Le vendredi 22 février 2008, le directeur des écoles de Palm Beach, dans l’Etat de Floride, criait au scandale: la somme des intérêts dont il devait s’acquitter pour assurer le financement des écoles – qui comptent 170’000 élèves – a passé de 107’000 dollars en décembre 2007 à 220’000 dollars début 2008.

Les pochettes surprises

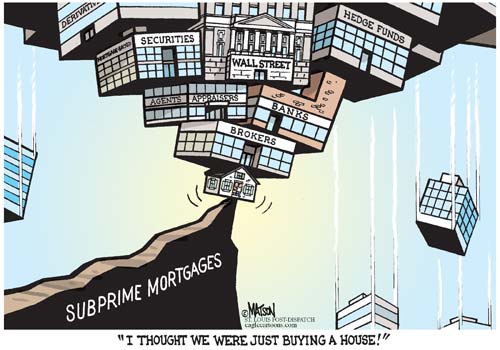

On est ici au milieu de ladite «crise du crédit immobilier subprime »: des prêts immobiliers consentis à des ménages à la «solvabilité fragile» comme l’écrivent les banquiers… aujourd’hui.

Le lien entre Palm Beach et le subprime ne semble pas évident. Parcourons donc la chaîne des mécanismes causaux.

L’explosion de la somme des intérêts que doit payer le directeur des écoles de Palm Beach possède une raison immédiate: les taux d’intérêt pour les emprunts des municipalités – pour des périodes de 7 jours – ont explosé. Pour quelle raison ? Parce que les prêteurs ne veulent plus prêter aussi facilement aux municipalités. Pourquoi ? Parce qu’ils ne sont pas certains que ces dernières pourront aussi aisément rembourser si le recul économique survient, d’autant plus que leurs revenus fiscaux déclinent et déclineront en cas de récession.

Mais les municipalités ne sont-elles pas assurées en cas de défaut ? Oui, mais les assureurs [1] – au même titre que les grandes banques (UBS, Merrill Lynch, Credit Suisse, Morgan Stanley, etc.) – sont en train de perdre des dizaines de milliards de dollars.

Pourquoi ? Car ils ont acheté des cornets surprises contenant divers types de dettes: depuis des dettes immobilières, des dettes constituées par des milliards de dollars de «dépassements impayés» sur les cartes de crédit, jusqu’aux milliards de prêts accordés à des étudiants. Or, les étudiants qui ont emprunté pour payer leurs études, les salariés qui ont acheté dans les grandes surfaces avec leur carte de crédit pour se nourrir et s’habiller, ou les familles qui ont acheté une maison à crédit ne peuvent plus payer les montants exigés. Dès lors, les cornets surprises – ce qui en terme technique est appelé: titrisation [2] des dettes – se sont transformés en pochettes de mauvaises surprises.

L’aveuglement systémique

Mais n’était-ce pas prévisible ? Oui. Mais alors, pourquoi les «autorités» n’ont-elles pas pris des mesures avant ? Pour cinq raisons.

La première: ceux qui vendaient des prêts gagnaient au nombre d’opérations faites. Donc, ils étaient prêts à octroyer des crédits à des personnes ayant des revenus faibles, donc susceptibles d’être insolvables. Ces prêts, ils les faisaient en leur cachant les hausses d’intérêt qui interviendraient après un an ou deux ans.

La deuxième, une fois ces prêts effectués, ils les revendaient à des entités financières qui confectionnaient les cornets surprises. En mélangeant toutes sortes de dettes dans une pochette, une idée centrale était affirmée: la dispersion du risque lié au non-paiement des intérêts était plus sûre pour le prêteur. Plus le risque est dispersé, moins il est dangereux. Des équations mathématiques le prouvaient !

La troisième: la hausse des prix de l’immobilier a duré plus de cinq ans, suscitant l’idée qu’elle ne s’arrêterait pas, ou du moins «plus tard», «demain». Or, la valeur sans cesse montante des maisons servait de garantie, en cascade, aux ménages pour contracter de nouveaux emprunts, sans rapports avec leurs revenus effectifs.

La quatrième: la confection artificielle des cornets surprises était faite conjointement par les agences de notation [3] et par les institutions financières, car ces cornets étaient concoctés en dehors du marché. Les agences avaient donc toutes les raisons, pour gagner plus d’argent en coopération avec l’institution financière, de mettre des bonnes notes à ces cornets surprises. Cela permettait de les vendre en masse et à un bon prix (rendement).

La cinquième: les «autorités» qui étaient censées prendre des mesures pour empêcher des opérations aussi «dangereuses» – en fait, pour ceux qui n’ont plus de maisons ou se retrouveront au chômage ou devront arrêter leurs études et pas seulement pour les actionnaires des banques ! – partagent les mêmes conceptions et sont composées du même type de personnel que les requins ayant confectionné les cornets surprises ou vendu des hypothèques «à risques». ». Là réside l’origine sociologique de la difficulté à reconnaître ce que l’ancien directeur (Alexandre Lamfalussy) de la Banque des règlement internationaux (BRI) – la banque des banques centrales – vient d’avouer: même la BRI ne sait plus où se trouvent des centaines de milliards de dollars de «dettes à risque» dans ce nouveau système financier international «hypermondialisé» et «hyperprivatisé», donc hypersecret et marqué par l’anarchie concurrentielle entre institutions financières diverses et leurs acteurs.

Capitalisme à crédit

La fragilité de cette construction d’ingénierie financière (les cornets surprises) – qui suscitait l’admiration des professeurs de HEC ou d’experts – était pourtant plus que prévisible, pour tout un chacun qui voulait examiner et comprendre l’évolution du capitalisme, ne serait-ce que depuis la crise de 2001.

Quel est un trait fort de cette évolution récente ? Donnons la parole à Alan Greenspan, l’ancien patron de la FED (Banque centrale américaine) entre 1986 et 2007: «…la part des salaires dans le revenu national aux Etats-Unis et dans d’autres pays développés atteint un niveau exceptionnellement bas selon les normes historiques» (Financial Times, 16 septembre 2007).

Stephen Roach, le chef économiste très sagace de Morgan Stanley, fait le même constat fin 2007, lors d’une conférence donnée en Chine ! Il insiste, de plus, sur l’ampleur de ce partage inégalitaire entre revenus du capital et salaires dans l’ensemble des pays du G7, avec une nette accentuation depuis le second semestre 2001.

Tirons-en une première conclusion concernant les Etats-Unis. Les salaires réels pour plus de 60% des salarié·e·s ont stagné ou reculé depuis 2001, sans même mentionner les pertes subies à l’occasion de licenciements et faillites dans le domaine de la protection sociale (retraite et santé). La croissance de la productivité (production par heure et par salarié) a été importante, la plus forte depuis 1973. Il en découle une création d’emplois qui ne suit pas la hausse des investissements, ce qui fait pression sur les emplois les moins qualifiés (voir The State of Working America 2006/2007, EPI, Chapitre 3, pp. 109-209)

Dès lors, pour se loger, pour faire des études, pour se faire soigner, pour manger et s’habiller, une solution s’impose: emprunter, s’endetter. Depuis la crise de 2001, toute la politique de Greenspan a consisté à faciliter aux banques et autres instituts financiers l’allocation de crédits, en leur fournissant de «l’argent à bon marché» (bas taux d’intérêt), ce qui facilitait les opérations financières les plus foireuses.

Ce flot des crédits servait à répondre à la crise de surproduction propre au capitalisme. Comment ? Pour vendre les biens produits aux Etats-Unis ou importées par Wal-Mart de Chine, pour construire des nouvelles maisons et les vendre, pour mettre sur le marché des voitures – et donc réaliser la plus-value «transportée» par toutes ces marchandises – il fallait que les salariés dont les revenus stagnaient puissent emprunter massivement. C’est ainsi qu’était assurée une montée du volume de consommation, même si ce dernier divergeait, de plus en plus, avec le volume des salaires distribués à la majorité.

Une fois cela en tête, la première partie du scénario de la crise actuelle est claire. La montée des prix de l’immobilier va s’affronter à une limite: le revenu des salarié·e·s. Une fois que le total des intérêts à payer (immobilier, voiture, études, santé, etc.) dépasse le revenu mensuel sur une période de 36 à 48 mois – après que des refinancements ont été accordés sur la base de prix de l’immobilier qui montent encore – l’envol des prix des maisons cesse et le déclin commence. En effet, l’envol des prix de l’immobilier résidentiel se heurte au plafond bas des salaires.

Cela s’est affirmé, dès 2006, dans diverses régions des Etats-Unis. Et une fois que les prix de l’immobilier se tassent, c’est toute la pyramide des prêts et de la titrisation de ces dettes qui commence à vaciller. C’est exactement ce qui s’est passé et qui se passe maintenant.

Selon le Wall Street Journal, dans la région de Miami, un objet immobilier est racheté, en février 2008, par les plus gros opérateurs à 25 cents pour un dollar, soit 75% de moins que le prix de début 2007. Le résultat est clair: les cornets surprises sont troués.

Des tranches de dette ne seront plus recouvrées ou que très partiellement. Et cela ne concerne pas que les prêts immobiliers à «risque» (subprime), mais les prêts effectués aux étudiants, les prêts pour l’achat d’une voiture, etc.

Alors que les termes de transparence et de régulation ornent le discours quotidien des prétendus experts financiers et des gouvernements, personne ne sait mesurer l’ampleur des pertes. La pochette-surprise est pleine de surprises… pour ceux qui l’ont confectionnée.

En effet, dans le cadre de la concurrence capitaliste, sous l’impulsion du profit, chaque institut financier a multiplié les opérations de titrisation et a vendu des pommes pourries à ses concurrents ! Aujourd’hui chacun se méfie de l’autre et ne sait combien de tonnes de pommes pourries sont dans mains des concurrents et dans les leurs. Les fourchettes d’évaluation sur l’ampleur de la dépréciation des titres du «subprime» le démontrent. Ainsi, UBS évalue les pertes à venir aux Etats-Unis entre 123 et 203 milliards de dollars: une précision mathématique ! Les organismes spécialisés dans les prêts pour les étudiants ont vu leur capitalisation boursière (le nombre total des actions multiplié par le prix de l’action) baisser de 25 à 60%. Pour donner une idée de l’ampleur des emprunts prenons le volume des crédits accordés aux étudiants aux Etats-Unis. Le total s’élève à 110 milliards de dollars, selon l’organisme spécialisé dans ce domaine SimpleTuition. L’impossibilité de rembourser, selon Kevin Walker, CEO de SimpleTution, va toucher «des centaines de milliers d’étudiants».

Il n’y a pas deux capitalismes

Une seconde conclusion renvoie à un autre trait essentiel du capitalisme actuel. La baisse des revenus du travail dans la répartition de la richesse produite – par le travail, faut-il préciser – implique une hausse importante des profits de nombreuses entreprises. Les bénéfices déclarés par les sociétés cotées en Bourse, les milliards de bonus distribués aux dirigeants et les milliards de francs allant aux actionnaires l’illustrent.

Cet argent est censé, en grande partie, financer les investissements. Or, les études sur le volume global des investissements montrent que ce n’est pas du tout le cas. Donc, une grande partie de cette plus-value (les profits distribués) n’est pas réinvestie dans la production. Elle cherche d’autres débouchés.

Un premier débouché est évident: les dépenses de luxe qui se concrétisent par l’essor de la construction de yacht, l’essor des jets privés, les bénéfices faits par des entreprises de luxe telles que LVMH, Richmond, Cartier. Ou encore le type de supplément de la presse économique dont l’un des plus fameux, celui du Financial Times a pour titre: How to spend it. En français: Comment le dépenser… le fric.

Un second est tout aussi évident, mais le plus souvent mal compris: la part importante de la plus-value redistribuée aux grands détenteurs de capitaux est dirigée dans les circuits financiers. Voilà l’origine de ladite financiarisation du capital. Ce capital géré par les banques, entre autres de gestion de fortune – qui ont acheté et vendu des papiers du type subprime –, revendique un droit de tirage sur la plus-value, un droit de sucer comme une sangsue la plus-value produite à l’échelle internationale par les salarié·e·s.

Pour ce faire, non seulement il faut les faire produire plus et plus vite ; diminuer la part des salaires dans chaque unité produite (que ce soit dans l’industrie ou les services) ; précariser l’emploi pour réduire les mouvements revendicatifs. Mais il faut aussi récupérer une partie de la plus-value distribuée aux salarié·e·s sous forme de salaire en pompant le maximum d’argent à partir des emprunts qu’ils sont contraints d’effectuer pour vivre. On voit la logique du cercle de l’exploitation, cette forme par excellence du rapport entre les classes sociales.

Il n’y a donc pas, d’un côté, un bon capitalisme productif de biens manufacturiers et, d’un autre côté, un mauvais capitalisme financier qui devrait être régulé, comme le disent les sociaux-démocrates. Il y a une logique capitaliste de l’exploitation mondialisée. Elle s’appuie, dans la phase actuelle, sur marché mondial du travail permettant de mettre en concurrence les salarié·e·s du monde entier et sur un marché mondial des investissements visant à retirer le profit maximum en faveur des sociétés transnationales de plus en plus fortes.

A partir de cette mondialisation et des défaites infligées – avec l’aide de la social-démocratie de Schröder, de Blair, pour ne pas mentionner le PSS – la redistribution de la plus-value débouche sur une financiarisation qui touche les limites de «l’économie réelle»: la stagnation des salaires qui ne pouvait être camouflée en termes de consommation qu’à partir de l’envol du crédit.

Or, l’envol du crédit a nourri la «bulle» du subprime qui se dégonfle actuellement. Mais dès qu’une bulle se dégonfle, une autre surgit car l’argent des hyper-riches cherche, d’une part, à se protéger (métaux précieux, par exemple) et, d’autre part, à gagner plus en faisant monter le prix du fer, des biens alimentaires… quitte à faire crever de faim une partie des habitants de cette planète.

Une crise capitaliste classique

Nous assistons donc à une crise capitaliste classique – de surproduction et de suraccumulation du capital – ayant eu son déclencheur dans le circuit du crédit. C’est cet aspect particulier, sans ses liens avec les traits de base du système, qui est mal décrit dans la presse.

Dans le cadre de cet article, nous voudrions encore mettre l’accent sur deux questions.

La première renvoie au discours des classes dominantes. En 1997, lors de la «crise asiatique» (Thaïlande, Corée du Sud, Indonésie), le FMI et les pays impérialistes insistaient sur l’exigence de ne pas «nationaliser» les entreprises en difficulté. En effet, les transnationales impérialistes voulaient racheter des firmes à bon marché. Aujourd’hui, le gouvernement anglais nationalise la banque de crédit Northern Rock. Autrement dit: les pertes vont être socialisées, c’est-à-dire payées pour l’essentiel par les salariés contribuables ; puis, une fois remise sur pied, la banque Northern Rock sera vendue à un prix attractif à une banque privée.

Quant au gouvernement américain et à la Fed, de concert, ils abaissent fortement et très vite les taux d’intérêt et injectent 150 milliards – et ce n’est qu’un début – pour tenter de «soutenir la consommation». En fait, pour empêcher que se précipite le nombre de défaillances et que les banques recommencent à prêter à d’autres banques et aux entreprises. Le contraire de ce qu’ils préconisaient en 1997… lorsqu’ils voulaient profiter de la «crise asiatique» pour faire leurs emplettes.

La seconde a trait à la conjoncture. Il est difficile de la prévoir. Toutefois, un certain nombre d’éléments nous paraissent des plus probables. 1° La consommation des ménages (aux Etats-Unis et dans la plupart des pays impérialistes) va plier sous l’effet d’un cocktail de choc: prix du pétrole et des biens alimentaires ; relance du chômage ; récession immobilière (aux Etats-Unis, en Espagne, en France, en Italie…) ; resserrement des conditions de crédit. 2° Les interventions des gouvernements peuvent avoir des effets, mais alors on assistera à une récession en forme de W: une baisse de la production et une hausse du chômage (récession), puis une courte relance et une nouvelle baisse. Dans tous les cas, on entre dans une période longue de croissance plus faible. 3° Il n’y aura pas de découplage entre les Etats-Unis et le reste de l’économie mondiale. Une récession américaine combinée à une chute de la croissance de la Chine – passer de 11 à 7% est une très forte chute – aura des effets négatifs sur le commerce mondial. 4° L’aggravation de la crise financière est tout à fait possible. Cela veut dire que ne sera pas empêchée une spirale baissière liant: dette, prix immobilier, consommation, insolvabilité croissante avec pertes devant être enregistrées par les banques. La débâcle peut donc se prolonger et s’aggraver

______

1. En langue anglaise on les nomme monoliner; en français «rehausseurs de crédit». Ces derniers sont chargés de garantir des titres adossés à des emprunts. Ils jouent un rôle important pour garantir les émissions d’obligations (emprunts) des municipalités aux Etats-Unis. Mais ces rehausseurs de crédit avaient aussi dans leurs portefeuilles des cornets surprises bourrés de titres pourris. Dès lors, les assureurs se voient infligés des abaissements de notations par les agences qui ont participé à la vaste campagne de publicité pour nos cornets surprises.

2. Titrisation: technique financière consistant à transformer les créances détenues par des établissements de crédit (immobilier, voiture, etc.) en titres négociables. On revend la créance. Ainsi, par exemple, la gestion de remboursement ou de refinancement peut être transférée à un tiers ; on peut aussi évacuer des comptes d’une banque des prêts qui n’embellissent pas son bilan.

3. Agence de notation: firme chargée de donner des notes sur la solidité d’un établissement ou d’un emprunteur, ou d’une dette titrisée. La «meilleure note» est illustrée par le AAA.

Soyez le premier à commenter