La fête semble bel et bien finie sur les marchés financiers. Certes, les marchés étasuniens ont rebondi ce 26 décembre, avec une hausse de près de 5 %, mais les indices mondiaux ont connu une triste veille de Noël. Ce mois de décembre pourrait même être le pire de l’histoire de l’indice Dow Jones depuis 1931, une année qui avait été marquée par la crise bancaire en Allemagne et la sortie du Royaume-Uni de l’étalon-or. Quant au S&P 500, indice plus large de Wall Street, il a reculé de 2,71 % lundi, portant sa baisse depuis son plus-haut du 20 septembre dernier à pas moins de 19,8 %.

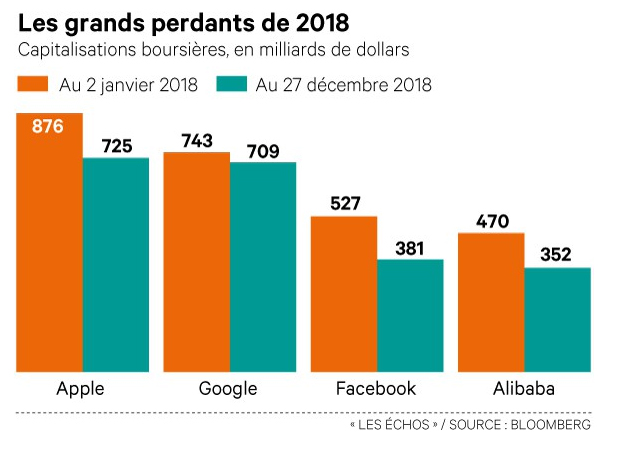

C’est dire si la baisse de lundi n’est pas isolée. Elle s’intègre dans un mouvement général de repli depuis plusieurs semaines. L’automne a fait plonger les indices dans le rouge et l’année boursière 2018 sera négative. Malgré le rebond du 26 décembre, le S&P 500 affiche encore un repli sur l’année de 7,94 %. Tout ceci pourrait bien mettre fin à une tendance haussière entamée en mars 2009 et qui, certes, avait connu quelques corrections, en 2011 et 2015, ou encore plus récemment en début d’année 2018. Mais à chaque fois, les marchés étaient repartis à la hausse. Le S&P 500 avait ainsi en août effacé son plus-haut historique de fin janvier pour, le 20 septembre, en inscrire un nouveau, à 9,5 % au-dessus de son niveau du 1er janvier. [Voir sur l’actualité et la réalité des «crises financières», l’article de François Chesnais publié sur ce site en date du 24 novembre 2018 et intitulé «Les vantardises de Trump. Or une nouvelle crise financière guette».]

Cette fois, l’affaire semble cependant plus sérieuse: la baisse est plus sévère et plus longue. Le même indice S&P 500, baromètre de Wall Street, était revenu lundi à son niveau du 26 mai 2017. En une semaine, le marché a effacé la hausse construite entre mai et décembre 2017. Et malgré le rebond de mercredi, l’indice n’est revenu qu’à sa position de fin août 2017. La volatilité est donc immense et l’inquiétude semble profonde. Et si ce n’est pas encore tout à fait un «krach», la situation tend à y ressembler de plus en plus.

Une économie états-unienne qui inquiète

L’affaire peut sembler étrange. Pendant près de dix ans, les marchés financiers ont prospéré grâce aux soutiens directs des banques centrales qui ont acheté auprès des «investisseurs» des milliards de dollars d’actifs. Parallèlement, l’économie «réelle» peinait à se remettre de la crise. La croissance économique restait faible, comme celle de la productivité et des salaires. Le décalage entre la richesse produite par l’économie et celle créée par les marchés était immense.

Or ce décalage donnait le sentiment d’être en passe de se résoudre.

La croissance aux États-Unis s’est accélérée, à 4,2 % au deuxième trimestre 2018 et 3,5 % au troisième. Le chômage est au plus bas niveau historique, à 3,7 % de la population active; la croissance des salaires et de la consommation est solide et les bénéfices des entreprises ont crû au troisième trimestre de 3,5 % pour atteindre un plus-haut historique. Et pourtant, voici que les marchés piquent à présent du nez…

Toutefois il n’y a là aucun mystère. La croissance aux États-Unis a été «dopée» par les baisses massives d’impôts de l’administration Trump. Ces dernières n’ont cependant pas renforcé structurellement l’économie états-unienne. «Il y a certes eu un petit rebond de l’investissement, mais qui inclut en grande partie des investissements déjà prévus», explique Christopher Dembik, économiste en chef pour Saxo Bank à Paris.

La première économie du monde reste frappée par une très faible productivité et une grande dépendance à l’égard du capital et des biens extérieurs. Sa croissance demeure fondamentalement plus faible qu’avant la crise de 2008-2009, et, partant, l’écart entre l’envolée des marchés depuis cette date et la réalité productive demeure immense.

Les investisseurs savent donc que l’effet du plan Trump finira par s’atténuer et laissera alors apparaître à nouveau cette réalité. Depuis quelques mois, la crainte de la future récession aux États-Unis hante donc les esprits des opérateurs. Peu importe que les statistiques actuelles restent positives, ceux qui tiennent les marchés s’inquiètent du lendemain. De fait, plusieurs éléments sont venus alimenter leur inquiétude.

Evolution du Dow Jones sur un an, 27.12.2018 (20h30, heure suisse) – Réd. A l’Encontre

Blomberg, 27.12.2018: graphique portant sur les actions états-uniennes –Réd. A l’Encontre

D’abord, le ralentissement européen s’est confirmé au troisième trimestre, avec une croissance de seulement 0,2 % dans la zone euro, plombée par les contractions des PIB allemand et italien.

Ensuite, la Chine a vu sa croissance officielle annualisée tomber à 6,5 % au troisième trimestre, du jamais-vu depuis 2009, et elle est contrainte de corriger ses excès financiers et ses surcapacités, entraînant toute la zone asiatique dans son ralentissement.

Enfin, la chute brutale du prix du pétrole montre que la demande mondiale tend à s’affaisser. Le WTI (West Texas Intermediate), référence états-unienne du prix du baril de pétrole brut, est ainsi passé de 76,9 dollars le 3 octobre à 43 dollars le 26 décembre. Une baisse de 45 % qui ramène le prix du brut à son niveau de juillet 2017 et qui ne peut s’expliquer que par une anticipation de ralentissement de la croissance mondiale. (Voir sur Mediapart la série d’article de Marion Orange.)

Lorsque l’économie états-unienne reviendra à la normale, aucun autre moteur ne semble donc en mesure de pouvoir assurer le relais de la croissance et justifier les niveaux de valorisation atteints par les marchés. Or, progressivement, quelques signaux viennent confirmer la possibilité d’un atterrissage douloureux outre-Atlantique. L’indice PMI [Indice des directeurs des achats], réalisé par Markit et publié le 14 décembre dernier, a ainsi signalé que le rythme d’expansion de l’économie était le plus faible depuis mai 2017. L’optimisme sur les 12 prochains mois est au plus bas depuis juin 2016.

Le rythme des nouvelles commandes est retombé à son niveau d’il y a un an, les créations d’emplois ralentissent et le chiffre d’octobre de la production industrielle a récemment déçu. Tout laisse donc penser que l’effet du plan Trump commence à disparaître. Selon une enquête du Wall Street Journal [du 25 décembre 2018], un panel d’économistes consultés par le quotidien américain estime qu’il existe 22 % de chances qu’une récession ait lieu dans les 12 prochains mois aux États-Unis, contre 14 % voilà un an.

La Fed insensible aux craintes du marché

Dès lors, il ne restait qu’une planche de salut aux investisseurs : la Réserve fédérale. La banque centrale des États-Unis s’est engagée dans un resserrement monétaire depuis plusieurs années. Jusqu’ici, la Banque centrale européenne (BCE) avait cependant pris le relais à partir de 2015 (comme avait pu le faire ponctuellement la Banque populaire de Chine en cas de besoin) du soutien aux marchés.

Mais, à sa réunion du 4 décembre, la BCE a annoncé la fin de ses rachats d’actifs. Or, si la croissance des marchés a été alimentée par le soutien des banques centrales, elle est nécessairement mise en danger par le retrait de ce soutien. Sauf si la croissance de l’économie prend le relais. On voit quel piège se referme alors sur les investisseurs : les banques centrales se retirent au moment même où l’on craint un ralentissement économique.

Il fallait donc que la Fed rassure en suspendant sa nouvelle hausse des taux prévue le 19 décembre. Ce signe aurait certes confirmé les inquiétudes des marchés, mais il aurait surtout montré la volonté des autorités monétaires à les contrer en soutenant l’activité et le crédit. La banque centrale a néanmoins confirmé sa hausse de 0,25 point de l’objectif des «Fed Funds», son taux de base, le portant à 2,25 %-2,5 %. Le tout en confirmant un ralentissement à venir de l’économie puisque sa prévision de croissance pour 2019 a été réduite de 2,5 % à 2,3 %. Le pari de la Fed était de rassurer les marchés sur la solidité de l’économie contre la conviction des marchés. Ce pari a été perdu.

Les «investisseurs» sont à ce point convaincus qu’une récession est inévitable qu’ils ont vu dans la décision de la Fed comme un signe d’aveuglement. Il est vrai qu’une crise financière arrive toujours après un resserrement monétaire. Ce fut le cas en 1929, comme en 2007. «Le discours du président de la Fed Jerome Powell me fait un peu penser à la complaisance et aux œillères de son prédécesseur, Ben Bernanke, avant la crise de 20», souligne Christopher Dembik: «Il affirme son optimisme contre ce que le marché perçoit.» Mais, comme il y a dix ans, à ce petit jeu, les banques centrales finissent souvent par perdre.

La décision de la Fed de confirmer sa politique a donc accéléré encore la chute des marchés. Le S&P a abandonné 2,5 % à la suite de cette annonce. En voulant éteindre le feu, l’administration Trump a jeté un baril de pétrole sur le foyer. Toujours attentif à la santé de Wall Street, l’hôte de la Maison Blanche avait la semaine passée envoyé des messages aux marchés pour marquer son mécontentement à l’égard de la Fed.

Son conseiller économique, Peter Navarro, l’avait clairement énoncé dans deux entretiens. Rapidement, cette démarche avait donné naissance à une rumeur: Donald Trump, toujours imprévisible, ne voudrait-il pas limoger Jerome Powell qu’il a nommé voilà un an et qui, finalement, ne joue pas le rôle qu’il attend de lui ?

Plusieurs «investisseurs» évoquaient ce scénario en fin de semaine, rappelant qu’une loi de 1935 pourrait permettre un tel acte. Loin de rassurer Wall Street, cette rumeur a fait craindre pour l’indépendance de la Fed. Or, si les marchés peuvent ponctuellement approuver le pouvoir politique, ils ne redoutent rien d’autre qu’une mainmise politique sur la banque centrale qui, pour eux, est synonyme d’inflation, d’instabilité et, surtout, d’arbitrage possible en défaveur du système financier. La rumeur a donc accéléré la baisse.

Trump et Mnuchin, pompiers pyromanes

Du coup, samedi 22 décembre, le secrétaire d’État au Trésor, Steven Mnuchin, a publié un message sur Twitter affirmant que le président n’entendait pas pousser Jerome Powell à la démission. Ses efforts ont cependant été annihilés par Donald Trump lui-même qui, lundi 24 décembre, sur Twitter, affirme que «le seul problème de l’économie états-unienne, c’est la Fed». Avant d’affirmer le 25 décembre que la hausse des taux était une forme de “sécurité” quant à la bonne santé de cette économie… Des allers-retours incessants qui entretiennent la nervosité.

Surtout, Steven Mnuchin, dans un communiqué publié peu après son message sur Donald Trump et la Fed, a clairement joué le rôle de pompier pyromane. Il a en effet annoncé avoir appelé les présidents des six plus grandes banques du pays pour leur assurer qu’elles ne couraient aucun risque de liquidité et qu’elles pouvaient donc continuer à prêter à l’économie. Problème: si les indices boursiers étaient en chute, nul ne s’est jamais inquiété pour les banques et leur accès à la liquidité. «La seule logique d’une telle annonce, c’est que Steven Mnuchin dispose d’une information que les marchés n’ont pas», explique Christopher Dembik. De quoi encore inquiéter davantage ces derniers.

de 1985 à 2002

D’autant que Steven Mnuchin a annoncé aussi la tenue d’une réunion du «groupe de travail sur les marchés financiers» pour «assurer le fonctionnement normal des opérations de marché». Cette réunion a été ensuite présentée comme de «routine». Comment y croire à la veille de Noël? Du reste, cette instance, créée en 2008, a transféré l’essentiel de ses compétences en 2010 au FSOC (Financial Stability Oversight Council), le conseil de surveillance de la stabilité financière. Sa réunion ressemblait à une réunion de crise digne de la crise de 2008. Là aussi, on a plutôt aggravé les inquiétudes en voulant les apaiser.

En outre, Donald Trump entretient la tension en jouant une partie de bras de fer avec le Congrès. Les démocrates refusent d’accorder les cinq milliards de dollars nécessaires à la construction d’un mur à la frontière mexicaine et les autorisations de paiement de l’État fédéral sont désormais suspendues. C’est le «shutdown» qui entraîne la suspension d’une partie des services publics.

Ces crises sont courantes; depuis 1976, on en a connu trois en 2018 et 2019, mais celle-ci semble particulière puisque, le 3 janvier, la Chambre des représentants aura une majorité démocrate et que Donald Trump n’apparaît pas disposé au compromis. Pire même, il entend bien faire de ce «shutdown» un moyen de pression sur le Congrès… Or ce gel des administrations a un coût économique et devrait donc, s’il se prolonge, encore accroître la nervosité des marchés.

Quels risques pour l’économie réelle?

Quel est alors, dans ces conditions, le risque d’emballement de cette crise des marchés? Certes, les banques états-uniennes semblent plus solides qu’en 2007 et chacun assure que la situation est plus stable qu’il y a douze ans. Sans doute, mais il ne faudrait pas oublier l’assurance des milieux financiers et économiques alors. Aujourd’hui, il apparaît évident que d’immenses déséquilibres existaient dans l’économie mondiale et états-unienne. À l’époque, ceux qui le prétendaient étaient fort rares.

Dans son histoire de la crise, Crashed (éditions des Belles-Lettres), l’historien Adam Tooze rappelle comment l’inquiétude portait alors sur la dette publique ou le dollar et non sur le marché hypothécaire ou le système financier. Nombre d’observateurs ont découvert les subprimes à l’été 2007…

Or les sources d’inquiétude ne manquent pas. Après dix ans de hausses et d’injections de liquidités, les bulles financières ne sauraient manquer, aux États-Unis et ailleurs. L’immobilier canadien ou suédois a déjà ralenti, mais Christopher Dembik estime qu’il existe à nouveau des tensions sur certains segments de l’immobilier états-unien.

Le crédit d’entreprise à haut rendement est aussi une source d’inquiétude, alors que des segments plus volatils comme les «cryptomonnaie» se sont déjà effondrés. On constate une tendance à la «fuite vers la qualité», notamment vers l’or dont le prix de l’once est retourné à son niveau de juillet 2017.

La différence avec 2007, c’est que les marchés sont encore plus «automatisés» qu’alors, et cela conduit non seulement à des mouvements plus marqués, mais aussi à un besoin de liquidité croissant. Comme le note un article du Wall Street Journal du 25 décembre 2018, 28,7 % des échanges boursiers sont effectués par des fonds se basant sur des modèles informatiques et des algorithmes. C’est désormais le premier mode d’intervention sur les marchés.

Si on ajoute les autres modes d’action qui ne s’appuient pas sur les fondamentaux des entreprises, notamment le trading à haute fréquence ou la gestion «passive» (qui « copie » les portefeuilles standard et les indices), on obtient 85 % des opérations. Or ces méthodes accélèrent les tendances, notamment à la baisse en ordonnant des ventes automatiques à partir de certains signaux ou de certains niveaux. Avec la popularité des algorithmes et des ETF, ces fonds indiciels passifs qui offrent une grande liquidité, le risque d’emballement est toujours possible. Si ces nouvelles méthodes ne sont pas des déclencheurs, elles peuvent aggraver la tendance et contraindre les fonds à encaisser des pertes et, donc, accélérer les désengagements sur d’autres marchés.

Comme il existe peu de chances que l’horizon économique s’améliore à court terme, les marchés financiers vont sans doute rester sous pression. Il y a alors un vrai risque que la crainte de récession devienne autoréalisatrice en provoquant une contagion à l’économie réelle. Les canaux de transmission ne manquent pas: baisse des prix de l’immobilier; restriction des investissements et du crédit pour compenser les pertes sur les marchés; effet sur la consommation aux États-Unis, pilier clé de la croissance de ce pays; fragilité du secteur bancaire et notamment, en Europe, d’un des principaux acteurs des marchés financiers, la Deutsche Bank, dont l’action a perdu 37 % depuis le 1er août et qui est à son plus bas niveau historique.

Or l’économie mondiale n’est pas réellement prête à faire face à une nouvelle crise financière. Ce qu’on a dit pour les États-Unis est vrai pour l’essentiel des autres zones: partout, la croissance est structurellement plus faible qu’il y a dix ans, faute de productivité et d’investissements productifs. «L’économie mondiale a deux fragilités centrales: sa dépendance trop forte aux marchés financiers et à la Chine», résume Christopher Dembik.

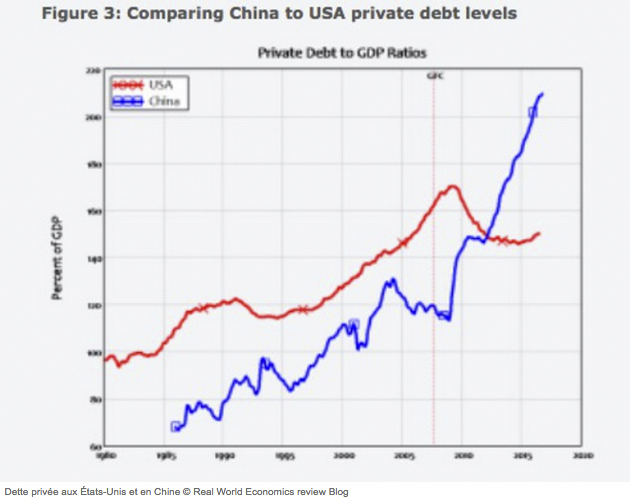

La Chine avait joué les pompiers du monde après 2008 et durant la crise de la zone euro par une relance agressive. Mais elle n’en a plus désormais les moyens. Elle doit faire face encore à d’importantes surcapacités, à des banques régionales en difficulté, à une bulle immobilière gigantesque. Elle ne pourra certainement pas venir compenser les effets d’une nouvelle crise financière.

Quelles réponses possibles des autorités en cas de crise?

De façon générale, les possibilités classiques de réponse à une crise semblent très faibles. Les capacités budgétaires classiques demeurent faibles, à part en Allemagne où, cependant, on recourt rarement à ces méthodes. Aux États-Unis, Christopher Dembik met en avant l’importance de la perte de confiance dans le dollar. Les rachats par les investisseurs étrangers de dette publique états-unienne ont reculé 2018.

Or la dépendance à ces fonds étrangers va croître puisque les baisses d’impôts de Donald Trump vont creuser le déficit public en sapant les recettes. Si détenir du dollar est jugé moins sûr et moins attractif, justement en raison de la politique du président des États-Unis, alors il faudra payer des taux plus élevés pour les attirer. Dès lors, le coût de la dette privée deviendra plus cher et la possibilité d’une relance budgétaire états-unienne semble mince.

Du côté des banques centrales, la marge de manœuvre est très faible, y compris pour la Fed. Lors des deux dernières crises, en 2000 et en 2008, celle-ci avait baissé ses taux directeurs de plus de 5 points. Elle ne pourra pas aller si loin aujourd’hui, son taux moyen s’élevant à 2,5 %. La BCE, elle, a toujours son taux directeur à 0 %.

Les composantes d’une nouvelle crise sont donc là. Rien ne dit que le drame a déjà commencé, mais la scène est montée: c’est celle de l’écart entre une économie réelle sans ressort réel et des marchés financiers de plus en plus autonomes et déconnectés. Un écart entre la richesse créée et la dette qui est un des rares carburants de cette création…

Toute remontée des marchés creuse en fait un peu plus cet écart et ne fait que rendre encore plus inévitable le retour douloureux à la réalité. L’absence d’outil classique de réponse à la crise, mais aussi l’indifférence des autorités politiques à cet écart, laisse présager une issue difficile, notamment pour les plus fragiles: chômage, hausse des inégalités, réduction des transferts sociaux et des services publics, désinvestissement massif (y compris dans les domaines de la transition écologique) seront les conséquences inévitables de la prochaine crise financière.

Il faudrait donc réagir, et vite, en agissant sur la croissance (notamment par des investissements publics dans l’outil productif et la transition écologique), en renforçant la régulation financière et en réduisant le niveau de financiarisation des économies. On en est hélas loin: la frivolité de certains gouvernements – notamment celui de la France, obsédé par l’objectif de récupérer les activités financières de la City londonienne – s’ajoute à la maladresse et à l’incompétence d’autres, comme l’administration Trump. Le prix à payer sera à la hauteur de cette inconscience généralisée. (Article publié sur le site de Mediapart en date du 26 décembre 2018)

*****

«Nous avons augmenté la dette après 2007»

L’opinion de Ray Dialo, le fondateur du plus grand hedge fund Bridgwater Associates – qui gère 160 milliards de dollars –, est pessimiste sur l’évolution des actifs financiers mondiaux et américains:

«Dans cette fin de cycle d’endettement, ce sont les secteurs qui ont eu le plus recours à la dette qui souffrent le plus. Ce fut le segment des obligations hypothécaires avant la crise de 2007. Cette fois c’est la dette des entreprises et tous les actifs (Nasdaq…), qui se comportent bien quand la croissance est forte, qui vont être affectés. «La fin du cycle court d’endettement, qui dure généralement 5 à 10 ans, coïncide avec la fin du cycle long de la dette, qui dure 50 à 75 ans», estime Ray Dalio. «Comme en 1929-1933, nous avons après la crise de 2007 augmenté la dette pour soutenir les marchés et l’activité économique.»

Les banques centrales se retrouvent aujourd’hui dans une situation comparable à 1937. Elles n’ont plus de «munitions» et font face à des risques de baisse de la croissance accentués par les tensions géopolitiques. Dans une interview à «Bloomberg» en septembre, il estimait que le dollar pourrait chuter de 30% dans les deux prochaines années. De quoi miner le statut de la première monnaie de réserve mondiale auprès des investisseurs étrangers.» (Les Echos, 27 décembre 2018, mis à jour à 19h02, Réd. A l’Encontre)

*****

Soyez le premier à commenter