Par Romaric Godin

Par Romaric Godin

Plus que jamais, la question n’est plus réellement de savoir si le développeur chinois Evergrande va finir par faire faillite du haut de ses 300 milliards de dollars états-uniens de dettes, mais plutôt quand et, surtout, comment. La semaine qui s’achève l’a surtout vu gagner du temps, sans réellement réussir à rassurer quiconque.

Mercredi 22 septembre, le groupe avait annoncé qu’il avait négocié un accord avec les détenteurs d’obligations chinoises en yuans pour repousser l’échéance d’intérêts de 232 millions de yuans, environ 30 millions d’euros. Mais le lendemain, Evergrande devait verser 83,5 millions de dollars d’intérêts à des détenteurs d’obligations « offshore » (qui ne sont pas soumises au droit chinois). Un paiement qui n’a pas eu lieu, malgré la demande explicite de Pékin d’honorer ses obligations en dollars. Si les intérêts ne sont pas versés sous 30 jours, le défaut sera officiel.

Une perspective désormais hautement possible, d’autant que d’ici au 19 octobre, Evergrande doit verser 316,5 millions de dollars. Or les caisses du développeur chinois sont vides. Son modèle était en effet fondé sur un classique schéma de Ponzi, autrement dit un système où la dette nouvelle sert à rembourser la dette ancienne, qui s’est effondré. Le groupe avait vertigineusement grandi en achetant des terrains aux gouvernements locaux pour les revendre à des investisseurs sous forme d’appartements payables d’avance. Ces versements lui permettaient de lancer de nouveaux projets immobiliers qui permettaient de payer la dette contractée pour assurer le développement des projets précédents. Tant qu’Evergrande avait accès au crédit et que la hausse des prix permettait d’assurer une demande spéculative d’appartements pour la revente future avec bénéfice, tout allait bien. Mais le tarissement de l’accès au crédit et les nouvelles régulations ont cassé la dynamique et, avec elle, cette croissance infinie dont toute pyramide de Ponzi se nourrit.

La tension s’accroît donc et alimente les craintes. Tout le monde ne peut s’empêcher désormais de poser cette question : vit-on le « moment Lehman » de la Chine ? La chute d’Evergrande annonce-t-elle une déstabilisation globale du système financier ?

Pékin tout-puissant ?

Jusqu’ici, la réponse était évidente aux yeux de la plupart des observateurs et elle était négative. Les banques chinoises sont des institutions d’État et le système politique chinois, dominé par le Parti communiste (PCC), a pour objectif prioritaire la stabilité. L’option la plus évidente était donc un démantèlement ordonné et organisé d’Evergrande par l’État ainsi qu’un soutien au secteur financier permettant d’absorber le choc et d’éviter un effet comparable à ce qui s’était passé en 2008.

Cette confiance quasi aveugle, et assez comique, des économistes de banque dans la toute-puissance du Parti communiste chinois s’ajoutait au discours habituel de ces derniers à l’aube d’une crise qui allie propos rassurants et isolement du problème : « La Chine, c’est différent », « C’est une simple correction », « La Chine est relativement isolée ». Tout cela n’était pas sans rappeler les discours rassurants des débuts de la crise des subprimes de 2007.

Seulement voilà, ce scénario de la correction maîtrisée par le PCC pose plusieurs problèmes qui le rendent délicat. À commencer par la vraie détermination de Pékin à « sauver » Evergrande. Le silence des autorités sur les problèmes du développeur inquiète beaucoup les marchés, qui peinent à l’interpréter. Est-il le signe d’une préparation minutieuse de la faillite ordonnée du géant immobilier, de difficultés à envisager les conséquences d’une telle faillite et donc à prendre les bonnes décisions ou d’une volonté de ne rien faire ?

La réponse à cette question modifie beaucoup les scénarios. Reste que ce silence est sans doute surtout le signe que la position de Pékin est beaucoup plus délicate qu’il n’y paraît et que l’option d’un État tout-puissant capable de stopper l’incendie avec aisance est sans doute trop optimiste.

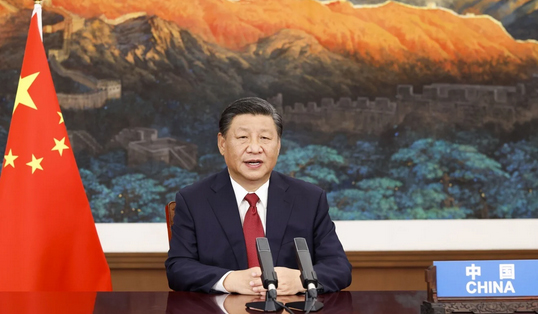

Comme on vient de le voir, Evergrande est la victime du tour de vis des autorités l’an passé sur le marché immobilier. Dans son entreprise de créer une croissance plus juste et plus stable, Xi Jinping avait défini des règles pour les développeurs afin de stopper la spéculation immobilière. Ces « trois lignes rouges » étaient dépassées par Evergrande, principal développeur du pays, et Pékin ne pouvait évidemment pas l’ignorer. Sans doute les autorités ne pensaient-elles pas que leur décision allait plonger ce groupe de 200 000 salarié·e·s au bord de la faillite, mais il y avait une volonté consciente de calmer l’envolée spéculative, donc de le redimensionner.

Comme on vient de le voir, Evergrande est la victime du tour de vis des autorités l’an passé sur le marché immobilier. Dans son entreprise de créer une croissance plus juste et plus stable, Xi Jinping avait défini des règles pour les développeurs afin de stopper la spéculation immobilière. Ces « trois lignes rouges » étaient dépassées par Evergrande, principal développeur du pays, et Pékin ne pouvait évidemment pas l’ignorer. Sans doute les autorités ne pensaient-elles pas que leur décision allait plonger ce groupe de 200 000 salarié·e·s au bord de la faillite, mais il y avait une volonté consciente de calmer l’envolée spéculative, donc de le redimensionner.

L’emballement des événements peut certes inciter le gouvernement à agir pour éviter un effondrement, mais il faut garder en tête ce fait que la crise d’Evergrande est le fruit de ces mesures. Pour Pékin, un sauvetage complet du groupe, permettant de faire repartir simplement la machine de la spéculation, semble donc exclu. Et dès lors, les options qui restent s’annoncent nécessairement douloureuses.

En revanche, pour en finir définitivement avec la folie immobilière, la faillite d’Evergrande peut être une option, à condition de prendre des mesures de relance simultanées. Ce serait alors l’occasion d’accélérer la fameuse transition de l’économie chinoise vers un modèle plus vertueux de redistribution des richesses, d’écologie et de services publics.

Un changement de modèle économique dans la sérénité ?

Cela permet de redéfinir les termes du choix qui se pose à Xi Jinping : quel sera le coût politique final d’une faillite d’Evergrande ? Si la fin d’un modèle toxique débouche sur une spirale récessive, il faut agir, mais il faut aussi savoir comment agir. Si, au contraire, on considère que les effets négatifs de cette faillite peuvent être maîtrisés et compensés, alors il est possible de tenter le diable. De ce point de vue, le « moment Evergrande » n’est donc pas un « moment Lehman » parce qu’il se pose dans un cadre très différent.

Quelques indices laissent d’ailleurs penser que Pékin envisage cette solution d’une faillite associée à une relance vigoureuse destinée à redessiner l’économie chinoise. Selon une information du Wall Street Journal publiée jeudi 23 septembre, les autorités centrales ont demandé aux gouvernements locaux et aux entreprises d’État de se préparer à une « possible tempête ». Il leur aurait été demandé de prévenir d’éventuels problèmes d’ordre public, mais aussi de prendre des mesures économiques de compensation en termes d’emplois et de transferts monétaires pour ceux qui seront les plus touchés par la faillite. En parallèle, le gouvernement chinois a annoncé mercredi un plan d’investissement massif pour « assurer que l’économie croisse dans une limite raisonnable » et « stabiliser les perspectives des marchés ».

Certes, certains observateurs, comme l’historien états-unien Adam Tooze dans un texte paru mercredi 22 septembre, estiment qu’il existe une possibilité que cet épisode prouve la « capacité du régime à changer de régime de croissance et de fondements macroéconomiques ». On ne peut, bien sûr, rien exclure. Mais ce scénario du basculement parfaitement maîtrisé est lui-même soumis à des obstacles immenses. Le premier d’entre eux est évidemment politique. La faillite d’Evergrande va laisser sur le carreau des milliers d’individus. On a déjà vu, la semaine dernière, des épargnants ayant confié leurs économies à la division de gestion d’actifs d’Evergrande protester contre la suspension des paiements de ladite division. Il faudra aussi compter avec les personnes qui ont déjà payé des appartements qui ne seront pas construits. Sans compter que les fournisseurs du groupe et ses créanciers subiront des pertes considérables, comme, évidemment, les salariés d’Evergrande.

En face, l’investissement public met toujours du temps à se mettre en place et encore plus à porter ses fruits en termes d’emplois. D’ailleurs, il n’est pas absolument certain que cette stratégie soit possible. Car, en réalité, cette volonté de rééquilibrage de la croissance ne date pas d’hier. Le prédécesseur de Xi Jinping, Hu Jintao, en parlait déjà dans les années 2000. Le problème est que le maintien de l’ordre social est passé par celui d’un régime de croissance soutenu. Lorsque la demande mondiale s’est affaiblie après la crise de 2008, la Chine a donc paré au plus pressé en se lançant dans la surproduction industrielle et en alimentant un flux de crédit qui a développé la bulle immobilière et l’endettement. Les investissements publics dans la technologie et les transports n’ont pas été suffisants pour sortir de ce piège. Désormais, le secteur immobilier pèse près de 15 % du PIB et représente 40 % de la richesse des ménages chinois.

Si la bulle éclate avec Evergrande, rien ne dit que l’État, même piloté par le PCC, soit capable de compenser les effets économiques de ce désastre, du moins dans l’immédiat. Or la faiblesse du modèle étatique du PCC est le revers de sa force : il ne peut se permettre aucun désordre économique durable. Le pari politique qu’il prendrait à laisser Evergrande s’effondrer serait à coup sûr risqué.

Restructurer, mais comment ?

On pourrait alors en revenir à une autre option : celle du démantèlement « contrôlé ». C’est l’option centrale des économistes aujourd’hui, mais c’est plus facile à dire qu’à faire. Sur le plan juridique, il se formera un comité de créanciers qui sera chargé de la restructuration de la dette, qui conduira à vendre ce qui peut l’être et à rembourser ce qui peut l’être. Évidemment, en Chine, un tel comité serait largement supervisé directement ou non par les autorités centrales.

Le premier problème sera donc de déterminer les perdants de cette opération. À n’en pas douter, le choix se fera sur des critères politiques. Mais le choix ne sera pas aisé, surtout si l’on veut conserver l’objectif de mettre fin à la spéculation. Si, par exemple, l’État reprend les 778 projets immobiliers en cours d’Evergrande et livre les appartements commandés, les propriétaires risquent de se retrouver en possession d’un bien dévalué qu’ils ont acheté pour la spéculation. Il y a aura donc, quand même, un effet richesse négatif.

De même, toute restructuration passera nécessairement par des pertes pour les créanciers. Même si Evergrande parvient à vendre de nombreux actifs, il le fera à prix bas, surtout ses actifs immobiliers. Là encore, l’État peut mettre en place des seuils de garantie et un « tri » entre les investisseurs. Par exemple, favoriser les créanciers chinois au détriment des étrangers, ainsi que l’avait fait l’Islande en 2009. Selon Standard & Poor’s, les pertes moyennes pour les dettes chinoises en défaut s’élèvent à 76,3 %.

Certes, Evergrande ne pèse pas très lourd dans le portefeuille des banques mondiales : le groupe n’a émis que 20 milliards de dollars sur le marché international. Le coup serait sans doute rude pour certaines institutions, d’autant qu’il y a un risque de contagion à l’ensemble de l’immobilier chinois, mais a priori pas de quoi mettre en danger, dans un premier temps, le système financier occidental.

En revanche, cela induirait une redistribution des risques par les investisseurs étrangers. Et il faudrait s’attendre à un retrait ou du moins une prudence accrue vis-à-vis de la Chine. Or cela interviendrait au moment même où, précisément, Pékin s’efforce d’ouvrir le pays à ces investissements pour dépendre moins de l’épargne locale et favoriser la consommation des ménages chinois. L’impact sur la demande intérieure pourrait être d’autant plus fort que l’incertitude liée à la crise conduira à un renforcement de l’épargne de précaution dans un pays où il n’existe guère de système social solide.

Sur le plan social, précisément, une restructuration peut permettre de gagner du temps en fermant ou vendant au fil de l’eau les actifs. Mais là encore, il faut pouvoir assurer en compensation un flux de création d’emplois suffisant, au moment même où la croissance chinoise ralentit et où l’immobilier ne sera plus pourvoyeur d’emplois. Sans compter que l’impact sur les fournisseurs d’Evergrande sera immédiat.

Lutter contre l’« aléa moral » ?

Sur le plan purement financier, le système bancaire public chinois peut effectivement absorber une grande partie des pertes et racheter même une partie des créances. C’est sans doute pour cette raison qu’un scénario « à la Lehman » est effectivement impossible en Chine : l’effet « boule de neige » qui a conduit la banque états-unienne à fragiliser l’ensemble du secteur financier mondial à l’automne 2008 ne peut pas se produire en Chine.

Pour autant, cela ne signifie pas que tout cela sera anodin. Les banques publiques pourront-elles, une fois ces pertes encaissées, continuer à distribuer du crédit ? Sans doute, la Banque populaire de Chine (BPC) peut leur fournir de la liquidité ; comme on demeure dans une logique de contrôle de l’endettement en Chine, cette distribution ne se fera sans doute que conditionnellement. De même, il est douteux que, compte tenu du même objectif, il y ait une absorption complète des dettes d’Evergrande.

Pour autant, cela ne signifie pas que tout cela sera anodin. Les banques publiques pourront-elles, une fois ces pertes encaissées, continuer à distribuer du crédit ? Sans doute, la Banque populaire de Chine (BPC) peut leur fournir de la liquidité ; comme on demeure dans une logique de contrôle de l’endettement en Chine, cette distribution ne se fera sans doute que conditionnellement. De même, il est douteux que, compte tenu du même objectif, il y ait une absorption complète des dettes d’Evergrande.

Au reste, le système financier chinois est complexe. Le développement du shadow banking, autrement dit de la banque hors de la banque, et des conglomérats financiers complexifie le traitement de la dette du groupe immobilier. En août dernier, la compagnie d’assurances Ping An, devenue un conglomérat, a dû encaisser 21 milliards de yuans (3,2 milliards de dollars de dollars) de pertes à la suite de la faillite du développeur China Fortune Land Development et avait promis, en conséquence, d’être « prudente dans ses futurs investissements ».

Les autorités devront donc choisir où tracer une ligne entre le refus de « l’aléa moral », autrement dit d’une forme d’assurance que tout investissement raté est garanti par l’État, qui alimente la fuite en avant spéculative, et la stabilité financière. Et c’est un choix difficile. Or, ici, on retrouve une question qui était au cœur des discussions aux États-Unis en 2007. La question était de savoir jusqu’où le secteur devait être sauvé ? La FED et George Bush avaient finalement, le 15 septembre 2008, opté, au nom du rejet de cet aléa moral, pour la faillite de Lehman Brothers, en espérant que cette chute rétablirait la conscience du risque pour les autres banques. Dans le cas chinois, il s’agit principalement de désinciter les agents à s’endetter en leur faisant sentir les conséquences des risques pris. Mais le choix est finalement assez proche.

La nature de ces choix va déterminer la contagion sur les marchés financiers chinois. Et c’est bien pour cette raison que Pékin ne peut maîtriser tout, comme on l’entend souvent. Si Pékin fait payer les créanciers, les investisseurs risquent d’ajuster leurs risques et de compenser les effets des pertes par des ventes sur les marchés. La liquidité pourrait finir par manquer. La PBC pourrait, là encore, intervenir, mais alors c’en serait fini de la lutte contre l’aléa moral… Et ce type d’action n’est jamais une garantie immédiate contre une panique financière et un effet négatif sur les anticipations économiques.

Le risque principal est macroéconomique

D’autant que le secteur immobilier risque évidemment d’être très touché. Les autres développeurs ont d’ailleurs commencé à subir les conséquences des déboires d’Evergrande. Cette semaine, le groupe immobilier de Hong Kong R&F a cédé une filiale en Chine continentale pour disposer de liquidité, et il n’est pas le seul. Les investisseurs tentés par les profits futurs sur les achats immobiliers ne peuvent, en attendant, qu’être très prudents. Il y a donc un risque que le marché immobilier s’effondre, même en cas de restructuration « maîtrisée », et que cette baisse ait un effet négatif sur la consommation et sur la capacité des ménages les plus endettés de rembourser leurs crédits. L’immobilier compte pour près de 30 % du PIB chinois en l’élargissant aux secteurs fournisseurs.

Un tel effet, qui s’ajouterait aux effets sociaux, tomberait au pire moment. La croissance chinoise est déjà en fort ralentissement après une reprise post-pandémique vigoureuse tirée par la demande extérieure. Les ventes au détail et la production industrielle se sont situées très fortement en deçà des attentes des économistes pour août. Le régime de croissance, qui avait déjà ralenti après les crises de 2008 et de 2015, semble devoir encore ralentir. Mais qu’adviendra-t-il alors si le moteur de l’immobilier lâche complètement ? Le temps de reconstruire un modèle de croissance, si cela est possible, la croissance devrait rester très faible, conduisant nécessairement à des tensions politiques et sociales.

Un tel effet, qui s’ajouterait aux effets sociaux, tomberait au pire moment. La croissance chinoise est déjà en fort ralentissement après une reprise post-pandémique vigoureuse tirée par la demande extérieure. Les ventes au détail et la production industrielle se sont situées très fortement en deçà des attentes des économistes pour août. Le régime de croissance, qui avait déjà ralenti après les crises de 2008 et de 2015, semble devoir encore ralentir. Mais qu’adviendra-t-il alors si le moteur de l’immobilier lâche complètement ? Le temps de reconstruire un modèle de croissance, si cela est possible, la croissance devrait rester très faible, conduisant nécessairement à des tensions politiques et sociales.

Et c’est peut-être ici le vrai danger pour le reste du monde. Bien plus qu’une contagion financière mondiale, ce qui menace l’économie mondiale, c’est le ralentissement d’un des poumons de la croissance, la Chine. La baisse de régime de la croissance et l’effet de cette faillite sur la demande intérieure risquent de peser lourd, alors que, depuis 30 ans, la croissance chinoise tire le reste du monde. Entre 2013 et 2018, la Chine a apporté directement 28 % de la croissance mondiale. Ce chiffre est sans doute plus fort encore lorsqu’on ajoute l’effet des investissements chinois à l’étranger. Or si les marchés financiers occidentaux anticipent un ralentissement mondial en conséquence, le risque financier mondial n’est pas négligeable, même si les canaux de contagion sont différents de ceux de 2008.

Évidemment, la solution la plus simple face à toutes ces difficultés serait, pour Pékin, d’abandonner la stratégie de désendettement et de fin de la spéculation. Si le pouvoir chinois juge ces arbitrages trop risqués pour sa stabilité politique, il pourrait renoncer à la politique engagée voilà un an avec les trois « lignes rouges ». Mais ce serait alors reculer pour mieux sauter, car le marché immobilier chinois est décidément mûr pour la crise, alors même que se profile une crise démographique qui menace la croissance des villes.

En réalité, au-delà même de cette crise, Evergrande apparaît comme un symptôme d’une économie chinoise qui, déjà, n’est plus capable, sauf à se lancer dans des bulles, de dégager une croissance forte. Elle est confrontée, après 30 années de croissance, aux mêmes problèmes que les économies occidentales : une incapacité de dégager des gains de productivité suffisants pour un développement capitaliste équilibré. Même si Pékin a les moyens de modérer les effets de cette crise sous-jacente, le pouvoir chinois n’a guère plus de solutions à ce problème structurel du capitalisme contemporain que ses pairs occidentaux ou japonais. Cette convergence signe sans doute la fin d’une époque. Désormais, les relais de croissance vont être faibles ou très risqués. Un nouveau régime de croissance faible s’annonce où la pression sur le travail et la nature va nécessairement s’accentuer. L’instabilité menace sans doute la Chine, mais pas seulement la Chine. (Article publié sur le site Mediapart, en date du 23 septembre 2021)

Soyez le premier à commenter