Par Michel Husson

Le FMI vient de publier un rapport d’évaluation de sa politique dans trois pays européens : Portugal, Irlande et Grèce. Ce rapport est très critique, notamment en ce qui concerne la Grèce. A l’heure où ce pays est toujours plongé dans la régression, il est utile de mettre ce bilan en perspective.

Le rapport du “Bureau indépendant d’évaluation” du FMI (IEO, Independent Evaluation Office) [1] et le document associé sur la Grèce [2] portent notamment sur le premier accord de prêt (Stand-By Arrangement) de 2010, qui a conduit au premier “mémorandum”. C’est pourquoi il est éclairant de revenir sur la genèse de cet accord et sur le premier bilan dont il a déjà fait l’objet en 2013. Ce récit devrait permettre d’éclairer deux questions : le FMI a-t-il commis des erreurs ? A-t-il raison de renvoyer une partie de la responsabilité de l’échec sur la Commission européenne ?

Tout commence en 2010 : la Grèce ne peut plus emprunter sur les « marchés » parce que les taux d’intérêt qu’on lui demande ont explosé. Elle demande alors une aide exceptionnelle du FMI de 30 milliards d’euros qui, ajoutés aux 80 milliards des institutions européennes, lui permettrait de faire face à ses besoins de financement public durant les trois ans du programme d’ajustement.

Le 9 mai 2010, le Conseil d’administration du FMI se réunit pour discuter de cette demande de la Grèce : c’est la première venant d’un pays européen, qui plus est appartenant à la zone euro, et le montant est considérable par rapport au quota de la Grèce auprès du FMI. Les minutes de cette réunion ont fuité et sont aujourd’hui disponibles [3]. Leur lecture est passionnante et fait apparaître deux camps parmi les directeurs exécutifs : d’un côté, la plupart des européens et les Etats-Unis, de l’autre les pays du Sud et… le représentant de la Suisse.

La discussion tourne autour de deux points essentiels. Le premier porte sur le caractère exagérément optimiste des prévisions économiques associées à la mise en oeuvre d’un programme drastique de coupes budgétaires. Le second concerne la nécessité d’une restructuration de la dette comme condition préalable à l’acceptation du programme en conformité avec les statuts du FMI.

Les réticences des directeurs

Sur le premier point, de nombreux directeurs ont exprimé le plus profond scepticisme et il est intéressant de rapporter leurs commentaires, tant ils apparaissent prémonitoires. Pablo Pereira, le représentant argentin développe une critique en règle qui renvoie à l’échec cuisant du programme du FMI en Argentine : « Les dures leçons de nos propres crises passées sont difficiles à oublier. En 2001, des politiques similaires ont été proposées par le Fonds en Argentine. Ses conséquences catastrophiques sont bien connues (…) Il y a une réalité incontestable qui ne peut être contestée : une dette qui ne peut pas être payée ne sera pas payée sans une croissance soutenue (…) Nous savons trop bien quelles sont les effets des “réformes structurelles” ou des politiques d’ajustement qui finissent par déprimer la demande globale et, par conséquent, les perspectives de reprise économique (…) Il est très probable que la Grèce finisse plus mal en point après la mise en œuvre de ce programme. Les mesures d’ajustement recommandées par le Fonds vont réduire le bien-être de sa population et la capacité réelle de remboursement de la Grèce ».

Mais il n’est pas le seul. Ainsi, le représentant de l’Inde, Arvind Virmani, redoute que les coupes budgétaires pourraient être un « fardeau gigantesque » risquant d’enclencher « une spirale déflationniste de baisse des prix, de l’emploi et des recettes fiscales qui pourrait finalement mettre en cause le programme lui-même » et rendre « inévitable » un défaut ou une restructuration de la dette.

Le représentant suisse, René Weber, émet à son tour des doutes sur « les hypothèses de croissance, qui semblent être exagérément optimistes. Même un petit écart négatif par rapport au scénario de référence conduirait à une dette insoutenable à long terme ». Paulo Nogueira Batista, le représentant brésilien ira jusqu’à railler le caractère “panglossien” [d’un optimiste naïf] du rapport quand il espère que « la croissance va suivre un modèle en forme de V. Nous craignons que la croissance suive un modèle en forme de L, avec une très forte contraction du PIB en 2010 et 2011 et une reprise négligeable par la suite ».

Toutes ses réserves correspondent point par point à ce qui devait se passer. Or, n’importe quel être doué de raison aurait pu les faire : qui en effet pouvait soutenir qu’un programme aussi brutal pouvait déboucher sur autre chose qu’une profonde récession ? Cela n’a pas empêché que l’aide à la Grèce soit votée à l’unanimité des directeurs. Et le président de séance, John Lipsky (qui remplaçait Dominique Strauss-Kahn) a « synthétisé » le débat par cette admirable formule, un modèle de langue de bois : « La dette [de la Grèce] est globalement soutenable à moyen terme, mais, compte tenu des incertitudes significatives à cet égard, il est difficile d’affirmer catégoriquement que tel est le cas avec une forte probabilité. Cependant, le soutien du Fonds, à hauteur du montant proposé, est justifié en raison du risque élevé d’effets en retour systémiques au niveau international ».

Une dette soutenable ?

Il existait en 2010 un consensus néo-libéral autour de l’idée selon laquelle l’austérité budgétaire (la “consolidation”) n’aurait pas d’effet trop défavorable sur la croissance. En juillet 2010, par exemple, Christine Lagarde, alors ministre française de l’économie, inventait le concept de “rilance”, un mélange improbable de rigueur et de relance, tandis que Jean-Claude Trichet affirmait que « c’est une erreur que de croire que la rigueur budgétaire s’oppose à la croissance et à la création d’emplois ». Le même Trichet, à la tête de la BCE, récusait tout défaut sur la dette : « Les pays industrialisés n’ont jamais fait défaut depuis la fin de la Seconde Guerre mondiale et mon hypothèse est qu’ils ne feront pas défaut. Cela suppose qu’ils s’engagent dans des programmes d’ajustement budgétaire qui leur redonnent la maîtrise de leur dette » [4].

Dominique Strauss Kahn, alors directeur du FMI, n’était pas à la réunion sur la Grèce de mai 2010, mais défendait aussi à l’époque la thèse de la soutenabilité de la dette grecque [5]. En septembre 2010, le chef du Département des finances publiques du FMI, Carlo Cottarelli cosigne une note de position du staff décrétant que le défaut sur la dette des pays avancés serait « inutile, indésirable et improbable » (Unnecessary, Undesirable and Unlikely) [6].

La fameuse formule de mai 2010 (« La dette est globalement soutenable mais il est difficile d’affirmer catégoriquement que tel est le cas avec une forte probabilité ») figurait déjà dans le document préparatoire [7] sur lequel devaient plancher les directeurs. La réunion était donc jouée d’avance, en dépit des avis discordants qui s’y étaient exprimés. Les décisions avaient été prises en amont, lors de tractations de couloir. C’est ce que confirmera plus tard à la Commission pour la vérité sur la dette grecque le directeur grec de l’époque, Panagiotis Roumeliotis : « Il y a eu des rencontres secrètes, dans des hôtels, entre des représentants du FMI et des représentants français et allemands pour discuter de la participation des banques à une éventuelle restructuration. Ces discussions ont eu lieu avant la décision du premier mémorandum et elles ont abouti au choix de ne pas restructurer » [8].

Les directeurs du FMI les plus réticents ont été mis devant le fait accompli. Le suisse René Meyer avait pourtant posé la vraie question : « Pourquoi la restructuration de la dette et l’implication du secteur privé [PSI, Private sector involvement] n’ont-elles pas été prises en considération ? ». Et d’insister : « un examen sérieux devrait être accordé à la restructuration de la dette comme moyen d’assurer la viabilité budgétaire et de faire assumer une partie du fardeau de l’ajustement aux créanciers privés ».

C’est Poul Thomsen, alors chef de la mission du FMI en Grèce, qui lui avait répondu en invoquant la position des autorités grecques qui, « dès le départ de la discussion, était que la restructuration de la dette n’était pas à l’agenda ». Mais cette réponse est cynique et hypocrite. Cynique, parce que le gouvernement grec n’avait pas vraiment son mot à dire et hypocrite, parce que la vraie réponse était ailleurs : le refus de toute restructuration de la dette était en réalité fondé sur le fait qu’elle mettrait en danger les banques allemandes, françaises et hollandaises, particulièrement exposées à la dette publique grecque et qu’elle risquerait d’enclencher un phénomène de contagion à d’autres pays. La réponse était dans la question de Meyer : il était exclu a priori que les créanciers privés (les banques) assument « une partie du fardeau de l’ajustement ».

Il n’est donc pas surprenant de constater que le programme ait reçu le ferme soutien des principaux représentants européens : Klaus Stein (Allemagne), Willy Kiekens (Belgique), Ramón Guzmán (Espagne), Ambroise Fayolle (France), Age Bakker (Pays-Bas) et Per Callesen (Suède), convaincus que les mesures proposées « sont appropriées pour stabiliser la position budgétaire et relever les défis de l’économie grecque d’une manière décisive (…) Nous sommes pleinement conscients que ce programme est très exigeant et qu’il n’est pas exempt de risques. Cependant, la situation actuelle rend ces difficultés inévitables et ce programme est la seule alternative si l’on veut éviter un scénario bien pire ».

Le sommet du cynisme est atteint lorsque les représentants des trois pays les plus exposés ont assuré, la main sur le coeur, que leurs banques ne lâcheraient pas la Grèce. Le plus prudent est l’allemand, Klaus Stein : « Je n’ai pas encore d’information définitive. Ce que je sais, c’est que les banques [allemandes] ont l’intention de maintenir une certaine exposition aux banques grecques, ce qui signifie qu’elles ne vendront pas d’obligations grecques et maintiendront des lignes de crédit à la Grèce. Quand celles-ci arriveront à échéance, elles seront renouvelées, au moins en partie ». Le représentant hollandais, Age Bakker, est plus affirmatif : « Les banques hollandaises, ont eu des discussions avec notre ministre des Finances et ont publiquement annoncé qu’elles joueraient leur rôle pour soutenir le gouvernement et les banques grecques ».

La palme revient cependant au français, Ambroise Fayolle : « Il y a eu une réunion plus tôt cette semaine entre les grandes banques françaises et mon ministre, Mme Lagarde. Je voudrais insister sur la déclaration publiée à l’issue de cette réunion, selon laquelle les banques françaises s’engagent à maintenir leur exposition à la Grèce durant toute la durée du programme ». Bref, « les banques françaises, qui sont parmi les plus exposées en Grèce, feront le job ».

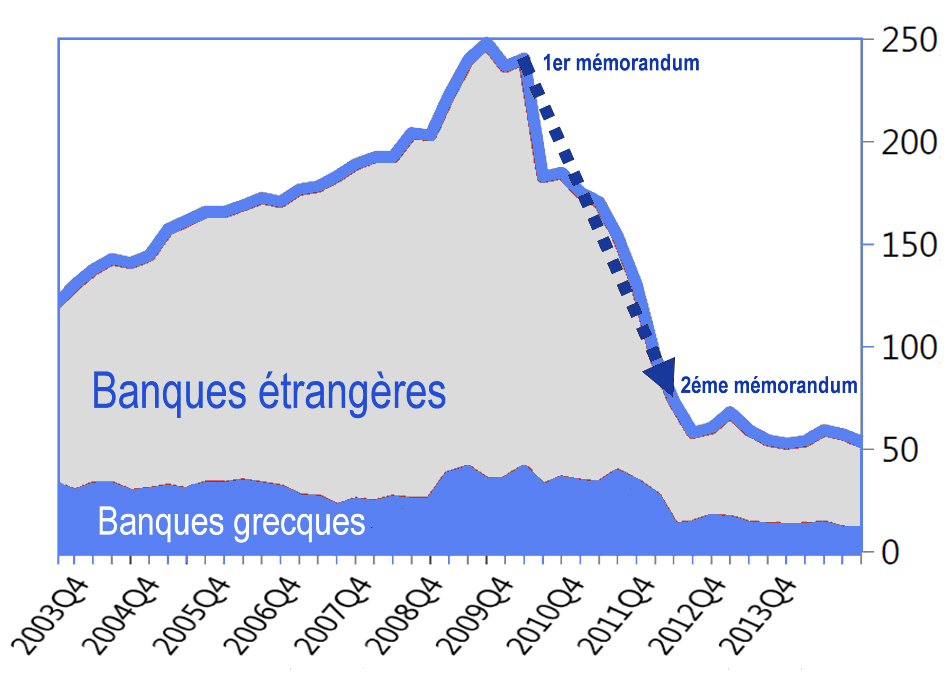

Ces assurances étaient évidemment des mensonges : la restructuration de la dette grecque aurait supposé une “implication du secteur privé”, autrement dit des prises de pertes par les banques. Son refus était la condition pour que les banques françaises, allemandes, etc. se débarrassent des titres de la dette grecque sans enregistrer de pertes. Comme le montre le graphique ci-dessous, cette réduction de leur exposition s’est enclenchée avant même la conclusion du premier mémorandum. Quand la dette grecque a été partiellement restructurée au printemps 2012, cette exposition avait été divisée par trois, passant de 240 à 80 milliards d’euros.

Répartition des titres de la dette publique grecque

De l’élasticité des règles

Depuis l’expérience désastreuse en Argentine, le FMI s’était donné comme règle de n’accorder des prêts importants qu’à des pays dont la dette était jugée soutenable « avec une forte probabilité ». Le diable étant dans les détails, la clause citée ci-dessus, selon laquelle « il est difficile d’affirmer catégoriquement que tel est le cas avec une forte probabilité » aurait dû conduire à refuser le programme d’aide à la Grèce. Il s’agissait donc de subrepticement modifier les règles du FMI. Plusieurs directeurs ont soulevé le lièvre, mais le changement sera acté avec l’aval de la représentante des Etats-Unis qui avoue n’avoir pas relevé ce point lors de sa « lecture rapide » du document. Cela confirme que le conseil d’administration était une chambre d’enregistrement et que les vraies décisions étaient prises ailleurs. Mais on peut y voir aussi la pression des pays européens. Ce changement de règle est en effet motivé par les possibles « effets en retour systémiques au niveau international », autrement dit par la volonté d’empêcher toute contagion d’une restructuration de la dette grecque à d’autres pays en difficulté, comme le Portugal, l’Espagne, l’Irlande, voire l’Italie. Cette règle ad hoc, dite de l’« exemption systémique », ainsi introduite par la bande, sera abrogée en 2016.

2013 : les économistes « idiots utiles »

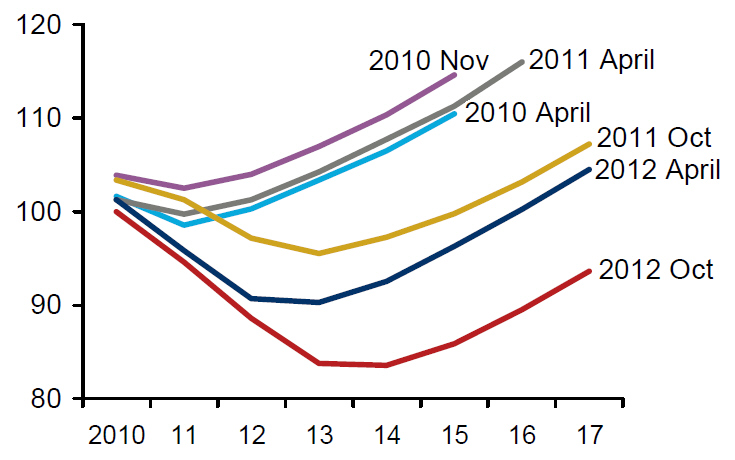

On trouve un peu partout des graphiques comme celui qui est reproduit ci-dessous montrant comment les prévisions du FMI du PIB grec ont été constamment révisées à la baisse. L’erreur est grandiose – un véritable record – mais s’agit-il vraiment d’une erreur ?

Ce débat avait parcouru les travaux de la Commission pour la vérité sur la dette grecque. Pour trancher cette question, il faut sans doute distinguer deux pôles au sein du FMI : d’un côté, « les économistes », de l’autre le staff, autrement dit la direction réelle du Fonds. Il y a des interactions variables entre ces deux pôles ou plutôt des liens plus ou moins distendus qui ne concernent pas de la même manière l’ensemble des économistes payés par le FMI. Dans certains cas, la bride est relâchée et l’on obtient des études qui frisent l’hétérodoxie. Certains se demandent par exemple si le néo-libéralisme est « survendu » et d’autres montrent que « les baisses de salaire minimum accroissent les inégalités » [9].

Quand on passe aux affaires sérieuses, la courroie de transmission fonctionne à l’envers et les économistes ont alors pour fonction d’assurer la défense et l’illustration des orientations politiques. Mais le mécanisme grippe périodiquement, comme le montre l’affaire des “multiplicateurs”. Si le multiplicateur budgétaire est égal à 1, cela veut dire qu’une réduction des dépenses publiques de 1 point de PIB va faire baisser le PIB d’un point. Et comme les recettes publiques sont plus ou moins indexées sur le PIB, elles vont baisser dans la même proportion, de sorte que le déficit public ne sera pas vraiment réduit. Le fameux ratio dette / PIB peut même augmenter et on aura provoqué une récession pour rien.

En 2010, un groupe de neuf économistes dirigé par Daniel Leigh étudie cette question et montre qu’une “consolidation budgétaire” d’un point de PIB conduit à une baisse du PIB de 0,5 %, pouvant même aller jusqu’à 1 % si cette politique est étendue à plusieurs pays [10]. Quelques années plus tard, Olivier Blanchard, l’économiste en chef du FMI, publiera avec le même Daniel Leigh un document de travail qui constitue une forme d’autocritique [11]. Il admet que la consolidation budgétaire a conduit à une croissance plus faible que prévu : « une interprétation naturelle est que les multiplicateurs budgétaires étaient sensiblement plus élevés que les hypothèses implicites des prévisionnistes ». Pour résumer, les prévisions étaient faites avec des multiplicateurs voisins de 1/2 alors qu’ils étaient supérieurs à 1.

Quelques mois après ce mea culpa technique, le FMI publie, en juin 2013, un document qui fait le bilan du premier mémorandum de 2010 [12]. Le FMI constate que « la crise et la récession ont eu des conséquences terribles pour la Grèce ». Pour expliquer ce résultat catastrophique, le FMI reprend l’argument technique sur la sous-estimation des multiplicateurs mais, pour l’essentiel mobilise des arguments plus politiques. Il déplore que la possibilité d’un Grexit ait été « évoquée dans le débat public par les partenaires de la zone euro », que le programme n’ait pas prévu plus de privatisations et une lutte plus résolue contre l’évasion fiscale. Bref, il renvoie à toute une série de facteurs plus ou moins exogènes qui auraient entravé la bonne marche du programme. Le FMI cherche enfin à se dégager de sa propre responsabilité en affirmant que « ni les gouvernements [européens], ni la Commission européenne, ni la BCE n’avaient l’expérience requise ».

Mais on retrouve en filigrane la question de la dette. Parmi les leçons à retenir, le FMI souligne la nécessité d’éviter « des retards injustifiés dans la restructuration de la dette ». Dans ce paragraphe, on apprend que la restructuration de la dette ne pouvait être réalisée d’emblée mais que le Fonds a commencé à la mettre en avant à partir du moment où « le programme a déraillé au début de 2011 ». Une restructuration intervenue plus tôt « aurait allégé le fardeau de l’ajustement sur la Grèce et conduit à un recul moins dramatique de la production ». Mais ce retard a été mis à profit par les créanciers privés « pour réduire leur exposition et transférer la dette aux institutions publiques », et cela « à une échelle significative ».

On retrouve à nouveau l’une des conclusions du premier rapport de la Commission pour la vérité sur la dette grecque [13] : « le premier accord de prêt de 2010 visait en premier lieu à sauver les banques privées grecques et européennes et à permettre aux banques de réduire leur exposition aux titres publics grecs ».

Les limites du mea culpa de 2016

Le FMI soumet périodiquement son action au jugement de son “Bureau indépendant d’évaluation” (Independent Evaluation Office). Cette pratique est après tout salutaire, même s’il s’agit d’un contrôle a posteriori, mais toute la question est de savoir si les leçons de telles autocritiques sont vraiment tirées. Comme on l’a vu, ce n’est pas le premier mea culpa du FMI, et celui-ci n’échappe pas au commentaire de Yanis Varoufakis, pour qui il s’agit de « confesser un péché pour fauter à nouveau » [14].

Lors de sa dernière réunion officielle en 2015, la Commission pour la vérité sur la dette grecque avait quant à elle déclaré que le troisième mémorandum était « aussi insoutenable que les deux précédents », notamment parce qu’il reposait sur les mêmes postulats invalidés par l’expérience [15].

Le document annexe consacré à la Grèce n’apporte rien de neuf. C’est un récit évidemment bien documenté qui s’abrite derrière les éléments autocritiques déjà produits par le Fonds. Les auteurs tentent même de dédouaner le FMI pour ses erreurs de prévision : après tout, disent-ils, il s’agissait d’un programme qui devait conduire à un ajustement « particulièrement ambitieux » (challenging). L’évaluation est donc « compliquée » et ne saurait être « fondée sur une comparaison entre les prévisions et les résultats ». Mais on ne voit pas très bien sur quoi d’autre on pourrait la fonder.

Pour justifier cette tactique d’évitement, les auteurs invoquent, sans dire lesquels, des « développements imprévus dans l’environnement de la zone euro ». Ils soutiennent qu’il est « impossible de construire un scénario alternatif » comparant l’évolution constatée de l’économie grecque avec les résultats éventuels d’une autre stratégie. Cette affirmation est déroutante, car de telles études existent [16]. En outre, les modèles de prévision du FMI peuvent être mobilisés pour mener des tests de sensibilité [17] et pourraient donc l’être pour examiner des scénarios rétrospectifs.

Il ne reste, pour expliquer cet énorme écart entre prévisions et réalisations, qu’à invoquer la perte de « confiance » des marchés, l’erreur technique sur les multiplicateurs, et un dernier argument qui va conduire à éveiller un terrible soupçon. Le FMI aurait négligé le fait que l’économie grecque est une petite économie fermée, dont une petite partie seulement des exportations est sensible à la compétitivité. Il aurait donc surestimé la contribution potentielle des exportations à la croissance. Mais, en principe, les paramètres des modèles servant à faire les prévisions intègrent ce type de caractéristique, en l’occurrence avec une faible valeur de l’élasticité-prix des exportations.

Le doute qui s’empare alors du lecteur de ces mea culpa successifs est le suivant : le FMI fonde-t-il ses prévisions sur des modèles macroéconomiques correctement spécifiés et “bouclés” ? Les erreurs de prévisions ne seraient-elles pas, plutôt qu’une défaillance technique, le reflet de choix a priori cherchant à bâtir un scénario produisant les résultats désirés, quitte à tordre le modèle, autrement dit à le faire tourner à l’envers ? Seul un transfuge pourrait répondre à ces interrogations, mais l’examen des prévisions successives, illustrées par le fameux graphique reproduit plus haut, révèle qu’il n’y a pas seulement des « erreurs » mais une persistance dans l’erreur. Chaque vague de prévisions est seulement décalée par rapport à la précédente sans que manifestement le modèle n’ait été corrigé.

Cette persistance dans “l’erreur” renvoie à des enjeux politiques qui sont seulement effleurés dans l’évaluation proposée. Le manque de confiance des marchés est présenté comme un facteur subjectif imprévisible alors que le brusque retrait des capitaux s’explique simplement par la volonté des investisseurs de retirer leurs billes. Les auteurs soulignent correctement « l’interaction toxique » entre la dette souveraine et le bilan des banques : le risque d’un défaut aurait mis en péril « la solidité du système bancaire européen ». C’est cet argument du “risque systémique”, comme on l’a vu, a pesé dans la volonté proprement politique du FMI de faire abstraction de la non-soutenabilité de la dette grecque dans la production de ses scénarios.

Le sale boulot de l’Eurogroupe

L’intervention du FMI en Grèce (ainsi qu’en Irlande et au Portugal) était à bien des égards une nouveauté : elle concernait pour la première fois des pays européens, de surcroît membres de la zone euro et donc sans possibilité de dévaluer leur monnaie. En outre, le programme d’aide était établi conjointement avec les institutions européennes. En temps normal, le FMI aurait organisé une restructuration de la dette, ordonné une dévaluation, et imposé un programme d’ajustement drastique. Mais ce n’était pas possible : la restructuration de la dette était exclue et la dévaluation impossible. Et le FMI a dû enfreindre ses principes.

Sans pour autant prendre pour argent comptant les récriminations du FMI vis-à-vis des institutions européennes, il faut souligner la terrible responsabilité de ces dernières dans la tragédie grecque. En ce qui concerne la BCE, les choses sont assez simples : elle n’aura été que le « bras armé des créanciers » [18]. Elle a coupé le robinet des liquidités quand il fallait faire pression sur le gouvernement grec, et elle l’a ouvert à nouveau quand ce dernier a fait allégeance. Quant à la Commission européenne, elle a servi de façade institutionnelle : c’est l’Eurogroupe qui est le véritable lieu de décision, alors même qu’il « n’a pas d’existence légale » [19]. Son rôle peut être précisé à partir des discussions du printemps dernier.

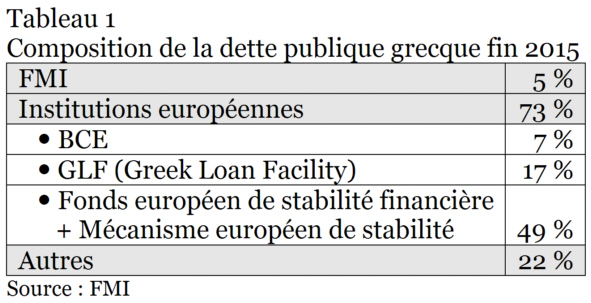

En mai dernier, selon le Wall Street Journal [20] le FMI aurait conçu un plan de restructuration de la dette grecque prévoyant un moratoire des remboursements jusqu’en 2040, un plafonnement à 1,5 % du taux d’intérêt de la Grèce sur ses emprunts, puis l’étalement jusqu’en 2080 des remboursements. Il se trouve que le détail de ce plan est désormais connu, puisqu’il a fait l’objet d’un document préparé par le staff du FMI [21] et distribué à la réunion du Conseil d’administration du 23 mai 2016. Cependant, comme il le mentionne lui-même, ce document « n’a pas été discuté, ni approuvé ». Entre-temps, le FMI s’était en effet heurté au refus de l’Eurogroupe, pour une raison assez simple : le FMI ne détient que 5 % de la dette grecque, contre 73 % aux institutions européennes (tableau 1).

Le moratoire que propose le FMI concerne donc principalement ses « partenaires » européens, qui n’en veulent pas. En outre, le fonctionnement interne du FMI s’est modifié. En 2010, tout avait été négocié en amont, et le Conseil d’administration n’avait eu qu’un rôle de chambre d’enregistrement. En 2016, il en va autrement : le staff prépare un plan de restructuration, mais il est de fait rejeté par le Conseil d’administration, parce que ce sont les Européens qui y disposent de la majorité des voix, avec le soutien de fait des Etats-Unis. Voilà pourquoi le document évoqué ci-dessus n’a même pas été discuté.

Le moratoire que propose le FMI concerne donc principalement ses « partenaires » européens, qui n’en veulent pas. En outre, le fonctionnement interne du FMI s’est modifié. En 2010, tout avait été négocié en amont, et le Conseil d’administration n’avait eu qu’un rôle de chambre d’enregistrement. En 2016, il en va autrement : le staff prépare un plan de restructuration, mais il est de fait rejeté par le Conseil d’administration, parce que ce sont les Européens qui y disposent de la majorité des voix, avec le soutien de fait des Etats-Unis. Voilà pourquoi le document évoqué ci-dessus n’a même pas été discuté.

Reste cette question : pourquoi le gouvernement grec n’a-t-il pas repris à son compte les réserves du FMI et ses appels du pied en faveur d’une restructuration ? Tsipras a même demandé à un moment que le FMI ne participe plus aux négociations, alors même que ses propositions étaient plus favorables que celles de l’Eurogroupe. A travers ce dernier, c’est l’Allemagne suivie par la France [22] qui a exigé des gouvernements grecs successifs qu’ils avalisent les prévisions ultra-optimistes associées aux différents programmes. Comme l’explique le staff du FMI dans son document non discuté, ce fut le cas en 2012 : « le gouvernement grec, soutenu par ses partenaires européens [sic], avait insisté pour maintenir les objectifs très ambitieux en matière de croissance, d’excédent budgétaire et de privatisations, en faisant valoir qu’il disposait d’un large soutien politique pour le programme en cours ». Même chose en juin 2015, toujours selon le FMI : « le nouveau gouvernement a soutenu, comme son prédécesseur, qu’il était en mesure d’obtenir un soutien politique pour les réformes en cours ».

La troïka a donc été le théâtre d’un face-à-face entre le FMI et l’Eurogroupe. Mais le sort de la Grèce n’en était pas véritablement l’enjeu, et c’est pour elle Charybde et Scylla. Dans cette cacophonie, chacun a joué sa partition, avec un mélange de brutalité ouverte, de cynisme, de soumission, de contrition feinte et de mea culpa hypocrites.

Notes

[1] Independent Evaluation Office, The IMF and the Crises in Greece, Ireland, and Portugal, July 2016.

[2] Charles Wyplosz et Silvia Sgherri, The IMF’s Role in Greece in the Context of the 2010 Stand-By Arrangement, IEO background paper, February 2016.

[3] Le verbatim : « Minutes of IMF Executive Board Meeting », May 9, 2010 ; le compte-rendu et le relevé de décisions : « Board meeting on Greece’s request for an SBA », Office memorandum, May 10, 2010 ; le récit de Paul Blustein, « Behind the scenes at the IMF on a fateful day in the Greek crisis », cigionline, July 7, 2015.

[4] Jean-Claude Trichet, « La BCE n’est en aucun cas là pour réparer les erreurs des gouvernements », interview par Jean Quatremer, blogs.liberation.fr, 13 juillet 2010.

[5] Dans sa prestation (principalement non-économique) sur TF1 le 18 septembre 2011, DSK reviendra sur cette position : « La dette de la Grèce (…) il faut la réduire à tout prix. À tout prix, sauf, au prix de la stagnation, voire de la récession (…) On peut dire : les Grecs paieront tout seuls. Mais ils ne peuvent pas. Ou on peut dire, parce que nous sommes dans une Union, que nous allons partager cela (…) Le problème c’est que pour ça, il faut accepter de reconnaître qu’il faut prendre sa perte. Il y a une perte, il faut la prendre (…) Pour prendre la perte, tout le monde doit la prendre. Les États, vous avez raison, et les banques ». Voir : « Dominique Strauss-Kahn sur la dette grecque », Samuel Laurent, Le Monde.fr, 27 octobre 2011.

[6] Carlo Cottarelli et al., « Default in Today’s Advanced Economies: Unnecessary, Undesirable, and Unlikely », IMF Staff Position Note, September 1, 2010.

[7] IMF, Greece: Staff Report on Request for Stand-By Arrangement, May 2010.

[8] Emilie Paumard, « Audition de Panagiotis Roumeliotis du 15 juin 2015 », CADTM, 17 juin 2015. Ce témoignage de Roumeliotis est certes précieux, mais cela ne doit pas faire oublier ce qu’il écrivait en 2010 en tant que représentant de la Grèce : « Le programme comprend des mesures destinées à protéger les secteurs les plus vulnérables de la population. Mes autorités sont déterminées ? répartir le fardeau de l’ajustement de manière équitable et juste. La pression fiscale va augmenter pour les riches, tandis que les pensions et les allocations familiales minimales seront préservées (…) La forte implication des autorités dans la mise en oeuvre du programme est soutenue par la grande majorité du peuple grec ». Source : « Statement by Panagiotis Roumeliotis, Alternate Executive Director for Greece » en annexe du document du staff du 9 mai 2010 cité dans la note 7.

[9] Voir Michel Husson, « Si c’est le FMI qui le dit ! », Le progrès social, 18 juin 2016 ; et : « Les “danseuses” du FMI », note hussonet n° 95, 21 mars 2016.

[10] IMF, « Will It Hurt? Macroeconomic Effects of Fiscal Consolidation », World Economic Outlook, octobre 2010, chapter 3.

[11] Olivier Blanchard and Daniel Leigh, « Growth Forecast Errors and Fiscal Multipliers », IMF, January 2013.

[12] IMF, Ex Post Evaluation of Exceptional Access under the 2010 Stand-By, June 2013.

[13] Commission pour la vérité sur la dette publique grecque, Rapport préliminaire, juillet 2015.

[14] Yanis Varoufakis, « IMF: Confessing to the sin in order to repeat it », July 31, 2016.

[15] Michel Husson, « Le troisième mémorandum est aussi insoutenable que les deux précédents », document de la Commission pour la vérité sur la dette grecque, 25 septembre 2015.

[16] Voir par exemple : Sebastian Gechert, Ansgar Rannenberg « The costs of Greece’s fiscal consolidation », IMK Policy Brief, March 2015.

[17] Voir par exemple l’exercice mené par la Troïka : Greece: Preliminary Debt Sustainability Analysis, February 15, 2012.

[18] Romaric Godin, « La BCE, bras armé des créanciers », La Tribune, 2 juin 2016.

[19] Comme son secrétaire l’a expliqué à Varoufakis quand ce dernier a été exclu de la réunion du 27 juin 2015 : « il s’agit d’un groupe informel et, en conséquence, aucune loi écrite ne limite l’action de son président. Voir le récit de Varoufakis : « Leur seul objectif était de nous humilier », Le Monde diplomatique, août 2015,

[20] Marcus Walker, « IMF Proposal on Greece Sets Up Battle With Germany », The Wall Street Journal, May 17, 2016

[21] IMF, « Preliminary Debt Sustainability Analysis. Updated Estimates and Further Considerations », May 2016.

[22] « Seul le ministre des Finances français [Michel Sapin] émettait des bruits différents de la ligne allemande, et ces bruits étaient très subtils. On sentait qu’il choisissait ses mots de manière à ne pas paraître en opposition. Et au moment de la synthèse, quand Doc Schäuble concluait et fixait la ligne officielle, le ministre français finissait toujours par se soumettre et accepter ». Voir : Yanis Varoufakis, « Our battle to save Greece », New Statesman, 13 July, 2015.

Soyez le premier à commenter