Par Michael Roberts

Avec un timing parfait, au moment même où le sommet des dirigeants des principales économies capitalistes (G7) se réunissait à Biarritz (du 24 au 26 août 2019), en France, la Chine a annoncé une nouvelle série de droits de douane sur 75 milliards de dollars de biens importés des Etats-Unis. Il s’agissait de représailles à une nouvelle série de droits de douane sur les produits chinois que les Etats-Unis prévoyaient d’appliquer en décembre. Le président américain Trump a réagi avec colère et a immédiatement annoncé qu’il allait augmenter taxes douanières sur celles appliquées à 250 milliards de dollars de marchandises chinoises et imposer des taxes supplémentaires sur 350 milliards de dollars d’importations supplémentaires.

Le président américain a également déclaré qu’il ordonnait aux entreprises américaines de chercher des moyens d’interrompre leurs activités en Chine. «Nous n’avons pas besoin de la Chine et, franchement, nous serions bien mieux sans elle», a écrit M. Trump. «Nos grandes compagnies américaines sont dès lors conduites à commencer immédiatement à chercher une alternative à la Chine, y compris à se relocaliser aux Etats-Unis [HOME] et à fabriquer leurs produits aux Etats-Unis.»

Cette intensification de la guerre commerciale a naturellement touché les marchés financiers; le marché boursier américain a fortement chuté, les prix des obligations ont augmenté car les investisseurs recherchaient des «havres de sécurité» dans les obligations d’Etat. Le prix du pétrole brut a chuté alors que la Chine allait imposer une réduction des importations de pétrole des Etats-Unis.

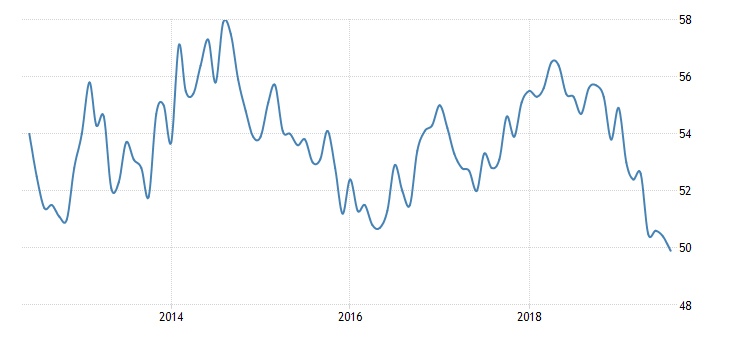

Ces développements sont intervenus un jour seulement après que les dernières données sur l’état des grandes économies capitalistes ont révélé un ralentissement significatif. Pour la première fois depuis la fin de la Grande Récession en 2007-2009, l’indice de l’activité manufacturière américaine (le PMI – indice des directeurs des achats) du mois d’août est passé au-dessous de 50.

Ces développements sont intervenus un jour seulement après que les dernières données sur l’état des grandes économies capitalistes ont révélé un ralentissement significatif. Pour la première fois depuis la fin de la Grande Récession en 2007-2009, l’indice de l’activité manufacturière américaine (le PMI – indice des directeurs des achats) du mois d’août est passé au-dessous de 50.

En effet, les indices des Etats-Unis, de la zone euro et du Japon sont inférieurs à 50, ce qui indique qu’une récession complète du secteur manufacturier est en cours. Et les composantes des «nouvelles commandes» pour chaque région sont encore pires, de sorte que l’indice de l’activité manufacturière est appelé à baisser davantage. Jusqu’à présent, les secteurs des services des grandes économies se sont maintenus, évitant ainsi l’indication d’une véritable crise de l’économie. «Ce déclin augmente le risque que la faiblesse du secteur manufacturier ait commencé à se répercuter sur les services, un risque qui pourrait entraîner un affaiblissement plus marqué que prévu sur les marchés du travail américain et mondial» (JPMorgan). Dans l’ensemble, JPMorgan estime que l’économie mondiale croît à un rythme annuel de seulement 2,4%, proche des niveaux considérés comme une «vitesse de décrochage» avant la récession pure et simple.

Malgré toutes ses fanfaronnades sur la bonne tenue de l’économie américaine, Trump est inquiet. En plus d’attaquer la Chine, il s’est aussi lancé à nouveau dans la critique à l’égard du président de la Fed américaine (Réserve fédérale des Etats-Unis), Jay Powell, pour ne pas avoir réduit davantage les taux d’intérêt afin de stimuler l’économie, qualifiant Powell d’«ennemi» de l’économie américaine au même titre que la Chine!

J. Powell venait de prendre la parole lors de la réunion annuelle d’été des banquiers centraux du monde entier à Jackson Hole, dans le Wyoming. Dans son allocution, il a essentiellement dit que la politique monétaire ne pouvait pas faire grand-chose. Les guerres commerciales et autres «chocs» mondiaux ne pouvaient être surmontés par la seule politique monétaire. Le conseil de politique monétaire de Powell est divisé sur ce qu’il faut faire. Certains veulent maintenir les taux d’intérêt là où ils sont parce qu’ils craignent que des taux d’intérêt trop bas (et partout où ils deviennent négatifs) n’alimentent un boom insoutenable du crédit puis son effondrement. D’autres veulent réduire les taux alors que Trump exige de résister aux forces de la récession qui s’abattent sur l’économie. M. Powell a déclaré: «Nous examinons les outils de politique monétaire que nous avons utilisés tant en période de calme qu’en période de crise, et nous nous demandons si nous ne devrions pas élargir notre boîte à outils.»

Le problème est que les banquiers centraux de Jackson Hole se rendent compte, comme cela était déjà devenu évident, que la politique monétaire, qu’elle soit conventionnelle (réduction des taux d’intérêt) ou non conventionnelle («assouplissement quantitatif»), ne permettait pas de sortir les économies d’une croissance comme d’une productivité faibles ou d’éviter une nouvelle récession.

Bon nombre de papiers universitaires présentés aux banquiers centraux à Jackson Hole étaient empreints de pessimisme. L’un d’eux a fait valoir que les banquiers devaient coordonner la politique monétaire autour d’un «taux d’intérêt naturel» mondial pour tous. Le problème, c’est qu’«il y a beaucoup d’incertitude quant à savoir où se situe réellement le taux neutre» dans chaque pays, et encore plus à l’échelle mondiale. Comme l’a dit un orateur: «Je suis prudent quant à l’utilisation de ce concept impossible à mesurer pour estimer le degré de divergence des politiques dans le monde (ou même seulement au sein du G4).» Voilà pour ce qui en est de la base de la politique monétaire de la plupart des banques centrales au cours des dix dernières années.

Un autre papier soulignait que «la divergence de la politique monétaire par rapport aux Etats-Unis a des retombées plus importantes sur les marchés émergents que sur les économies avancées». La transmission de la politique monétaire nationale est donc imparfaite et, par conséquent, les mesures de politique monétaire prises par les marchés émergents pour limiter la volatilité du taux de change peuvent être contre-productives. En d’autres termes, l’impact du taux directeur de la Fed et du dollar sur les économies plus faibles est si important que les petites banques centrales ne peuvent rien faire avec la politique monétaire, sinon aggraver la situation!

Il n’est pas étonnant que le gouverneur de la Banque d’Angleterre (BoE), Mark Carney, ait profité de son discours avant de quitter son poste pour suggérer que la réponse était de mettre fin à la règle du dollar sur les marchés boursiers et financiers. Les Etats-Unis ne représentent que 10% du commerce mondial et 15% du PIB mondial, mais par contre la moitié des factures commerciales et les deux tiers des émissions mondiales de titres, a déclaré le gouverneur de la BoE. En conséquence, «alors que l’économie mondiale est en train d’être restructurée, le dollar américain reste aussi important que lors de l’effondrement de Bretton Woods» en 1971. Cela a causé trop de déséquilibres dans l’économie mondiale et menacé de faire chuter les économies émergentes plus faibles qui ne pouvaient pas obtenir suffisamment de dollars. Il était temps d’établir un fonds mondial de protection contre la fuite des capitaux et plus tard un système monétaire mondial avec une monnaie mondiale! Quel espoir! Mais Mark Carney a, en fait, démontré le désespoir des banquiers centraux.

La récession mondiale imminente a également polarisé les positions des économistes du courant dominant. Une divergence d’opinions parmi les économistes a éclaté quant à la politique économique à adopter pour éviter une nouvelle récession mondiale. Keynésien orthodoxe, Larry Summers, ancien secrétaire au Trésor américain sous Clinton et professeur à Harvard, a soutenu que les principales économies capitalistes sont en «stagnation séculaire». Il estime donc que l’assouplissement monétaire, qu’il soit conventionnel ou non conventionnel, ne fonctionnera pas. Des mesures de relance budgétaire sont nécessaires.

D’un autre côté, Stanley Fischer, ancien vice-président du Conseil de la Fed américaine et aujourd’hui dirigeant du méga fonds d’investissement Blackrock, estime que les mesures de relance budgétaire ne fonctionneront pas parce qu’elles ne sont pas «assez agiles», c’est-à-dire trop longues à porter leurs fruits. De plus, elles risquent de faire grimper la dette publique et les taux d’intérêt à des niveaux insoutenables. Les mesures monétaires restent donc encore meilleures.

Les économistes post-keynésiens et les économistes de la théorie monétaire moderne (TMM) se sont montrés très enthousiastes parce que Summers semblait être d’accord avec eux, enfin: à savoir que la relance budgétaire par le biais de déficits budgétaires et de dépenses publiques peut arrêter l’effondrement de la «demande globale». Il semble que le consensus parmi les économistes s’oriente vers l’idée que les banques centrales ne peuvent pas agir – ou alors très peu – pour soutenir les économies capitalistes en 2019.

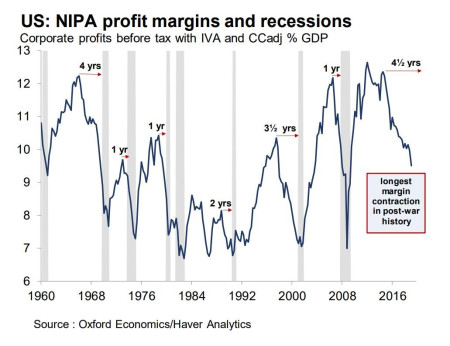

Mais à mon avis, ni les «monétaristes» ni les keynésiens et les partisans de la TMM n’ont raison. Qu’il y ait davantage d’assouplissement monétaire et de relance budgétaire, rien n’empêchera l’effondrement à venir. C’est parce que cela n’a rien à voir avec la faiblesse de la «demande globale». Dans la plupart des économies, la consommation des ménages est relativement forte, car les gens continuent de dépenser davantage, en partie grâce à des emprunts supplémentaires à des taux d’intérêt très bas. L’autre partie de la «demande globale», soit les investissements des entreprises sont faibles et s’affaiblissent. Mais c’est à cause de la faible rentabilité et maintenant, au cours de la dernière année environ, de la baisse des bénéfices aux Etats-Unis et ailleurs. En effet, les marges bénéficiaires des entreprises américaines (bénéfices en pourcentage du PIB) sont en baisse (par rapport à des niveaux record) depuis plus de quatre ans, soit la plus longue contraction enregistrée depuis la guerre. [NIPA: National Income and Product Accounts]

Les keynésiens, les post-keynésiens (et les partisans de la TMM) considèrent les mesures de relance budgétaire comme un moyen de mettre fin à la longue dépression et d’éviter un nouvel effondrement, en augmentant les dépenses publiques et les déficits budgétaires du gouvernement. Mais il n’y a jamais eu de preuves solides que de telles dépenses budgétaires fonctionnent, sauf dans l’économie de guerre des années 1940 où la majeure partie des investissements était faite par le gouvernement ou dirigée par le gouvernement, les décisions d’investissement des entreprises étant prises «en dehors» des entreprises capitalistes elles-mêmes.

Les keynésiens, les post-keynésiens (et les partisans de la TMM) considèrent les mesures de relance budgétaire comme un moyen de mettre fin à la longue dépression et d’éviter un nouvel effondrement, en augmentant les dépenses publiques et les déficits budgétaires du gouvernement. Mais il n’y a jamais eu de preuves solides que de telles dépenses budgétaires fonctionnent, sauf dans l’économie de guerre des années 1940 où la majeure partie des investissements était faite par le gouvernement ou dirigée par le gouvernement, les décisions d’investissement des entreprises étant prises «en dehors» des entreprises capitalistes elles-mêmes.

L’ironie, c’est que le plus grand dilapidateur budgétaire au monde fut le Japon qui a enregistré des déficits budgétaires pendant 20 ans et n’a guère réussi à obtenir une croissance économique supérieure à 1% par an depuis la fin de la Grande Récession. Il faut y ajouter «l’Amérique de Trump» avec ses réductions d’impôts et ses exonérations fiscales pour les entreprises en 2017. L’économie américaine ralentit rapidement, et Trump fait allusion à d’autres réductions d’impôts et enjoint à Powell de réduire les taux. En Europe, la Banque centrale européenne prépare une nouvelle série de mesures d’assouplissement monétaire. Et même le gouvernement allemand fait allusion à des dépenses budgétaires impliquant des déficits.

Nous aurons donc probablement une nouvelle série de mesures d’assouplissement monétaire et de relance budgétaire, pour satisfaire toutes les composantes de l’économie traditionnelle et hétérodoxe. Mais ça ne marchera pas. La guerre commerciale et technologique est le déclencheur d’une nouvelle crise mondiale. (Article publié par Michael Roberts sur son blog en date du 24 août 2019; traduction rédaction A l’Encontre)

Soyez le premier à commenter