La Grèce est une économie dépendante et rentière. Dépendante, parce qu’elle doit importer une bonne partie de son énergie et toute une série de marchandises qu’elle ne produit pas. Rentière, parce que sa classe dominante est plus compétente pour capter la richesse produite, directement ou par l’intermédiaire de son Etat, que pour investir et innover. La dette [1] n’est au fond que le reflet de ces caractéristiques, et l’alternative passe aussi par « la destruction des fondements du système oligarchique » (pour reprendre une expression de Yanis Varoufakis).

Au-delà de son caractère technique, cet article cherche à étayer les points suivants.

1. L’entrée dans l’Union européenne, puis et surtout dans la zone euro, a conduit à aggraver ces deux caractéristiques sur la base d’une alliance de fait entre la classe dominante locale, d’un côté, et, de l’autre, la finance et les groupes internationaux.

2. Le gouvernement actuel doit donc combattre sur deux fronts : externe, contre « les institutions » mais aussi interne, contre l’oligarchie.

3. L’économie grecque ne peut se développer dans le carcan des règles du jeu européennes actuelles. Même en cas de reprise de l’activité, elle viendrait buter sur les mêmes contraintes. La seul alternative viable serait une autre Europe, organisant les transferts nécessaires au rattrapage de la Grèce, notamment par son insertion dans un processus de transition écologique.

4. Tout le monde peut constater que le gouvernement grec se heurte à un «front du refus» très brutal des institutions et des gouvernements européens. Mais la sortie de l’euro, le «Grexit», ne résoudrait que la moitié du problème et risquerait d’avoir des effets très négatifs si le pouvoir oligarchique n’était pas remis en cause. La question stratégique qui se pose aujourd’hui est celle d’un moratoire unilatéral, total ou partiel, qui donnerait au gouvernement le temps d’engager des mesures anti-oligarchiques [2].

1. Le commerce extérieur s’est équilibré «grâce» à la récession

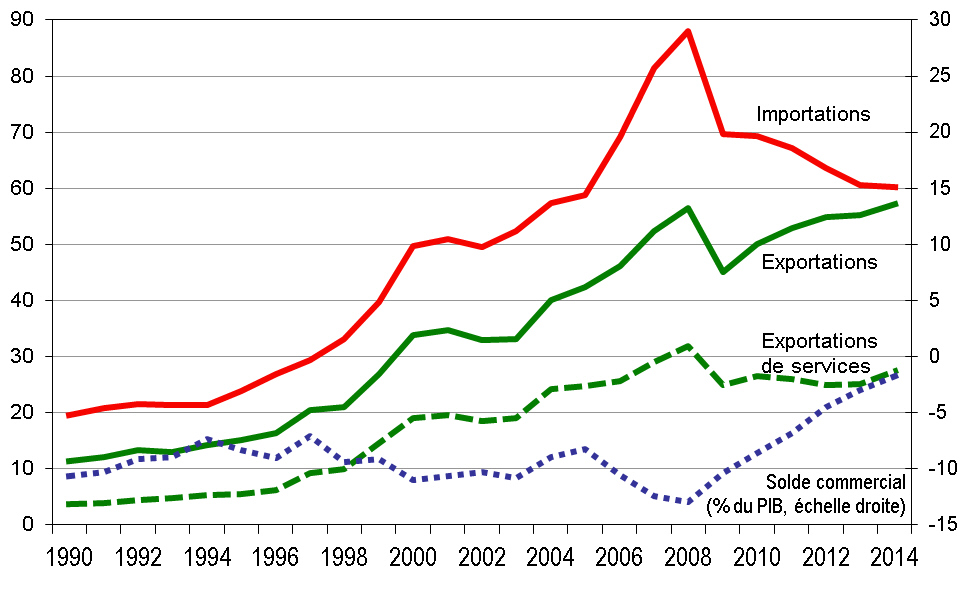

Le commerce extérieur de la Grèce est structurellement déséquilibré. Entre 1990 et 2010, les exportations ont représenté entre 60 et 70 % des importations, et le déficit commercial a oscillé autour de 10 % du PIB, puis a atteint 13 % en 2008 (graphique 1). Les services, principalement le tourisme et le transport maritime, représentent à peu près la moitié des exportations totales.

Graphique 1

Le commerce extérieur de la Grèce

En milliards d’euros. Source : Ameco

Ce déficit commercial chronique s’explique en effet par une dépendance tout aussi structurelle aux importations, dans la majorité des secteurs, comme l’illustre le graphique 2.

Graphique 2

Le commerce grec par type de biens en 2008

En milliards d’euros. Source : [3].

Depuis les choses «vont mieux», puisque le solde commercial est quasiment nul en 2014. Les politiques d’ajustement imposées par la Troïka auraient-elles mis un terme à ce déséquilibre structurel ? Evidemment non : il suffit de regarder le graphique pour constater que ce rééquilibrage n’a été obtenu que par une baisse des importations, autrement dit par la récession. Cela veut dire que si l’économie grecque réussissait à redémarrer, elle viendrait rapidement buter sur cette contrainte, sous la forme d’une réapparition du déficit du commerce extérieur.

2. Les redressement récent des exportations:

un sous-produit de la récession

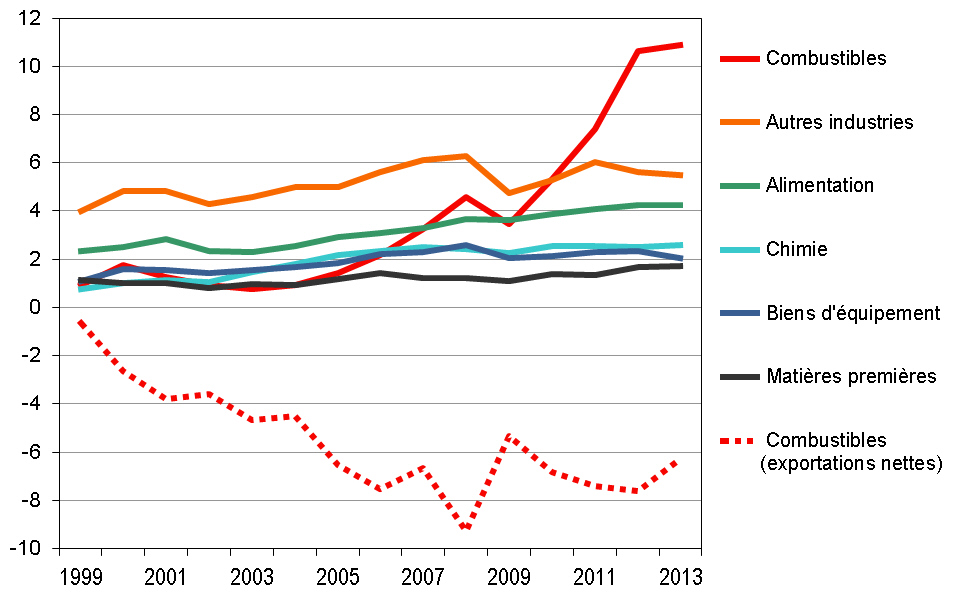

Ronald Janssen avait déjà soulevé ce point [4] en constatant que les exportations grecques n’ont pas augmenté sur la période récente à l’exception du poste «Combustibles minéraux, lubrifiants et matières connexes». Ses données s’arrêtaient en 2011, mais le constat peut être prolongé. Selon le site ekathimerini, « Les exportations ont augmenté de 5,4 % sur les huit premiers mois de 2013, mais ont baissé de 2,6 % hors carburants ». Avec cette précision : « Les exportations de produits pétroliers comprennent le carburant pompé dans les navires de haute mer visitant les ports grecs » [5].

Les données d’Eurostat permettent d’illustrer et d’actualiser ce constat (graphique 3). Il confirme que la reprise récente des exportations grecques est exclusivement le fait des exportations du poste «combustibles». Mais c’est le résultat d’une activité accrue de raffinage, dans la mesure où les exportations de combustibles nettes des importations sont elles aussi à peu près plates sur la période récente.

Graphique 3

Les exportations de biens par secteurs

En milliards d’euros. Source : Eurostat

La majeure partie (environ 80 %) des exportations de combustibles est destinée à des pays non-membres de l’Union européenne, dont sept pays qui représentent la moitié des exportations totales en 2013 : la Turquie, Singapour, Gibraltar, la Macédoine, la Libye, le Liban, l’Arabie saoudite. Cette liste permet de comprendre que la Grèce est une plaque tournante assurant le raffinage et le transport d’un pétrole qu’il produit en toute petite quantité, même si de nouvelles recherches de réserves off-shore sont prévues [6].

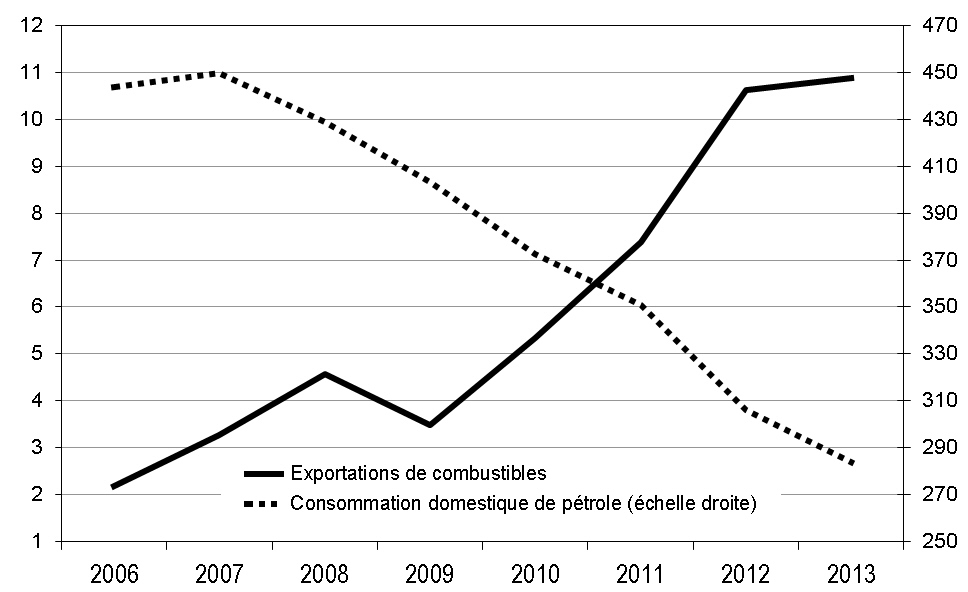

Ce surcroît d’exportations résulte aussi de la baisse de la consommation intérieure d’énergie (graphique 4). Autrement dit, les entreprises du secteur exportent le pétrole que le marché domestique n’achète plus : le peuple grec a froid, mais les exportations repartent.

Graphique 4

Consommation domestique et exportations de pétrole

Consommation en milliers de barils par jour – Exportations en milliards d’euros

Sources : Eurostat, Energy Information Administration

Ce constat est important parce qu’il montre que le petit rebond des exportations grecques se fait sur un secteur où la question des prix intervient peu. Pourtant, les coûts salariaux ont baissé sous l’impulsion de la Troïka. Cette baisse aurait dû améliorer la compétitivité et doper les exportations.

3. Les baisses de salaires n’ont pas été répercutées dans les prix à l’exportation

Selon les théories austéritaires, le schéma est simple : la baisse des salaires permettrait de rétablir la compétitivité-prix et de faire progresser les exportations. Appliquée à l’ensemble de la zone euro, cette recette a conduit à la récession, à une pression renouvelée des patronats sur leurs salariés, pour augmenter leur part dans un marché plat. Certains pays comme l’Espagne ont effectivement vu leurs exportations redémarrer, au détriment des exportations d’autres pays, notamment la France. Mais, dans le cas grec, le scénario ne semble pas fonctionner : le volume des exportations reste à peu près plat et les parts de marché de la Grèce dégringolent.

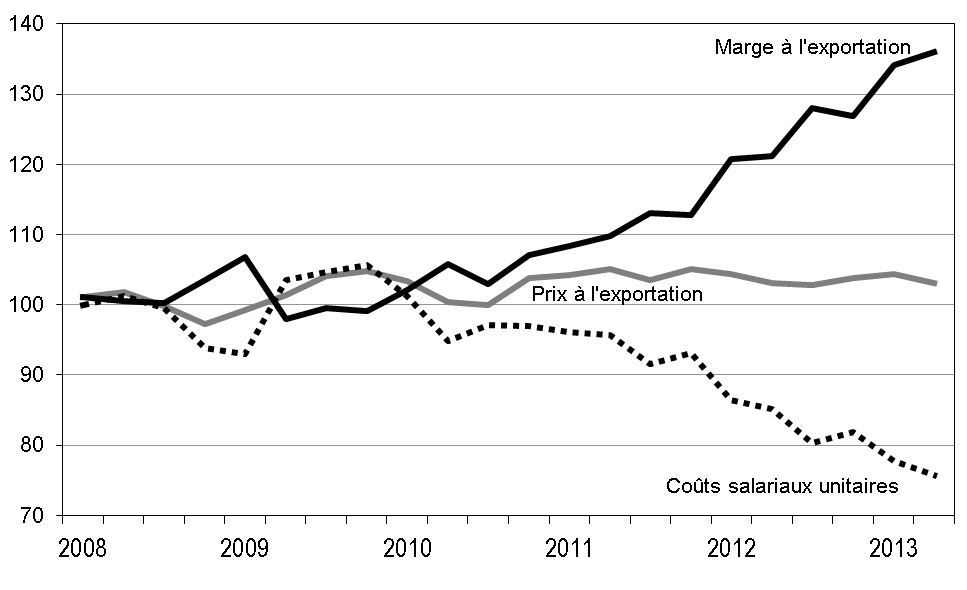

Pourquoi ? Tout simplement parce que les baisses de salaires se sont converties en profits et non en baisses de prix. La Commission européenne, un peu gênée, avait déjà souligné ce phénomène pour l’ensemble des pays dits « vulnérables » : « Les taux de marge ont augmenté – en particulier dans les secteurs échangeables – absorbant ainsi une partie de la réduction des coûts salariaux unitaires » [7].

Dans le cas de la Grèce, cette «absorption» a été intégrale comme le montre le graphique 5 : depuis 2008, les coûts salariaux unitaires (compte tenu de la productivité) ont baissé de 24 % par rapport aux partenaires de la Grèce. Les prix à l’exportation sont restés plats (toujours par rapport aux concurrents). Résultat : les marges de profit à l’exportation ont augmenté de 36 % par rapport à la moyenne des autres pays.

Graphique 5

Prix relatifs, coûts salariaux relatifs et marges relatives à l’export

Base 100 en 2008. Source : OCDE, Etude économique sur la Grèce 2013

Les choses ne sauraient être plus claires : l’austérité salariale en Grèce (la plus violente en Europe) est allée au rétablissement des profits, pas à celui de la compétitivité. Ce constat veut dire que derrière les problèmes de l’économie grecque, il y a aussi le conflit de classes interne.

4. Les exportations grecques sur longue période

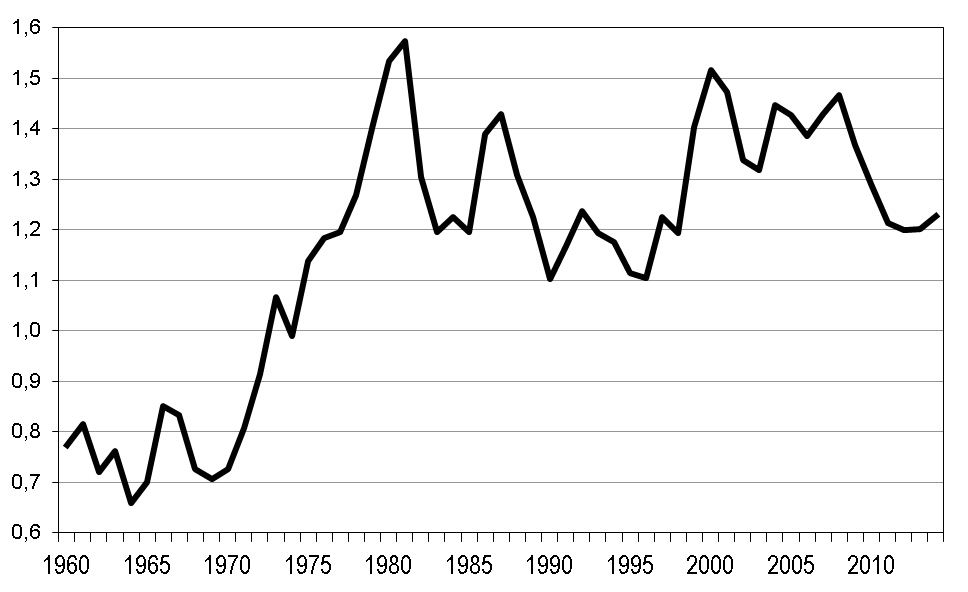

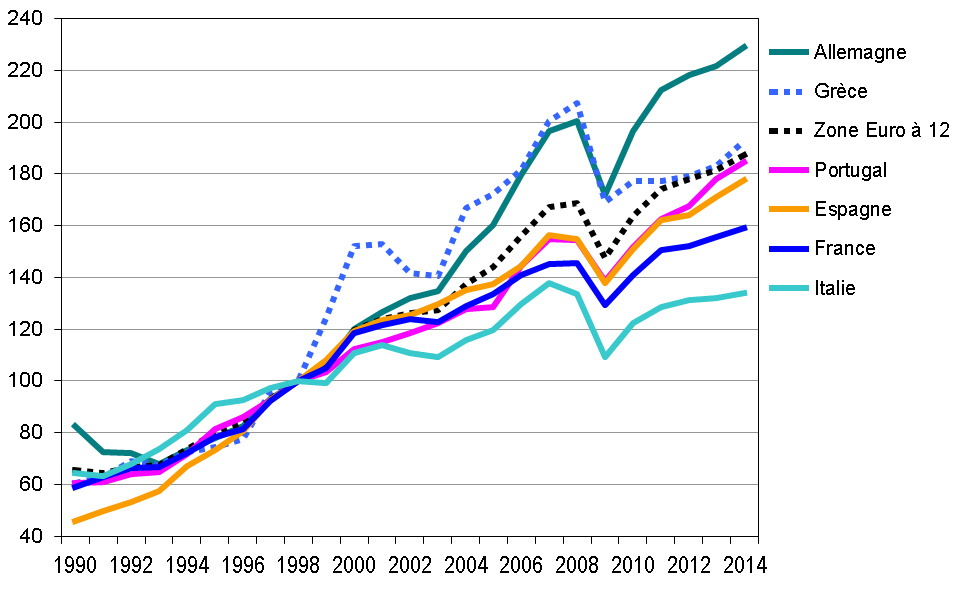

Le déficit structurel du commerce extérieur grec ne provient pas vraiment d’une absence de dynamisme des exportations, mais de leur niveau insuffisant. La fin de la dictature (en 1974) avait ouvert une phase de forte croissance des exportations grecques, dont la part dans les exportations de l’Union européenne avait doublé, passant de 0,8 à 1,6 %. La récession du début des années 1980 ouvre ensuite une phase de repli jusqu’à la moitié des années 1990. Entre 1996 et 2000, le volume des exportations grecques double : leur part dans les exportations européennes se rétablit, stagne jusqu’à la crise et retombe à 1,2 % (graphique 6). En prenant 1998 comme année de référence, on constate que les exportations grecques se sont bien tenues par rapport aux autres pays de la zone euro et qu’elles ont même progressé aussi vite que celles de l’Allemagne entre 1998 et 2007 (graphique 7).

Graphique 6

Parts de marché des exportations grecques

En % des exportations de l’UE15. Source : Ameco.

Graphique 7

Exportations des pays européens

Base 100 en 1998. En volume. Source : Ameco.

L’augmentation plus rapide des coûts salariaux en Grèce par rapport à la moyenne européenne ne s’est donc pas traduite par une perte de dynamisme des exportations durant la décennie précédant la crise. On retrouve ici un résultat bien résumé par ce constat déjà ancien de la Commission européenne : « s’il existe un lien entre coûts salariaux unitaires et performances à l’exportation, il est faible et du second ordre par rapport à la dégradation de la balance commerciale, et donc ceux-ci [les coûts salariaux] ne peuvent en être la cause » [8].

5. Quelle sensibilité du commerce extérieur aux prix ?

Cette section résume une note technique [9] où sont menées des estimations économétriques portant sur la période 1985-2007. Elle conduit aux résultats suivants :

- le commerce extérieur apparaît comme très sensible aux prix : une baisse de 1 % des prix grecs conduit à une augmentation de 1,1 % du volume des exportations en volume et à une baisse de 0,7 % de celui des importations.

- les exportations suivent à peu près la demande adressée à l’économie grecque.

- les importations tendent à progresser plus vite que le PIB : une augmentation de la demande intérieure de 1 % induit une progression des importations de 1,7 %.

Dans ces conditions, la simulation d’une dévaluation de 10 % de la drachme (après sortie de l’euro) conduit à des résultats positifs : le PIB augmenterait de 1,7 % grâce au surcroît d’exportations, et le solde commercial s’améliorerait de 0,6 points de PIB. Mais l’exercice livre un autre enseignement : le succès d’une dévaluation dépend en grande partie des comportements internes à l’économie, et plus particulièrement des comportements de marges qui recouvrent trois questions :

- quelle répercussion des prix des biens et services importés sur les prix intérieurs ?

- quels comportements de marge des exportateurs ? Ils peuvent ne pas répercuter l’impact de la dévaluation dans leurs prix exprimés en euros et on a vu qu’ils ne l’ont pas fait sur la période récente.

- quelle réaction du partage salaires-profits face à un surcroît d’inflation importée ?

Cet exercice ne traite pas non plus de l’impact de la dévaluation sur le poids de la dette publique. Si on laisse de côté l’hypothèse d’une annulation unilatérale de la dette qui ne nécessite pas une dévaluation, la dette grecque est a priori libellée en euros. Il est difficile d’imaginer que «les institutions» accepteraient que cette dette soit remboursée en drachmes. La dette représentant actuellement 175% du PIB, une dévaluation de 10 % la ferait passer à 192 % du PIB et gonflerait dans la même proportion les intérêts et les remboursements.

Ces questions sont importantes : l’évaluation des effets du retour à une drachme dévaluée postule un fonctionnement «normal» du capitalisme grec. Or, il s’agit en grande partie d’un capitalisme prédateur et rentier comme l’illustre le cas des médicaments, pour lequel on dispose d données officielles.

La part des dépenses de santé dans le PIB a légèrement reculé entre 1998 et 2007, passant de 10,5 % à 9,7 % [10]. En revanche, les dépenses de médicaments ont doublé sur la même période : leur part dans les dépenses de santé est passée de 14 % à 24 % et leur part dans le PIB est passée de 1,4 % à 2,4 %. Ce point de PIB (environ 2,5 milliards d’euros pour les seuls médicaments) est un bon indicateur des super-profits réalisés par l’industrie pharmaceutique locale. Pourtant, la production domestique ne couvre que moins de 30 % de la demande intérieure : autrement dit, les médicaments importés sont achetés aux prix mondiaux et revendus avec des profits extravagants. Sur la période récente, un nouveau phénomène s’est développé, celui du «commerce parallèle» [11] qui consiste à revendre les médicaments importés à d’autres pays, sous prétexte que les prix ont baissé. L’analyse de ce type de phénomènes devrait évidemment être étendue à beaucoup d’autres secteurs.

6. Salaires et rentabilité du capital

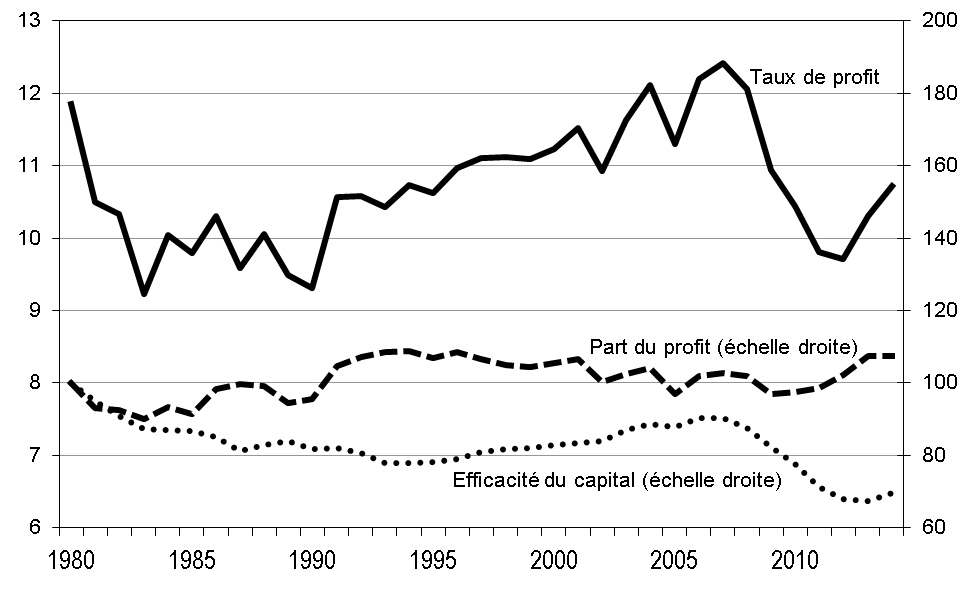

La meilleure mesure de la santé du capitalisme, c’est en fin de compte le taux de profit. C’est pourquoi il est utile d’en dire quelques mots, d’autant plus qu’il permet de traiter l’argument souvent ressassé d’une croissance excessive des salaires.

Sur les deux dernières décennies, la part des salaires a commencé par reculer brutalement entre le début des années 1980 et le milieu des années 1990. Puis elle s’est orientée à la hausse, jusqu’à la crise (graphique 8). Entre 1997 et 2007, le salaire réel a progressé de 2,8 % par an et la productivité du travail de 2,4 %, si bien que la part des salaires a augmenté de 1,8 point de PIB. Ce rattrapage était légitime, si l’on tient compte de l’énorme recul de la part des salaires entre 1980 et 2007. On ne peut donc parler d’un « dérapage salarial » : le pouvoir d’achat des salaires grecs a en tendance suivi les gains de productivité.

Graphique 8

Salaire, productivité et part des salaires

Part des salaires en %. Productivité et salaire réel : base 100 en 1990.

Source : Ameco

Ce rattrapage était d’autant plus soutenable que sur la même période, le taux de profit tendait à augmenter (graphique 9) parce que l’amélioration de l’efficacité du capital (le rapport entre le volume de production et le capital fixe) compensait la légère montée de la part des salaires.

Graphique 9

Le taux de profit

Taux de profit en %. Part du profit et efficacité du capital base 100 en 1980.

Source : Ameco

La crise a mécaniquement fait chuter le taux de profit en raison des capitaux inutilisés. Mais il tend à se rétablir, grâce à une nette progression de la part des profits.

7. Le lien avec le déficit budgétaire

Comment l’économie grecque a-t-elle pu absorber ses «déficits jumeaux» chroniques (déficit public et déficit commercial) jusqu’à la crise ? Pour répondre à cette question, il faut partir d’une égalité fondamentale qui relie ces deux déficits et l’épargne nette du secteur privé (banques, entreprises et ménages), et que l’on peut écrire sous cette forme [12] :

Besoin de financement public = entrées de capitaux + épargne privée nette

A partir de cette relation comptable, on peut distinguer nettement deux régimes durant les deux décennies précédant la crise :

- de 1988 à 1998, le besoin de financement public est principalement couvert par l’épargne privée nationale.

- le second régime (1998-2008) marque un véritable basculement : le besoin de financement public s’est un peu réduit mais l’épargne privée est devenue négative. L’économie grecque ne « boucle » au cours de cette période que par une entrée massive de capitaux qui est la contrepartie du déficit commercial.

La période ouverte par la crise se traduit par trois évolutions qui conduisent à une résorption des trois soldes :

- l’épargne privée encore négative en 2008 devient à peu près positive. En 2012 et 2013, les banques (qui font partie du secteur privé) récupèrent sous forme de transferts de la part de l’Etat une partie de la réduction de la dette publique liée au ‘bailout’.

- les entrées de capitaux se résorbent progressivement, en même temps que se réduit le déficit extérieur courant, « grâce » à la récession.

- le besoin de financement public se réduit lui aussi en raison de l’ajustement budgétaire. (12 mars 2015)

_____

[1] Michel Husson, « Grèce: pourquoi une dette à 100% du PIB avant la crise? », A l’Encontre, 11 février 2015 ; en complément : « Dette grecque : quatre ‘variables de fuite’ », note hussonet n°86, 11 Février 2015

[2] Spyros Lapatsioras, Yannis Milios et Dimitris Sotiropoulos, « Grèce. Dire la vérité et prendre l’offensive ! », A l’Encontre, 4 Mars 2015

[3] Vanessa Rossi et Rodrigo Delgado Aguilera, « No Painless Solution to Greece’s Debt Crisis », International Economics, Février 2010.

[4] Ronald Janssen, « What really happened with Greek Exports », Social Europe Journal, 18 October 2012.

[5] « Exports on the wane without fuel », ekathimerini, October 25, 2013.

[6] « Greece to review offshore oil and gas tenders », ekathimerini, February 18, 2015.

[7] Commission européenne, « Labour Costs Pass-through, Profits and Rebalancing in Vulnerable Member States », Quarterly Report on the Euro Area, vol. 12, n°3, 2013.

[8] Commission européenne, European Competitiveness Report 2010

[9] « Un essai de modélisation du commerce extérieur de la Grèce », note hussonet n°82, 23 Février 2015.

[10] OECD Economic Survey, 2011

[11] « Medical stocks are down by 90 percent’: Greece accuses pharma giants of slashing imports », 27 Février 2013.

[12] pour une analyse plus détaillée, voir : « Grèce : les modalités de l’ »ajustement » économique », note hussonet n°87, 11 mars 2015.

Explication simple : évasion fiscale massive des plus grandes fortunes grecques depuis l’entrée en 1981 via la Suisse(de 1981 à 2001 entrée dans l’euro) puis transfert de la Suisse vers le Luxembourg en 2009 (novembre 2009) suite à la crise. La Suisse (FINMA) a volontairement supprimé des bilans de ses banques +/- 70 milliards de CHF en réalisant que ces sommes étaient une exposition à la dette grecque (bilans consolidés en CHF) et suite à un transfert d’une seule banque (European Financial bank EFG) le risque a été couvert par Bruxelles (largesses de Mr Barroso pour son ami Mr Latsis le milliardaire grec) et une spéculation massive via des CDS a également été savamment planifiée via des Hedge Funds (Londres, les paradis fiscaux et New York) et Goldman Sachs (fonds Paulson) pour spéculer en faveur de la faillite de la Grèce (Grexit) en sachant que le risque systémique serait couvert par les contribuables européens, il était donc facile de spéculer sans le moindre risque! Les mêmes ont donc bénéficié d’une immunité et d’une exonération fiscale totale en Grèce (armateurs), se sont constitués des fortunes pharaoniques, ont placé leur fortune en Suisse et dans divers paradis fiscaux, ont profité des subsides de Bruxelles et de nouveau rachètent la Grèce pour un euro symbolique (Latsis) et spécialement les infrastructures portuaires, routières, pétrolières, les aéroports, les gazoducs, l’eau, électricité, le littoral ….etc ….en clair tout ce qui a de la valeur, laissant ce qui ne rapporte pas à la collectivité grecque et aux contribuables les plus faibles! Ceci est purement et simplement de la spoliation, du vol des richesses d’un pays, vol en bande organisée mais ceci a été rendu possible parce qu’il y a des soutiens politiques au plus haut niveau à Bruxelles! Le groupe Eurobank est d’autre part un groupe financier qui fait partie de l’IFF (lobby bancaire international), ces gens sont donc juges et parties, ils dictent les lois de la finance (Bâle III) et imposent leur lois à la Troïka! Et ces mêmes brigands vont écumer les autres pays en spoliant toujours plus! Il faut impérativement scinder en 2 les banques comme cela était avant 1991 pour que ces bandits ne se servent plus dans les poches des contribuables européens!

Merci pour ces compléments qui donnent de la chair à mon approche «comptable». Ce serait bien aussi de pouvoir mieux «sourcer» ces informations, afin de décortiquer le contenu de classe de la dette grecque. M. H.

Bonjour, bravo et grand merci pour ces informations très claires. Continuez ! A partager absolument par tous les moyens…