et Antonis Samaras (à d.)

Par Michel Husson

En 2007, la dette publique grecque représentait 103% du PIB (Produit intérieur brut). Ce niveau élevé explique au moins en partie pourquoi la Grèce a été particulièrement touchée ensuite, et c’est pourquoi on s’intéresse à la période précédant l’éclatement de la crise (1988-2007). La mécanique de la dette publique a en effet cette caractéristique qu’elle se transmet d’une année sur l’autre: une bonne partie de la dette actuelle est l’héritière des errements passés. Cette brève étude cherche à évaluer cet héritage. Elle reprend la méthode utilisée en France par le Collectif pour un audit citoyen de la dette publique [1]. Elle conduit au résultat suivant:

La moitié de la dette grecque acquise avant la crise est imputable à des taux d’intérêt extravagants (entre 1988 et 2000) et à une baisse des recettes publiques à partir de 2000. Sans ces dérapages, elle n’aurait représenté que 49% du PIB en 2007.

On peut donc considérer que la moitié de la dette grecque de 2007 était illégitime parce qu’elle découlait d’une véritable ponction sur la richesse opérée par les créanciers, nationaux ou étrangers, et dans la mesure où la baisse des recettes publiques a profité pour l’essentiel aux couches oligarchiques ou aux entreprises, sans retour pour la majorité du peuple grec.

Une brève histoire de la dette grecque (1988-2007)

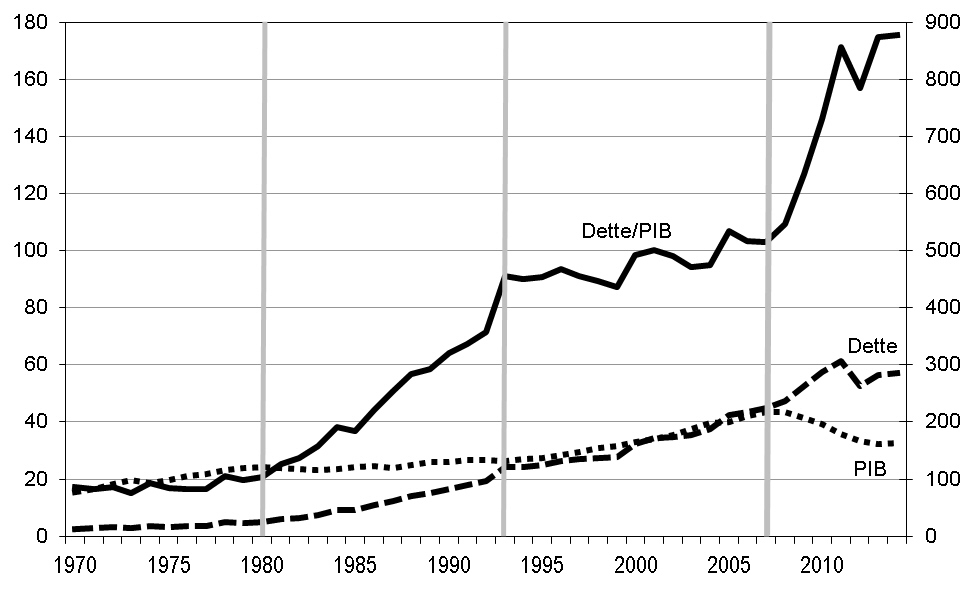

La dette publique grecque est passée de 2,2 milliards d’euros en 1970 à 317,2 milliards en 2014 [2]. A prix constants, elle a été multipliée par 21, et on a l’impression d’une croissance exponentielle (graphique 1).

Graphique 1

La dette publique grecque 1970-2014

Il s’agit cependant d’une illusion d’optique. Si on regarde le ratio dette publique/PIB, on peut en réalité observer quatre phases distinctes (graphique 2):

• 1970-1980: le ratio dette/PIB est à un niveau très bas, et augmente lentement, passant de 17,1% à 20,8%

• 1980-1993: le ratio dette/PIB se met à augmenter très rapidement, passant de 20,8% à 91,2%

• 1993-2007: le ratio dette/PIB se stabilise, passant de 91,2% à 103,1%

• 2007-2014: le ratio dette/PIB augmente brutalement, passant de 103,1% à 175,4%

Graphique 2

Le ratio Dette/PIB 1970-2014

Dette/PIB : dette publique en % du PIB, échelle de gauche

Dette et PIB en milliards d’euros de 2005, échelle de droite

Les composantes de la dette grecque

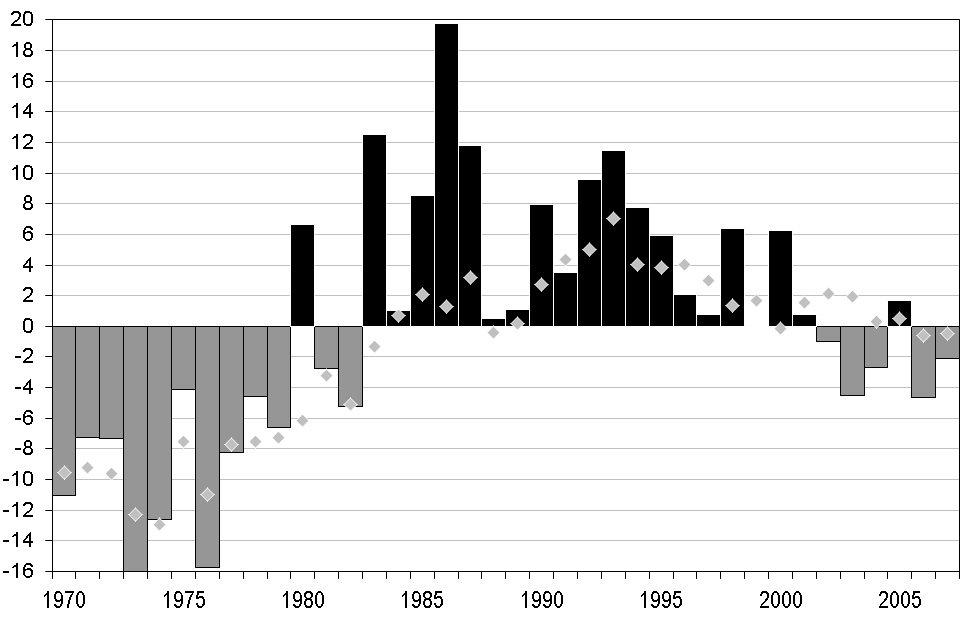

Quand la crise a éclaté, la Grèce avait une dette de l’ordre de 100% du PIB alors que ce ratio était voisin de 20% en 1980. La question qu’il faut éclaircir est de savoir pourquoi la dette a ainsi gagné près de 70 points de PIB, principalement entre 1980 et 1993. Chaque année, on peut décomposer l’augmentation de la dette publique en deux termes:

• les charges d’intérêt

• le déficit budgétaire primaire (hors intérêts) corrigé de l’«ajustement stock-flux»

On constate alors que l’essentiel de la progression de la dette est liée aux paiements d’intérêt (graphique 3).

Graphique 3

Le tableau 1 suivant résume la contribution des différents éléments à la variation du ratio dette/PIB entre 1980 et 1993. Les intérêts contribuent pour 57% à l’accroissement de la dette, et cette proportion atteint 65% entre 1988 et 1993 [3].

Tableau 1

| 1980-1993 | 1980-1988 | 1988-1993 | |

| Variation du ratio Dette/PIB |

70,4 |

36,0 |

34,4 |

| dont : Intérêts |

40,0 |

17,9 |

22,2 |

| Déficit primaire |

28,8 |

16,2 |

12,6 |

| Ajustement |

1,6 |

2,0 |

-0,4 |

Ce poids des intérêts correspond en grande partie à l’effet «boule de neige» qui se déclenche quand le taux d’intérêt est plus élevé que le taux de croissance du PIB. Dans ce cas le ratio dette/PIB augmente même si le solde budgétaire primaire (hors intérêts) est nul. L’écart critique désigne ce différentiel entre taux d’intérêt sur la dette et taux de croissance du PIB [4]. Sa trajectoire est parlante: il est négatif jusqu’au début des années 1980 puis devient positif durant les deux décennies suivantes, atteignant même des niveaux extrêmement élevés par comparaison avec le même indicateur pour la dette française (graphique 4).

Graphique 4

L’écart critique sur la dette grecque

Losanges = écart critique sur la dette française (source: Insee)

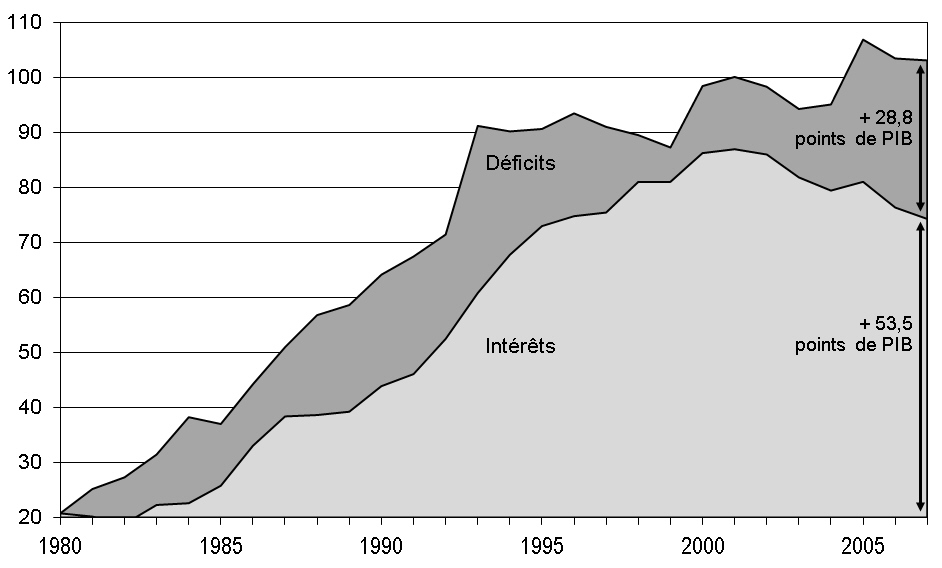

Entre 1980 et 2007, le ratio dette/PIB est passé de 20,8% à 103,1%. On peut décomposer cette augmentation de 82,3 points de PIB en deux éléments:

• 53,5 points de PIB sont liés à l’effet cumulé des intérêts et

• 28,8 points de PIB correspondent aux déficits cumulés (y compris l’ajustement).

Le graphique 5 ci-dessous permet de visualiser cette décomposition.

Graphique 5

Les composantes de la dette grecque (en % du PIB)

L’impact des taux d’intérêt excessifs

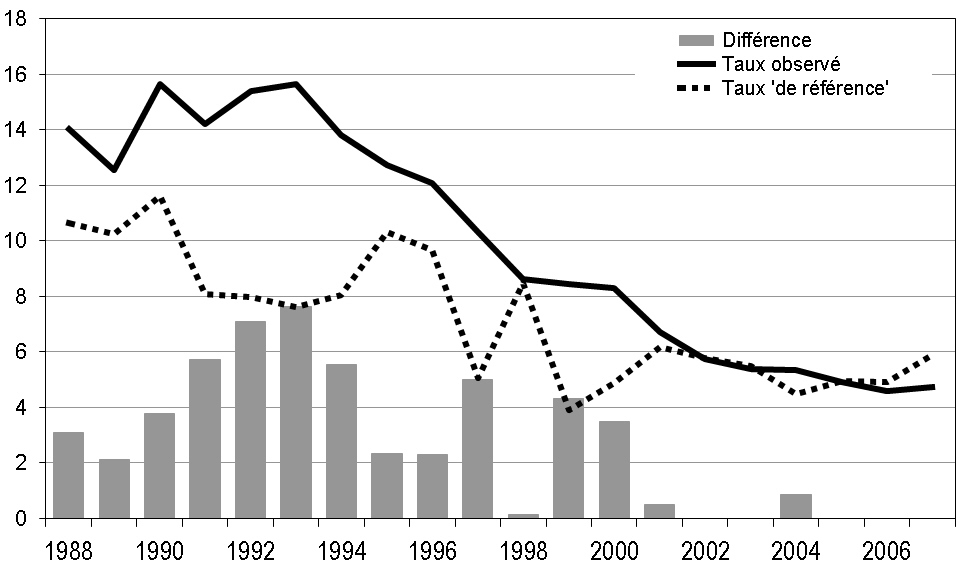

L’analyse qui s’esquisse est donc la suivante: pendant deux décennies, la dette grecque a été financée à des taux excessifs qui ont conduit à une croissance extravagante de la dette. Pour mesurer l’impact de ces taux d’intérêt excessifs, il faut calculer un taux d’intérêt «légitime». Pour ce faire, on prendra deux références :

- un premier taux d’intérêt de référence est défini en supposant que le taux d’intérêt réel ne dépasse jamais 2%;

- la seconde référence est le taux réel observé sur la dette française que l’on convertit en un taux nominal prenant en compte le différentiel d’inflation entre la Grèce et la France.

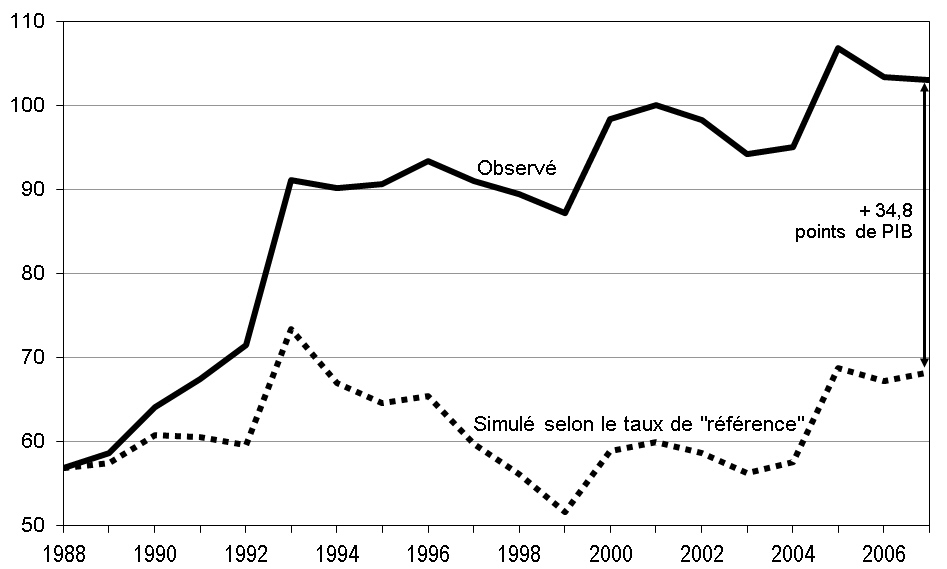

Le taux d’intérêt «de référence» qui sera utilisé pour évaluer l’effet «boule de neige» est alors la moyenne de ces deux références. Il est comparé ci-dessous au taux effectivement observé (graphique 6). On constate un écart considérable entre le taux d’intérêt effectif et le taux d’intérêt de référence: en moyenne sur la période 1988-2000, cet écart est de 4 points par an. Même si la référence choisie est conventionnelle et donc contestable, ce différentiel est extravagant.

Graphique 6

Taux sur la dette grecque: observé et «référence»

Il est possible d’évaluer l’impact de ces taux d’intérêt excessifs sur la dynamique de la dette grecque. La méthode est simple: elle consiste à remplacer le taux d’intérêt effectif par le taux de référence, tout en conservant la même séquence de déficits budgétaires. Le résultat de cette simulation est illustré par le graphique 7.

Si le taux d’intérêt sur la dette grecque n’avait pas dérapé entre 1988 et 2000, le ratio dette/PIB aurait été en 2007 de 68,3% au lieu de 103,1%, soit un différentiel de 34,8 points de PIB.

Graphique 7

Evaluation de l’effet du taux d’intérêt (dette en % du PIB)

L’impact de la baisse des recettes publiques

L’économie grecque est caractérisée par un déficit budgétaire chronique qui résulte plutôt de recettes insuffisantes. Cependant la période précédant l’entrée dans l’euro a été marquée par une montée régulière des recettes alors que les dépenses restaient à peu près constantes en proportion du PIB (graphique 8). Il faut y voir évidemment la volonté de remplir les critères de Maastricht, en ce qui concerne au moins la norme de déficit public inférieur à 3% du PIB. On sait que les statistiques grecques ont été maquillées (sous l’égide de Goldman Sachs) mais les données fournies aujourd’hui ont été en grande partie «nettoyées» et validées par la Commission européenne.

Mais il est frappant de constater que, dès l’entrée de la Grèce dans la zone euro en 2001, les recettes publiques, toujours en proportion du PIB, ont commencé à baisser aussi vite qu’elles avaient monté. Puis, à partir de 2005, la remontée des dépenses a été accompagnée d’une progression concomitante.

Pour évaluer l’effet de cette baisse de recettes, on a construit un scénario qui suppose que celles-ci seraient restées à peu près constantes en proportion du PIB à partir de 2000, et jusqu’en 2007 (graphique 8).

Graphique 8

Hypothèse sur les recettes publiques (en % du PIB)

La simulation correspondante conduit au résultat suivant:

Si les recettes publiques n’avaient pas baissé à partir de 2000, la dette publique grecque aurait représenté 86,2% du PIB au lieu de 103,1%, soit un écart de 16,9 points de PIB (graphique 9).

Graphique 9

Evaluation de l’effet baisse des recettes (dette en % du PIB)

Un scénario cumulant les deux effets

Le cumul de ces deux scénarios (taux d’intérêt «raisonnable» et maintien des recettes) conduit au résultat présenté en introduction:

La dette grecque n’aurait représenté que 49% du PIB au lieu de 103,1%, soit un écart de 54,1% du PIB qui se décompose en un effet intérêt (37,2 points) et un effet recettes (16,9 points) [5]. (Février 2015)

Graphique 10

Notes

[1] Collectif pour un audit citoyen, Que faire de la dette ? Un audit de la dette publique de la France, 27 mai 2014.

[2] Sauf mention contraire, les données proviennent de la base Ameco établie par la Commission européenne.

[3] Les données de la Commission européenne détaillées n’étant disponibles qu’à partir de 1988, on a procédé à une rétropolation sur la période 1970-1987 (voir annexes).

[4] Voir l’annexe 1.

[5] Les deux effets se cumulent pour donner un effet global légèrement supérieur à la somme des deux simulations prises séparément.

Thomas Piketty estime que : « L’Allemagne est vraiment le meilleur exemple d’un pays qui, au cours de l’histoire, n’a jamais remboursé sa dette extérieure, ni après la Première, ni après la Seconde Guerre mondiale » « Elle n’est pas légitime pour faire la leçon aux autres nations »

5 économistes adressent une lettre ouverte à Angela Merkel

http://ladettedelafranceenbd1.e-monsite.com/pages/menu/la-dette-grecque-vue-par-cinq-economistes.html