Le système suédois de retraites est celui qui est allé le plus loin – et depuis longtemps – dans la logique des comptes dits notionnels. Même si le système par points proposé pour la France n’en est pas un pur décalque, il se réclame des mêmes principes de contributivité et d’universalité. Le modèle suédois étant par ailleurs paré de tous les mérites, il est éclairant de l’analyser de manière détaillée et d’aller voir l’envers du décor [1].

La loi d’airain des retraites

Les réformes des retraites contiennent souvent une clause cachée, à savoir que la part des retraites dans le revenu national ne doit plus augmenter. L’adoption de cette règle, souvent baptisée soutenabilité financière, entraîne – arithmétiquement – une baisse relative de la pension, dès lors que le nombre de retraités augmente plus vite que celui des actifs (voir annexe pour une démonstration). Dès lors, quel que soit le système de retraites, les réformes ne se distinguent que par le choix des dispositifs adoptés pour faire respecter cette règle générale qui implique un appauvrissement relatif (voire absolu) des retraité·e·s.

Plus fondamentalement, il s’agit d’une inversion totale de logique sociale. Un système par répartition pur obéit à une logique des besoins: à partir de normes sur l’âge de la retraite et le taux de remplacement (le rapport entre pension et revenu d’activité) on calcule le montant total des pensions et on en déduit rétroactivement le taux de cotisation. Un système pur de comptes notionnels ou par points fonctionne selon une logique comptable: on se fixe le montant total des pensions, et le taux de remplacement, ou l’âge de la retraite, compatibles avec cette contrainte en découlent. Une autre différence, sur laquelle on reviendra, est que l’on passe d’un système régi par des normes sociales à un autre où l’ajustement est en grande partie le fait de comportements individuels.

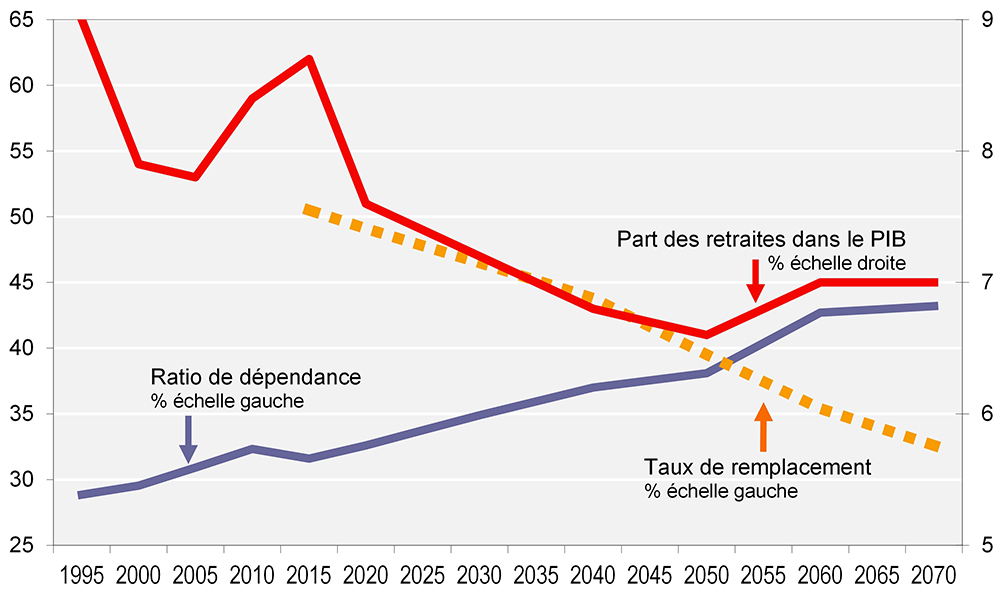

Dans le cas suédois, la réforme est assez radicale, puisqu’elle se fixe comme objectif une baisse de la part des retraites jusqu’à 7% en 2070. Le graphique ci-dessous illustre cette trajectoire: il fait apparaître un net décrochage avec la mise en oeuvre de la réforme à la fin des années 1990, puis un rebond avec la crise. Ensuite, la courbe devrait reprendre son mouvement à la baisse. Cette courbe est construite à partir de données officielles d’Eurostat et de la Commission européenne pour les prévisions [2]. Si ces dernières sont évidemment soumises à de fortes incertitudes, les projections démographiques à long terme sont en revanche plus fiables. C’est la seconde courbe du graphique qui décrit l’évolution passée et prévue du ratio de dépendance. Ce ratio qui rapporte la population de plus de 65 ans à la population en âge de travailler (20 à 64 ans) augmente à peu près régulièrement, passant de 29% en 1995 à 43% en 2070.

La stagnation, voire la baisse de la part des retraites, combinée avec une augmentation du ratio de dépendance conduit mécaniquement à un appauvrissement relatif des retraités. Le taux de remplacement, c’est-à-dire le rapport entre la pension moyenne et le revenu d’activité moyen est programmé pour passer de 50,5% en 2016 à 32,6% en 2070.

L’objectif d’une part des retraites constante est en réalité un choix de société et la prouesse de la réforme suédoise est de l’avoir fait passer comme une simple option technique. Mais elle se réclame en même temps d’un long dialogue social qui aurait fait émerger un large consensus.

La longue gestation du consensus néolibéral

Dans les années 1970, le système de retraites suédois était un système par répartition somme toute assez semblable au système français. Il comportait trois niveaux: un minimum vieillesse (la «pension du peuple») régulièrement revalorisé, des retraites publiques, et des retraites complémentaires (fonctionnaires, salariés, cadres). L’ensemble de ce système assurait un taux de remplacement de l’ordre de 75%. C’était un symbole (un «bijou de famille») du modèle social-démocrate construit dans les années 1950.

A partir du milieu des années 1980, la nécessité d’une réforme du système fut avancée, avec trois arguments: ralentissement de la croissance, progression des sorties anticipées du marché du travail et augmentation de l’espérance de vie. On pourrait y ajouter le caractère «trop» redistributif du système qui était censé le rendre moins attractif pour les hauts revenus.

Après un premier rapport de 1990 jugé trop radical, c’est un groupe de travail parlementaire (où tous les partis disposant de députés étaient représentés) qui se met à la tâche. Les grandes orientations de son rapport sont validées à une large majorité de 85% par le Parlement en juin 1994. La réforme est lancée, autour de deux grands principes. Le premier est de rechercher une plus grande contributivité, autrement dit de resserrer le lien entre la pension et les revenus perçus au cours de la vie professionnelle, et donc de limiter les dispositifs redistributifs. Le second principe est que le coût global des retraites devra évoluer strictement en fonction de la croissance économique, soit en pratique que le taux de cotisation doit être définitivement fixé.

La mise en œuvre de la réforme prendra du temps: initialement prévue pour le 1er janvier 1996, la date d’application sera plusieurs fois repoussée jusqu’au 1er janvier 2001. De toute manière, comme c’est le cas dans une réforme systémique, il existe une période de transition durant laquelle le nouveau système se substitue progressivement à l’ancien.

Cette réforme est souvent vantée par la logique consensuelle de sa méthode d’élaboration qui supposait de prendre son temps. Mais on pourrait dire que ce temps a surtout servi à traiter les aspects les plus négatifs de la réforme, présentés comme autant de problèmes «techniques» à résoudre. Bien des questions se posaient en effet, comme c’est le cas pour toute réforme «systémique» des retraites: quelle indexation des pensions? Quel partage entre cotisations employeurs et cotisations salariés? Quel traitement des retraites des conjoint(e)s? Quelle validation des périodes de non-activité (éducation des enfants, études, service militaire, chômage, etc.)? Autant de questions que pose le projet de réforme présenté par Jean-Paul Delevoye en France [3]. Dans le cas suédois, la conception de la réforme a pris du temps: c’était le temps nécessaire pour arriver, sur tous ces points, à un consensus néolibéral.

C’est presque comme épargner à la banque

Le principe fondamental du système est de tendre vers une contributivité parfaite: «une couronne de pension pour une couronne cotisée» explique l’Agence des retraites en charge du système [4], une formule qui évoque celle d’Emmanuel Macron: «pour chaque euro cotisé, le même droit à pension pour tous».

Le document de l’Agence se veut pédagogique: le compte fonctionne «comme l’épargne ordinaire à la banque» car il faut d’emblée installer l’idée d’une responsabilité individuelle. Formellement, la comparaison peut faire illusion: les cotisations sont accumulées dans un livret individuel, et revalorisées. Le compte est «virtuel» – d’où le terme de notionnel – et il est matérialisé par une «Enveloppe Orange» qui est adressée chaque année aux assurés et récapitule l’état de leur compte.

Les comptes individuels sont alimentés par les cotisations qui représentent 18,5% du revenu d’activité. 16% sont placés dans l’un des fonds de pension nationaux, et les 2,5% restants – la «prime de retraite» (premium pension) – doivent être investis dans un fonds privé choisi par l’assuré parmi 831 fonds gérés par 103 compagnies ou, par défaut, dans le fonds AP7 Såfa géré par le gouvernement (il capte 36% du total). Par ailleurs, les retraites complémentaires d’entreprise n’ont pas disparu et représentent environ 30% du total des pensions.

C’est seulement à partir de 61 ans (et bientôt 64 ans) que l’assuré peut faire valoir ses droits à la retraite (à 65 ans pour le minimum vieillesse). Le capital «accumulé» ou plus exactement le capital comptabilisé en fonction des cotisations lui est alors progressivement restitué sous forme d’une pension mensuelle, et cela pour le reste de sa vie.

La prise en compte de l’espérance de vie

La spécificité d’un système de comptes notionnels par rapport à un système par points est de faire dépendre le calcul de la pension de l’espérance de vie. Elle est en effet calculée en divisant le solde du compte par l’espérance de vie restante.

Soit par exemple une personne qui dispose de 2,5 millions de couronnes enregistrés sur son compte et qui prend sa retraite à 65 ans. Le barème établit qu’il lui reste 20 ans à vivre. Cette espérance de vie est réduite à 16,85 années pour prendre en compte les revalorisations à venir (selon un taux de 1,6% par an): sa pension annuelle sera alors de 148 000 couronnes (2,5 millions divisé par 16,85).

Le «reste à vivre» est établi selon un barème des espérances de vie associées à chaque classe d’âge, qui ne prend en compte ni le sexe, ni les métiers exercés. Mais, évidemment, les individus ne respectent pas l’espérance de vie de référence qui leur est attribuée. Il arrive même que certains meurent avant la date fixée par le barème et laissent derrière eux des «gains hérités». Ce capital non utilisé n’est pas transmis à leurs héritiers mais à leurs compagnons de cohorte, nés la même année qu’eux: «ceux qui vivent plus longtemps que la moyenne reçoivent plus que la valeur de leur propre épargne-pension», explique le Rapport orange déjà cité, qui précise même que c’est l’un des objectifs du système.

Or, il se trouve aussi qu’il existe, en Suède comme en France, de très grandes différences d’espérance de vie selon les catégories professionnelles: «le taux de mortalité avant l’âge de 65 ans diffère considérablement d’une profession à l’autre», note une équipe de chercheurs suédois [5] qui ont également calculé le pourcentage de «survivants», autrement dit de personnes qui continuent à travailler après 65 ans. Le tableau ci-contre présente leurs principaux résultats. Ils sont très tranchés: seuls 41% des salariés de l’industrie travaillent après 65 ans, alors que cette proportion est de plus de 70% pour les chefs d’entreprise et les enseignants. Or, la logique du système implique que partir plus tôt à la retraite conduit à une pension inférieure. Ces deux effets se combinent pour faire que les catégories populaires «contribuent» aux retraites des plus favorisés.

Or, il se trouve aussi qu’il existe, en Suède comme en France, de très grandes différences d’espérance de vie selon les catégories professionnelles: «le taux de mortalité avant l’âge de 65 ans diffère considérablement d’une profession à l’autre», note une équipe de chercheurs suédois [5] qui ont également calculé le pourcentage de «survivants», autrement dit de personnes qui continuent à travailler après 65 ans. Le tableau ci-contre présente leurs principaux résultats. Ils sont très tranchés: seuls 41% des salariés de l’industrie travaillent après 65 ans, alors que cette proportion est de plus de 70% pour les chefs d’entreprise et les enseignants. Or, la logique du système implique que partir plus tôt à la retraite conduit à une pension inférieure. Ces deux effets se combinent pour faire que les catégories populaires «contribuent» aux retraites des plus favorisés.

Les retraites reproduisent les inégalités hommes-femmes

La même étude distingue hommes et femmes et fait apparaître la possibilité de transferts en faveur des femmes dans la mesure où elles vivent en général plus longtemps que les hommes. Mais cela n’est pas vrai des catégories ouvrières.

Contrairement à une image répandue, la Suède est assez mal placée du point de vue de l’égalité femmes-hommes. La Commission européenne la classe dans le même groupe que la Finlande, la Roumanie, la Bulgarie, la Pologne, la Slovénie ou la Lituanie. Il y a en Suède 2,1 millions de retraités, soit environ 20% de la population totale, et un peu plus de la moitié (52%) de ces retraités sont des femmes. Or 57% d’entre elles reçoivent le minimum vieillesse contre 16% des hommes. Le document officiel dont sont tirés ces chiffres se borne à constater que «c’est le résultat des tendances historiques du marché du travail qui font que la participation des femmes et leurs revenus du travail sont moins élevés [6]». Corriger ces inégalités ne fait pas partie, par essence, d’un tel système de retraites.

La Commission européenne élabore un indicateur d’exposition au risque de pauvreté ou d’exclusion sociale (AROPE). En 2016, 17% des Suédois de plus de 65 ans sont exposés à ces risques, mais cette proportion est de 22% pour les femmes, contre 11% pour les hommes. A titre de comparaison, cette proportion est en France de 10% et l’écart entre hommes et femmes est plus réduit [7].

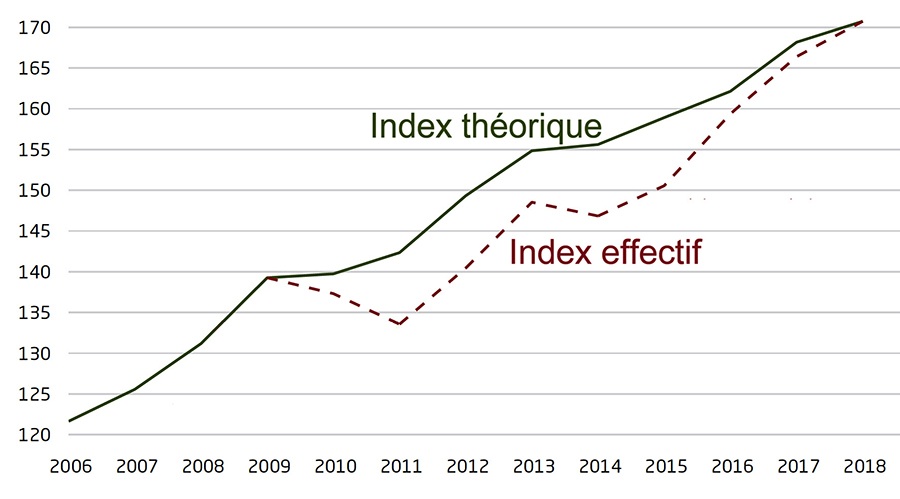

Une revalorisation subordonnée à l’équilibre du système

Les sommes accumulées sont revalorisées selon un indice qui progresse comme le revenu d’activité moyen. Le système paraît donc plus favorable qu’une simple indexation sur les prix, comme c’est le cas en France. Mais faut-il encore que le système soit équilibré: «en cas de problèmes de viabilité financière, cependant, le mécanisme d’équilibrage automatique est activé et l’indexation sera réduite jusqu’à ce que la stabilité soit rétablie. Le mécanisme d’équilibrage automatique garantit que le système sera en mesure de financer ses obligations par un taux de contribution fixe et des règles fixes indépendamment de l’évolution démographique ou économique» [8].

Or, la crise a fait décrocher l’index effectif par rapport à l’index théorique et l’écart n’a été réduit qu’en 2018, comme le montre le graphique ci-contre tiré du Rapport orange déjà cité. En 2010, le mécanisme de calcul aurait dû conduire à une baisse de 4,5%. Il a dû être «lissé» mais la baisse a quand même été de 3% [9]. Ce sont donc les retraités qui ont fait les frais de la crise: le lien entre pensions et revenus d’activité a été partiellement rompu et leur pouvoir d’achat a reculé en 2010 et 2011. Cet impact de la crise montre que les pensions constituent la véritable variable d’ajustement. Si par exemple le rendement des fonds ne suffisait pas à assurer le sacro-saint équilibre, alors celui-ci serait mécaniquement rétabli par une baisse des pensions. Telle est la logique profonde du système, à partir du moment où les taux de cotisation sont irrémédiablement fixés.

Or, la crise a fait décrocher l’index effectif par rapport à l’index théorique et l’écart n’a été réduit qu’en 2018, comme le montre le graphique ci-contre tiré du Rapport orange déjà cité. En 2010, le mécanisme de calcul aurait dû conduire à une baisse de 4,5%. Il a dû être «lissé» mais la baisse a quand même été de 3% [9]. Ce sont donc les retraités qui ont fait les frais de la crise: le lien entre pensions et revenus d’activité a été partiellement rompu et leur pouvoir d’achat a reculé en 2010 et 2011. Cet impact de la crise montre que les pensions constituent la véritable variable d’ajustement. Si par exemple le rendement des fonds ne suffisait pas à assurer le sacro-saint équilibre, alors celui-ci serait mécaniquement rétabli par une baisse des pensions. Telle est la logique profonde du système, à partir du moment où les taux de cotisation sont irrémédiablement fixés.

L’âge de la retraite

Dans un tel système, il n’y a pas de place pour un âge légal de départ à la retraite. L’assuré doit attendre 61 ans pour faire valoir ses droits, et il a jusqu’à 67 ans pour le faire. En pratique, l’âge moyen de départ à la retraite est aujourd’hui de 64,5 ans. Compte tenu de son mode de calcul, le montant de la pension sera d’autant plus élevé que le départ à la retraite sera tardif. La personne citée plus haut en exemple qui partait à la retraite à 65 ans avec une pension annuelle de 148 000 couronnes n’en recevrait que 128 000 si elle l’avait fait à 61 ans, mais 162 000 si elle pouvait attendre d’avoir 67 ans.

Mais cette plage (de 61 à 67 ans) peut changer – contrairement au taux de cotisation – même si ce n’est pas automatique. Il faut alors modifier le système de manière «paramétrique», et c’est ce qui a été fait à la fin de 2017. Il a été décidé que l’âge à partir duquel on peut prendre sa retraite passera de 61 à 64 ans à l’horizon 2026; et il sera alors possible de travailler jusqu’à 69 ans. Pour justifier cette réforme, la ministre des Affaires sociales et celui des Marchés financiers – un voisinage significatif – reprennent un argument connu: «Puisque nous vivons plus longtemps, nous devons travailler plus longtemps afin que les pensions continuent à augmenter.» Dans un beau spécimen de novlangue, les ministres affirment que la réforme vise à «renforcer la sécurité des retraités actuels et futurs». [10]

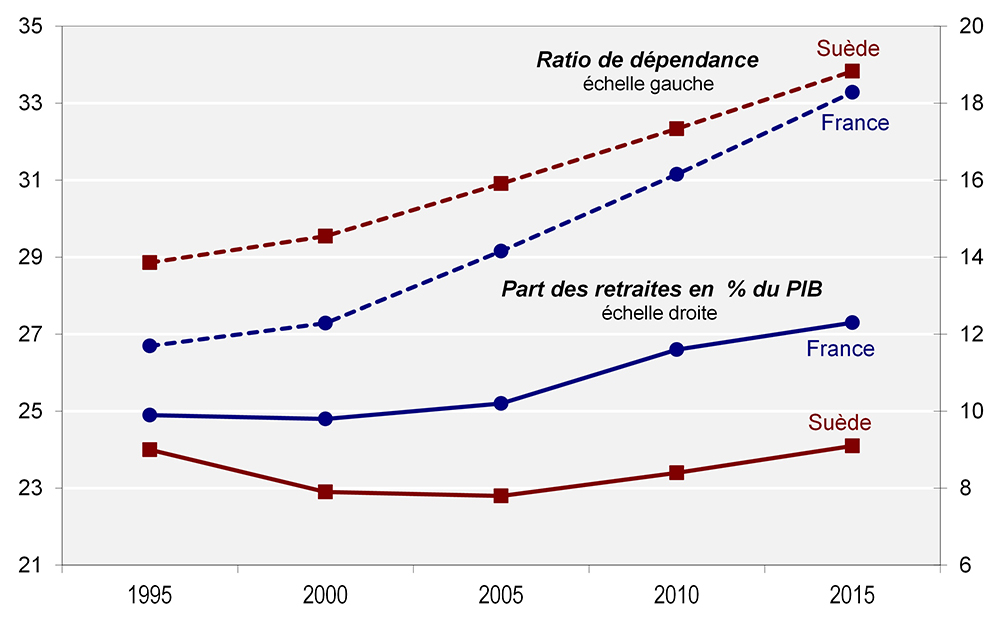

Le prétexte démographique

L’argument démographique, souvent invoqué pour justifier les réformes des retraites, n’est pas très convaincant quand on l’applique à la Suède. Le graphique ci-dessous montre que le ratio de dépendance (défini ici comme le rapport entre la population inactive de plus de 65 ans et les personnes en emploi âgées de 20 à 64 ans) est de 33,8% en 2015, à peu près le même qu’en France où il est de 33,3%. En outre, ce ratio ne devrait progresser que de 11,7 points entre 2015 et 2050, contre 19 points en France et 26 pour l’ensemble de l’Union européenne [11].

Le même graphique fait aussi figurer la part des retraites dans le PIB. En Suède, comme on l’a vu, la réforme a permis de la faire reculer, alors qu’en France cette part est passée de 9,9% à 12,3% entre 1995 et 2015. Ce constat montre qu’une réforme à la suédoise vise plutôt à contenir le poids des retraites dans le revenu national, plutôt que d’accompagner les évolutions démographiques.

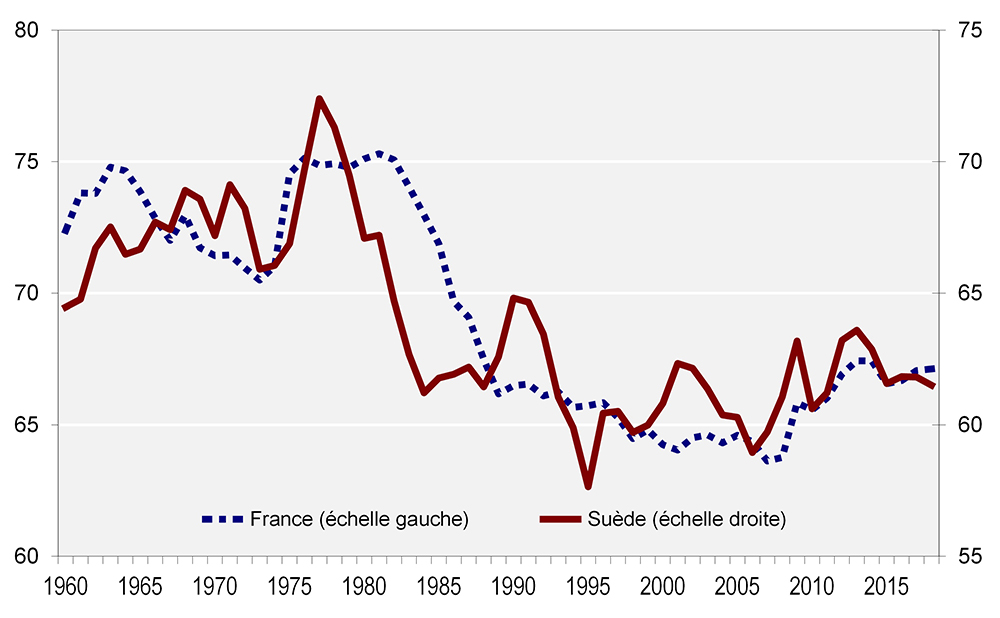

Cette comparaison avec la France est l’occasion de relativiser l’image de la Suède comme paradis social-démocrate dont il serait bienvenu de s’inspirer. En réalité, cette image est obsolète: la Suède a pris le tournant néolibéral dès la récession de 1974-75, donc plus tôt que la France. A ce décalage près, la part des salaires évolue de manière parallèle dans les deux pays, comme le montre le graphique ci-dessous. La Suède apparaît même comme plus flexible, avec des fluctuations plus marquées autour de la tendance.

Contributivité contre solidarité

La situation relative des retraités suédois n’est pas vraiment enviable. En 2016, leur revenu médian représente 77% du revenu de la population d’âge actif, alors que la moyenne est de 93% pour l’Union européenne. Notons au passage qu’avec un ratio de 102%, la France est moins éloignée de la moyenne européenne que la Suède [12].

Les données de l’OCDE montrent que la Suède est un peu moins «généreuse» que la France, en termes de taux de remplacement. Mais il s’agit de remplacement brut, et le tableau est très différent si l’on considère le taux de remplacement net qui prend en compte les impôts, avant et après la retraite. On constate alors que le taux de remplacement net est nettement plus bas en Suède (54,9%) qu’en France où il est de 74,5%. Autrement dit, le système fiscal suédois n’exerce aucun effet correctif sur un régime de retraites a priori peu généreux.

Une philosophie sociale

Derrière les dispositifs techniques, un système de retraites est toujours sous-tendu par une conception de la vie en société. C’est cette dimension qu’aborde un très éclairant livre d’Anette Nyqvist [13] qui décrit la genèse de la réforme suédoise à partir d’entretiens avec ses protagonistes. On a vu que le projet avait été élaboré au sein d’un groupe de travail parlementaire où tous les partis étaient représentés. Anette Nyqvist s’est entretenue avec la plupart des membres de ce groupe. Elle raconte comment, vingt ans plus tard, ils parlent du système comme d’une œuvre d’art, le qualifiant de «fantastique, génial, élégant, superbe».

L’un des deux représentants sociaux-démocrates explique ainsi: «ce qui m’a séduit, en tant qu’économiste, chercheur et ingénieur social (social constructor), c’était la beauté d’un système capable de se réguler de manière parfaitement transparente». Et un député du Parti de gauche (ex-Parti communiste) pouvait faire état, vingt ans plus tard, du même émerveillement esthétique: «ce qui crée la stabilité, du point de vue de l’État, est qu’il existe un lien entre les actifs et les passifs. Le véritable changement, et le plus important, est que nous avons créé un système dont les prestations sont déterminées par ses ressources». C’est paradoxalement un technocrate à l’origine de la réforme qui se montre plus lucide: la stabilité signifie, dit-il, que «tous les risques sont reportés sur les assurés. C’était cela la grande idée».

Le quasi-consensus entre l’ensemble des partis représentés au Parlement s’est fait au nom d’une philosophie sociale qui évoque tout à fait celle d’un Emmanuel Macron. La logique arithmétique du système est ainsi un exemple parfait de cette «gouvernance par les nombres», qu’Alain Supiot [14] oppose au gouvernement par les lois. Pour Nyqvist, la mécanique du système de retraites est en parfaite adéquation avec une politique néolibérale fondée sur «l’autonomisation et la responsabilisation des individus». Elle fait notamment référence au livre de Nikolas Rose, Powers of Freedom [15] où ce dernier envisage la possibilité de «gouverner en s’appuyant sur les angoisses et les aspirations “responsables” et “éduquées” des individus et de leurs familles». Chaque individu étant ainsi transformé en «entrepreneur de lui-même», pour reprendre la formule de Michel Foucault [16], l’exercice du pouvoir «consiste à “conduire des conduites” (…) Gouverner, en ce sens, c’est structurer le champ d’action éventuel des autres» [17]. La réforme des retraites est alors un exemple emblématique de la manière dont les «technologies politiques» décrites par Foucault réussissent à reformuler une question éminemment sociale dans le langage de la technique, voire de la simple arithmétique.

Dans le cas suédois, la capitalisation obligatoire pour une partie des retraites n’est qu’une assez modeste consolation pour les marchés financiers, mais c’est aussi un instrument éducatif supplémentaire visant à l’intériorisation par les salariés des lois de l’économie. Mais l’essentiel est d’institutionnaliser, et de faire accepter comme naturelle, la loi d’airain selon laquelle la part des retraites dans le revenu national est fixée pour l’éternité. Ensuite, que chacun gère sa destinée.

Le recours au gouvernement des nombres évacue ainsi tout débat sur le modèle social et produit des effets clairement idéologiques, puisque, comme l’écrit Rose, «chacun pourra remplir au mieux ses obligations envers sa nation en s’efforçant d’améliorer son propre bien-être économique, celui de sa famille, de son entreprise, ou de son organisation». Comment ne pas penser ici à la formule d’Emmanuel Macron qui, paraphrasant John Kennedy, déclarait lors de ses vœux du nouvel an 2018: «Ne vous demandez pas ce que votre pays peut faire pour vous, mais demandez-vous chaque matin ce que vous pouvez faire pour votre pays. Dites-vous que vous avez quelque chose à faire pour la Nation.»

La Suède comme pense-bête

Le système suédois présente donc de nombreux effets néfastes peu connus et leur recension peut servir de guide de lecture pour la réforme en gestation en France. Même les économistes de la Commission européenne reconnaissent, dans un document récent, les limites de ce système supposé exemplaire. Certes, ils commencent par célébrer sa résilience: «l’automatisme et la neutralité budgétaire, ainsi que le large soutien politique en faveur de la réforme, ont jusqu’à présent immunisé le système contre les revirements de réforme si courants dans d’autres États membres» [18].

Mais ils émettent quelques réserves assez ravageuses en conclusion de leur examen: «toutefois, les mécanismes d’ajustement garantissant la viabilité budgétaire ont transféré le fardeau financier des variations de la longévité sur les retraités. Alors que les personnes plus aisées pourront compenser une pension publique plus faible par des pensions professionnelles ou privées, les personnes moins bien nanties pourraient voir leur pension chuter en dessous d’un niveau adéquat». Et si la pression publique forçait le gouvernement à prendre des mesures ponctuelles pour ajuster le système, alors «la transparence et la viabilité financière du système, deux des principaux objectifs de la réforme, pourraient être mises en péril».

Au-delà des différences techniques entre comptes notionnels (la Suède) et système par points, l’expérience suédoise met en lumière trois principaux problèmes qui sont aussi des aspects de la réforme à surveiller dans le cas français:

• Le gel de la part des retraites dans le revenu national sans prise en compte du vieillissement de la population conduit à l’appauvrissement relatif des retraités.

• L’individualisation fait obstacle à une redistribution prenant en compte notamment les carrières heurtées, et particulièrement celles des femmes.

• Le passage d’un système à prestations définies à un système à cotisations définies est assorti d’un mécanisme aveugle d’ajustement qui reporte les risques sur les retraités, et qui est par nature difficilement réglable à court terme.

_________________________

Annexe

La loi d’airain des retraites

La société est composée de Na d’actifs qui reçoivent un revenu d’activité moyen w, et de Nr retraités qui reçoivent une pension moyenne égale à p.

On suppose que le revenu d’activité augmente au même rythme que la productivité du travail. La part des revenus d’activité dans le PIB est donc constante: Na.w/PIB=e. Le revenu d’activité moyen vaut donc: w=e.PIB/Na

La loi d’airain des retraites impose que la part des retraites dans le PIB soit constante: Nr.p/PIB=k. La pension moyenne vaut donc: p=k.PIB/Nr

La pension exprimée en fonction du revenu d’activité s’écrit alors:

p/w=K.Na/Nr avec K=k/e

En taux de croissance (tx), on a donc: tx(p/w)=–tx(Nr/Na)

Autrement dit, une part des retraites constante implique que toute augmentation du nombre de retraités par rapport au nombre d’actifs entraîne une progression de la pension moyenne inférieure à celle du revenu d’activité moyen. CQFD.

_________________________

Notes

[1] L’ensemble des sources consultées sont disponibles sur cette page.

[2] European Commission, «The Swedish pension system and pension projections until 2070», Country Fiche for the 2018 Ageing Report.

[3] Rapport Delevoye, Pour un système universel de retraite, juillet 2019.

[4] Source: Orange Report, Swedish Pensions Agency, 2017.

[5] Roland Kadefors et al., «Occupation, gender and work-life exits: a Swedish population study», Ageing & Society 38, 2017.

[6] Ministry of Health and Social Affairs, «The Swedish old-age pension system. How the income pension, premium pension and guarantee pension work», May 2017.

[7] Source: European Commission, Pension adequacy report, Volume 2, 2018.

[8] European Commission, «The Swedish pension system and pension projections until 2070», Country Fiche for the 2018 Ageing Report.

[9] Ole Settergren, «La Suède: la réaffirmation et l’aménagement des mécanismes d’ajustement», COR, 2014.

[10] AFP, «Sweden to raise earliest retirement age to 64», December 14, 2017.

[11] Source: OCDE, Panorama des pensions 2017.

[12] European Commission, Pension adequacy report, Volume 1, 2018.

[13] Anette Nyqvist, Reform and Responsibility in the Remaking of the Swedish National Pension System: Opening the Orange Envelope, Palgrave Macmillan, 2016.

[14] Alain Supiot, La Gouvernance par les nombres, Fayard, 2015.

[15] Nicholas Rose, Powers of Freedom. Reframing Political Thought, Cambridge University Press, 1999.

[16] Michel Foucault, Naissance de la biopolitique, Cours au Collège de France (1978-1979), Gallimard, 2004.

[17] Michel Foucault, «Le sujet et le pouvoir», Dits et écrits, tome IV, Gallimard, 1994.

[18] Aspegren Hanna, Durán Jorge, Masselink Maarten, «Pension reform in Sweden: Sustainability and Adequacy of Public Pensions», European Commission, Economic Brief, July 2019.

Soyez le premier à commenter