Par Charles-André Udry

1. Depuis les 8 et 9 mai 2010 – c’est-à-dire la réunion d’urgence de la BCE, d’ECOFIN et du FMI afin d’établir un plan de renflouement de divers pays de l’UE – tous les gouvernements annoncent des plans d’austérité budgétaire «pour sauver la zone euro». Une guerre de classe d’une ampleur nouvelle est déclarée en Europe ce qui reste de l’Etat social, issu de la période d’après la Seconde Guerre mondiale, doit être démantelé, à l’exception d’un «filet social» type Banque mondiale.

Le 10 mai, un banquier britannique avait trouvé une bonne formule politique «Il est plus facile de vendre un tel plan en disant qu’il doit servir à sauver la Grèce, l’Espagne et le Portugal, que d’avouer qu’il doit d’abord sauver et aider les banques.» Ces banques (allemandes, françaises, espagnoles…) détenaient une montagne de titres de dette publique des pays «ébranlés» (Grèce, Portugal, Espagne…). Selon Citigroup, l’exposition des banques américaines face à la Grèce, l’Irlande, l’Italie, le Portugal et l’Espagne s’élève à quelque 190 milliards d’euros. Le vendredi 7 mai fut un massacre personne ne se trouvait en face des banques et autres investisseurs qui voulaient se défaire de leurs titres. «Il n’y avait plus de marché», comme l’avouait un opérateur auprès de la BCE, sous le couvert de l’anonymat. Et les bilans des banques camouflent encore des montagnes de produits toxiques, évalués à un prix artificiel. L’organe de contrôle bancaire allemand (Bafin) estimait à 800 milliards de dollars les «produits toxiques» encore détenus par les instituts bancaires (Financial Times, 24 mai 2010).

Faut-il rappeler que sur les 16 membres de l’eurozone, seuls six sont gratifiés – si l’on peut utiliser ce verbe – par les agences de notation de la signature AAA ? Ce sont l’Allemagne, l’Autriche, la Finlande, la France, le Luxembourg et les Pays-Bas. Une sorte de «noyau dur» – le Club des AAA – de l’eurozone, même si la France est parfois considérée comme à la frontière de ce domaine où l’Allemagne dispose d’un pouvoir éloquent.

Une telle note permet d’ailleurs à l’Agence française du Trésor (AFT) – agence de gestion de la dette de l’Etat français – d’émettre un emprunt de 5 milliards d’euros à échéance d’avril 2060, donc 50 ans, souscrit à environ 90% par des investisseurs non français. Le 21 mai 2010, l’emprunt d’Etat français le plus réputé – l’Obligation assimilable du Trésor (OAT) – trouvait des emprunteurs acceptant 2,93% de taux d’intérêt. De quoi susciter quelques réactions du côté de la Grèce quand les taux d’intérêt de «ses» emprunts à 10 ans oscillent autour des 10%. Et que des obligations grecques arrivant à échéance en mars 2012 avaient un rendement brut de 7,27%, cela comparé à celles de la France (avec la même maturité) 0,61% (24 Ore/Il Sole, 24 mai 2010). Entre les économies du « centre de l’UE » – ou quasi au centre, comme la France – et celles insérées à la périphérie, la différence est nette. Le discours sur la convergence européenne en prend un coup.

2. Il y a là de même la démonstration d’une des fonctions de l’euro il est devenu une monnaie ayant acquis une place importante… mais dans les encours d’obligations internationales. Et donc, dans la possibilité des marchés (c’est-à-dire des divers investisseurs financiers) d’exercer une pression forte en tant que créanciers sur les débiteurs. Quelque deux tiers de la dette française est acquise en dehors de la France. Certes, il est possible que des capitaux français réfugiés au Luxembourg ou en Suisse en constituent de même une fraction des acquéreurs.

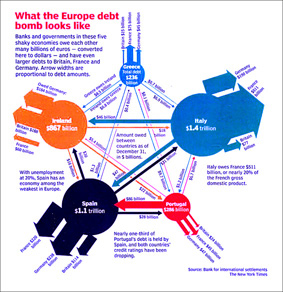

A ce propos, on peut examiner ci-dessous la carte qui a été publiée dans la NZZ am Sonntag (10 mai 2010) et dans le New York Times. Elle illustre les montants de la dette publique et les dépendances croisées des débiteurs-créanciers des différents pays de l’Union européenne (UE). Cette évolution, accentuée au cours des dernières années, traduit la libéralisation des flux de capitaux ainsi que l’envol du «crédit-dette» visant à répondre aux difficultés de reproduction du système et de la société capitalistes.

Un thème, pour ce qui a trait à sa «substance», expliqué par Marx dans le Livre III du Capital. Marx y insiste sur la nature de capital fictif des titres de la dette [1], fictif, mais bien réel. Ce constat éclaire, en partie, la «vaste coupe dans les dépenses publiques», une des conditions pour dégager un solde budgétaire primaire permettant de faire face à la «charge» d’une dette qui enregistre, pour partie, une socialisation des pertes d’«acteurs économiques privés».

Pour voir le schéma en grand format

Pour voir le schéma en grand format

3. Donc est bien terminée, au plan du discours politique, la période du G20 de septembre 2009 à Pittsburgh. Alors Sarkozy proclamait «Il faut refonder le capitalisme» ; «Il faut tordre le cou à la spéculation». Les marchés – c’est-à-dire les banques, les fonds d’investissements financiers, les fonds de pension, les assurances, les grandes firmes transnationales très mondialisées – ont simplement montré qui est vraiment aux commandes.

Le scénario est assez clair. Banques, assurances et fonds de placement ont été sauvés de la faillite en 2008 par les Etats et donc par les salariés-contribuables. Depuis 2009, ces acteurs financiers ont de nouveau fait de bonnes affaires. Banques et hedge funds – qui se font une concurrence forte à l’échelle internationale – veulent neutraliser une baisse possible – et même anticipée – de leurs revenus en provenance des actions et dividendes, car la relance est très faible. Pour cela, un objectif s’impose assurer la ponction des intérêts sur la dette publique et consolider les gains issus des opérations spéculatives sur les monnaies (taux de change volatil) et sur les dettes (titres). Une des stratégies spéculatives (d’attaque et d’anticipation) consiste à vendre à découvert des titres d’Etat – sans en avoir la propriété et en les prenant sous forme de prêts à ceux qui les détiennent dans leur portefeuille – des pays les plus vulnérables. L’opération se fait, en général, en deux phases. Par exemple, vendre pour 5 millions d’euros des obligations d’Etat à 88,76 euros, en encaissant 4,3 millions d’euros. Puis, trois jours après, une fois le titre descendu à 87,76 euros, le racheter en gagnant la différence entre les deux prix, moins la commission payée pour avoir emprunté ces titres. Les opérations avec les CDS (credit default swap) sont du même type.

4. De ce point de vue, Paul Krugman voit juste lorsqu’il explique que, contrairement à la sainte doctrine officielle, l’attrait des investisseurs pour les obligations états-uniennes à 10 ans – dont le taux d’intérêt se situait à moins de 3,3% le vendredi 21 mai 2010 – avait pour origine «La hausse du pessimisme par rapport aux perspectives d’une relance économique, pessimisme qui a fait que les investisseurs s’éloignaient de toute chose qui leur paraissait risquée pour se réfugier dans l’apparente sécurité de la dette du gouvernement américain.» (El Pais, 23 mai 2010)

Que l’austérité généralisée adoptée en Europe – au moment où la relance relève du vœu – conduise à une dépression économique et sociale, comme le reconnaissent divers économistes peu hétérodoxes, n’entre pas dans les préoccupations des «opérateurs. Ce souci appartient aux gouvernements – de centre-droit ou centre-gauche – qui devront soit s’appuyer directement sur des appareils bureaucratiques syndicaux, soit utiliser leurs «hésitations» pour purger le système et faire accepter la purge. Tout cela en invoquant «l’unité nationale», la «sauvegarde du pays», la «nécessaire modernisation productive et administrative», car la vigueur du choc va en déstabiliser plus d’un.

5. En décembre 2009, le Bulletin mensuel de la BCE, dans son éditorial, affirmait déjà deux buts prioritaires pour l’UE. 1° Le premier flexibiliser la législation du travail en Europe. Le FMI dans son rapport consacré à la Grèce, datant de mai 2008, insistait avec force sur ce même objectif. Traduisons liquider les droits du travail restants, cela dans un contexte de chômage et d’emploi de plus en plus précarisé, afin de réduire «les coûts salariaux» ; 2° Le second la réduction drastique des déficits et dettes publics. Cela dans un temps très bref et massivement: passer de -14,3% de déficit du PIB en 2009 pour l’Irlande à -2,9% en 2014 ; de -11,2% pour l’Espagne à -3% en 2013 ; de -9,3% à -2,8% en 2013 pour le Portugal. De quoi réduire les services publics (éducation et santé, etc.), les salaires et le nombre de salarié·e·s du secteur étatique et paraétatique, les pensions des retraités. Et favoriser les privatisations dans certains secteurs, avec la possibilité d’en tester la rentabilité au cours d’une période de PPP participation-publique-privée.

La Roumanie en donne déjà l’exemple. Depuis le 1er juin 2010, les salaires du secteur public vont baisser de 25% et les retraites de 15%. Cela dans un pays où le salaire minimum est d’environ 150 euros par mois ! L’expérience a été menée avec une vigueur similaire dans les pays Baltes.

6. L’hystérie des «experts» contre les déficits fait silence sur quatre éléments 1° Les origines des déficits et dettes publics, c’est-à-dire la crise de 2007-2009, le renflouement des banques et l’aide aux industries et à la construction. 2° Sans ces amortisseurs (dépenses publiques et transferts sociaux), la chute du PIB n’aurait pas été de 5% mais de 10%, en France. 3° La réduction du déficit public en Suède dans les années 1990 – toujours invoquée, comme exemple – a été possible à cause de la croissance durant cette décennie et parce que les transferts sociaux partaient de très haut. De plus, la Suède a pu dévaluer sa monnaie (la couronne) pour exporter. Et elle disposait de capacités d’exportations. 4° Mais la Grèce, l’Espagne, le Portugal… n’ont pas de souveraineté monétaire (dévaluer et émettre sa monnaie) et, dans la zone euro, il n’y a pas de politique économique et budgétaire commune et «solidaire». Leur «souveraineté» est mise en question, comme les droits élémentaires de définir leur budget qui traduisent, à leur façon, un «choix de société».

Par contre, aujourd’hui, est imposée par «les marchés» et les dominants des pays du centre de l’UE (l’Allemagne avec son hinterland et ses alliés) une politique d’austérité générale, avec un poids particulier imposé aux populations des pays «périphériques». Et cela au nom d’une relance de la dynamique d’exportation. Elle s’appuierait sur la contraction des salaires directs et indirects, avec l’objectif de réduire les coûts unitaires du travail.

On se demande comment dans tous les pays de l’UE, ensemble, les salaires peuvent être coupés et les unit labour costs réduits ; cela en vue d’augmenter les revenus issus des exportations pour faire face à la charge de la dette. Pour l’essentiel, les exportations s’effectuent pourtant au sein de l’UE. Un cannibalisme sélectif se met en place.

C’est un choix du capital allemand (et de ses alliés proches) qui, d’une part, utilise à son avantage la division internationale du travail au sein de l’UE et, d’autre part, envisage de déplacer, progressivement, le centre de gravité de ses exportations en dehors de l’UE, tout en gagnant des parts de marché au sein de l’UE.

Cette politique de déflation sociale compétitive fera des millions de morts sociaux. Elle imposera des décisions échappant totalement aux règles les plus élémentaires de la démocratie bourgeoise parlementaire.

Or, la BCE (Banque centrale européenne) accepte des titres dégradés de la dette publique que possèdent les banques. Et ces dernières se refinancent auprès de la BCE pour moins de 1% de taux d’intérêt et continuent des opérations spéculatives sur des dettes et les monnaies.

7. Le New York Times (Steven Erlanger) du 23 mai 2010, en première, écrit le «modèle social européen» est mis en cause. L’issue des batailles à venir – au cours de cette guerre – est avant tout d’ordre social et politique. C’est le salariat européen qui dispose des traditions socio-politiques les plus grandes – malgré tous les revers passés – qui est visé.

Les mobilisations défensives unitaires – refus des coupes et rejet de la dette (avec une ouverture des livres de comptes publics et privés), un système d’impôt différent, etc. – sont décisives. Cela pour accumuler des forces et donner le sentiment d’une capacité de résistance et de contre-attaque. Ne pas subir «la politique du choc» qui assomme. Dans la foulée, des questions élémentaires et essentielles viendront sur l’avant-scène politique.

On peut les formuler ainsi pour orienter l’investissement vers la production de biens et de services répondant aux besoins sociaux et écologiques, il est nécessaire de disposer d’une maîtrise par les salarié·e·s des ressources qu’ils produisent ; d’un service bancaire public contrôlé démocratiquement ; d’un contrôle sur le fonctionnement des entreprises, sur l’appropriation de la richesse comme sur sa répartition, et d’une réduction du temps de travail. Donc quelles sont les priorités que les sociétés européennes se donnent ?

La difficulté de la situation ne doit pas conduire à renoncer à une perspective socialiste, au fond celle des Etats-Unis socialistes d’Europe.

Une telle perspective s’enracine d’ailleurs dans les problèmes que les salarié·e·s rencontrent. Sans cela, un retournement de situation politique dramatique n’est pas à exclure, au bout d’un certain temps.

* Economiste, animateur des Editions Page deux (Suisse), membre du Mouvement pour le socialisme. Article écrit le 25 mai 2010 pour un hebdomadaire grec.

1. «L’accumulation du capital de la dette publique ne signifie rien d’autre […] que le développement d’une classe de créanciers de l’Etat qui sont autorisés à prélever pour eux certaines sommes sur le montant des impôts […]. Ces faits montrent que même une accumulation de dettes arrive à passer pour une accumulation de capital […].» Karl Marx, Le Capital, Livre III, Tome II, p.138-139, Editions sociales, 1959.

Autrement dit, l’argent remis aux Etats par leurs créanciers est dédoublé par les titres qui le représentent: obligations, bons du Trésor, etc. Ces titres dupliquent cet argent, mais, comme celui-ci est dépensé en grande partie de manière improductive – pour payer la charge de la dette, par exemple – ils ne représentent même pas du capital en fonction. Ces titres ne sont que du capital fictif. Les Etats créent donc du capital financier fictif. Mais les dirigeants de ces Etats dénoncent l’«exubérance» financière irrationnelle!

Or, la croissance des dettes publiques a pour origine les difficultés de reproduction du système et de la société capitalistes. D’un côté, renflouement des banques au bord de la faillite – qui, elles, ont gonflé la masse des crédits, donc ont participé à l’accroissement du capital financier fictif, en tant qu’agents économique privés – et aides aux «branches privées» en difficulté (l’automobile avec ses sous-traitants, la construction). De l’autre côté, «dépenses sociales» pour amortir les effets (en termes de demande) des récessions et viser à stabiliser le pouvoir en place.

Or, aujourd’hui, ce sont ces amortisseurs sociaux qui sont attaqués. Priorité aux créanciers! Un test social et politique d’une envergure historique à l’échelle européenne pour les dominants… et pour les salarié·e·s.

Soyez le premier à commenter