Il faut maintenant se tourner de nouveau vers les titres de crédit dont le rendement prend la forme d’intérêts et examiner la première étape d’une évolution où les performances des gestionnaires de fonds ont dépendu de façon croissante de la réussite de leurs opérations spéculatives. Sur 25 ans cette évolution a vu de nouveaux titres de crédit venir s’ajouter aux actifs « classiques » et les « formes les plus dégénérés d’actifs paraître être la source de leur propre augmentation »[49].

Le contenu économique de la spéculation a été parfaitement défini par Hilferding: «alors que la classe capitaliste en tant que telle s’approprie une partie du travail du prolétariat sans équivalent et obtient son profit de cette manière, les spéculateurs ne gagnent que les uns sur les autres. Les affaires, c’est l’argent des autres.»[50] La nature économique des opérations spéculatives est toujours celle d’un jeu à somme nulle. La perte de l’un est le bénéfice de l’autre. D’où le caractère de marqueur de la santé du capitalisme de l’ampleur de ses opérations. (Voir les première et deuxième parties de cette contribution, mises en ligne les 14 et 15 novembre)

La croissance des dettes des ménages et leur titrisation

Revenons à la figure 3 [première partie]. Derrière la croissance de la courbe rouge, il y a surtout aux Etats Unis, à partir des années 1990 et plus encore dans les années 2000, celle des prêts aux ménages, notamment les prêts hypothécaires. Le contexte financier est celui de la quête de nouvelles opportunités de placement exigée par le reflux à Wall Street de capitaux échaudés par les crises asiatique et russe.

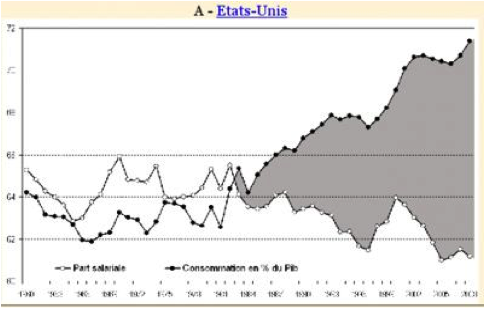

Sur le plan économique il est celui du début de la baisse de la part des salaires dans le PIB des pays industriels sous l’effet de la libéralisation des échanges et des investissements et de la concurrence instaurée entre travailleurs de pays à pays, ce qu’on a nommé aux Etats-Unis l’instauration du «China wage» comme étalon des salaires. Il fallait soutenir la demande et permettre aux salariés, désignés désormais du nom de «classe moyenne», de continuer à connaître au moyen du crédit le niveau de vie auquel ils étaient habitués. Les marchés financiers étatsuniens se sont acquittés de cette tâche et le crédit aux ménages a fait pendant un temps les beaux jours du capital porteur d’intérêt. Alors que la consommation reste étale en Europe, elle connaît une croissance spectaculaire aux États-Unis.

Figure 12 : Part des salaires et de la consommation dans le PIB aux Etats-Unis

Source : Michel Husson Le capitalisme toxique, Inprecor n° 541-542, septembre-octobre 2008 http://hussonet.free.fr

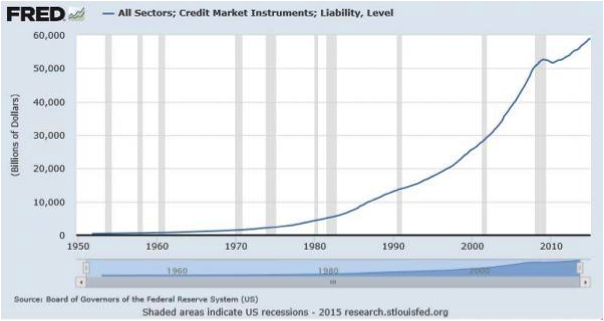

Le formidable essor du secteur immobilier n’aurait pas eu lieu sans la création de nouveaux types de titres pour rendre les prêts hypothécaires facilement négociables. A partir de 1990, et plus encore dans les années 2000, des titres de dette négociable (credit market debt) ont connu une très forte croissance, dont la figure 14 plus bas montre l’allure. Ils incluent d’autres titres que ceux afférant aux hypothèques, mais ce sont ceux-ci qui commandent la courbe. A Wall Street l’épicentre de crise financière va se déplacer. Le krach du marché des titres d’entreprises de haute technologie (le Nasdaq), qui se produit en 2000-2001 avec l’éclatement de la bulle spéculative autour des valeurs dot.com, a été une crise boursière «classique» assez facilement circonscrite. En se déportant à partir de 2003 massivement vers le marché des prêts hypothécaires, en y étendant la titrisation moyennant une ingénierie financière toujours plus complexe les investisseurs ont créé les conditions d’un tout autre type de crise. La mondialisation financière ainsi que l’opacité des titres et des intervenants vont donner au terme «systémique» un nouveau contenu.

A la différence des titres de la dette émis par une seule institution (le Trésor), l’émission des titres hypothécaires a été extrêmement décentralisée. Il a été le fait de banques locales et de sociétés immobilières. Elles se défaisaient de leurs titres auprès de banques plus grandes, dont les cinq banques d’investissement new-yorkaises, mais aussi de deux sociétés hypothécaires gouvernementales, Fannie Mae et Freddie Mac.[51] Celles-ci les vendaient à leur tour à des fonds de placement à risque (les hedge funds) et à partir de 2005-2006 aux filiales à risque d’autres grandes banques (cas de BNP Paribas)[52] ou même des banques de toute confiance des Länder allemands. A la différence des titres publics on a eu affaire à des titres ayant la nature de produits dérivés de ce qu’on nomme un sous-jacent (marchandise, devise, prêt), ainsi que cela sera expliqué plus loin. En l’occurrence les sous-jacents des nouveaux produits étaient les prêts hypothécaires, dont leur nom de mortgage-backed securities (MBS). Même en tant que produits dérivés, il s’agissait de titres composites particulièrement opaques. Les MBS étaient de surcroît des produits dits «structurés» mêlant des actifs classés selon différents niveaux de risques.

A la différence des titres de la dette émis par une seule institution (le Trésor), l’émission des titres hypothécaires a été extrêmement décentralisée. Il a été le fait de banques locales et de sociétés immobilières. Elles se défaisaient de leurs titres auprès de banques plus grandes, dont les cinq banques d’investissement new-yorkaises, mais aussi de deux sociétés hypothécaires gouvernementales, Fannie Mae et Freddie Mac.[51] Celles-ci les vendaient à leur tour à des fonds de placement à risque (les hedge funds) et à partir de 2005-2006 aux filiales à risque d’autres grandes banques (cas de BNP Paribas)[52] ou même des banques de toute confiance des Länder allemands. A la différence des titres publics on a eu affaire à des titres ayant la nature de produits dérivés de ce qu’on nomme un sous-jacent (marchandise, devise, prêt), ainsi que cela sera expliqué plus loin. En l’occurrence les sous-jacents des nouveaux produits étaient les prêts hypothécaires, dont leur nom de mortgage-backed securities (MBS). Même en tant que produits dérivés, il s’agissait de titres composites particulièrement opaques. Les MBS étaient de surcroît des produits dits «structurés» mêlant des actifs classés selon différents niveaux de risques.

Les filiales spécialisées créées par les grandes banques ont fait des assemblages de prêts aux niveaux de risque différents. Les tranches super senior ou senior étaient les plus sûres, les tranches juniors plus exposées et donc mieux rémunérées et les effets subprime résultant de prêts à des emprunteurs dits NINJA[53] l’étaient encore mieux mais avec de très hauts risques. Ils les ont proposé ces titres tout à fait opaques aux investisseurs et aux épargnants y compris à ceux dans leurs propres agences des titres composites. L’ensemble des transactions étaient faites (comme elles continuent toujours à se faire sur les marchés de produits dérivés) de gré à gré entre traders (ou OTC, abréviation du terme anglais «over the counter»).[54]

Malgré les notes qui leur ont été données par les agences (Moody’s, Standard & Poor’s, Fitch Ratings), dans le cas des investisseurs les acheteurs ont cherché à se protéger. Ils ont acheté auprès des grandes sociétés d’assurance une autre catégorie de produit dérivé, dite «sur événement de crédit» plus connue sous son nom anglais credit default swaps (CDS). L’acheteur de protection verse une prime ex ante annuelle au vendeur de protection qui promet de compenser ex post les pertes de l’actif de référence en cas d’événement précisé dans le contrat. Le vendeur de cette protection sur un événement qui lui semble par définition peu probable n’est pas obligé de mettre de côté des fonds pour les garantir. Il reçoit des primes périodiques et si « l’événement de crédit » n’a pas lieu il encaisse des profits jusqu’à la fin du contrat. Dans le cas contraire d’un il est contraint de faire ce qui est nommé un « paiement contingent ». Si la protection a été vendue à de nombreux acheteurs il peut être d’un montant très élevé.

Ainsi la vente de CDS sur les titres hypothécaires a mené en 2008 la plus grande société d’assurance américaine, American Insurance Group (AIG), au bord de la faillite et obligé le gouvernement fédéral à financer son sauvetage à hauteur de 85 mille milliards (billion) de dollars.[55] Warren Buffett avait nommé dès 2002 les CDS «armes de destruction massive» et George Soros dit en 2006 que «les risques présentés par les dérivés échangés de gré à gré ne sont pas pleinement compris même par des investisseurs sophistiqués dont moi-même».

Ainsi la vente de CDS sur les titres hypothécaires a mené en 2008 la plus grande société d’assurance américaine, American Insurance Group (AIG), au bord de la faillite et obligé le gouvernement fédéral à financer son sauvetage à hauteur de 85 mille milliards (billion) de dollars.[55] Warren Buffett avait nommé dès 2002 les CDS «armes de destruction massive» et George Soros dit en 2006 que «les risques présentés par les dérivés échangés de gré à gré ne sont pas pleinement compris même par des investisseurs sophistiqués dont moi-même».

Tels sont les actifs auxquels les agences de notation atribuent des notes positives. Une étude de la Banque de France explique de façon très claire pourquoi elles sont intervenues. On y lit que «par construction, le fonctionnement et la valeur des produits structurés sont difficiles à comprendre pour un investisseur».[56] Afin de les aider à vendre les MBS, les banques engagées dans leur production ont demandé aux agences de leur attribuer une note tout comme pour les titres émis par les Etats. Les agences étaient censées avoir réuni et contrôlé l’information concernant le niveau de risque des prêts «packagés» dans chaque type d’actifs. Le processus comportait ce que l’étude nomme poliment «deux faiblesses importantes». D’abord, le modèle utilisé pour noter les produits structurés était identique à celui utilisé pour les produits obligataires traditionnels, alors que les risques étaient d’un tout autre ordre. Ensuite les agences se sont considérées comme uniquement responsables de l’évaluation du risque de crédit et non de celle du risque de liquidité des vendeurs des actifs (exemple Lehmann), alors que les investisseurs étaient souvent persuadés du contraire.

La participation à ces émissions, ventes et achats de titres faits de gré-à-gré, d’un ensemble composite d’investisseurs et d’intermédiaires – les fonds spéculatifs (hedge funds) dont des filiales de grandes banques, les banques d’investissement et d’autres sociétés financières non réglementées encore – a conduit à la formation de ce qui a été nommé le système de shadow banking ou finance de l’ombre.[57] Son nom aidant il a été désigné comme responsable de la crise financière et livrer à une sorte de vindicte populaire fortement médiatisée. Un organisme intergouvernemental, le Conseil de stabilité financière (en anglais Financial Stability Board ou FSB), a donc été créé par le G 20 en 2009 avec la mission d’en suivre l’évolution (sans la moindre velléité de contrôle). On lui doit une définition officielle: «système d’intermédiation du crédit impliquant des entités et des activités qui se trouvent potentiellement à l’extérieur du système bancaire».

L’importance des opérations des filiales spécialisées dans les placements à risques des groupes bancaires exigent de lever toute ambiguïté. Il n’existe pas de frontière claire entre le shadow banking system et le système bancaire «traditionnel» avec ses filiales. Dans son rapport le plus récent le FSB indique qu’en 2015 la finance de l’ombre a atteint 92’000 milliards de dollars, soit 150% du PIB mondial, dépassant ainsi le niveau atteint au moment de la crise financière de 2008 avant de dégonfler un peu tombant en 2010 à un peu plus de 120% du PIB mondial. L’influente agence financière newyorkaise Bloomberg a rendu compte d’une étude universitaire sur le système de l’ombre sous le titre suivant «Ne cesse de grossir mais ne s’améliore pas».[58]

L’importance des opérations des filiales spécialisées dans les placements à risques des groupes bancaires exigent de lever toute ambiguïté. Il n’existe pas de frontière claire entre le shadow banking system et le système bancaire «traditionnel» avec ses filiales. Dans son rapport le plus récent le FSB indique qu’en 2015 la finance de l’ombre a atteint 92’000 milliards de dollars, soit 150% du PIB mondial, dépassant ainsi le niveau atteint au moment de la crise financière de 2008 avant de dégonfler un peu tombant en 2010 à un peu plus de 120% du PIB mondial. L’influente agence financière newyorkaise Bloomberg a rendu compte d’une étude universitaire sur le système de l’ombre sous le titre suivant «Ne cesse de grossir mais ne s’améliore pas».[58]

Profits bancaires, effet de levier et liquidité

A mesure que l’endettement s’est étendu et a pris un caractère structurel, les intérêts sur les prêts aux entreprises, aux ménages et aux gouvernements (avec des configurations spécifiques à chaque pays et chaque conjoncture), les commissions pour l’organisation des prêts et les gains sur les transactions de gré à gré sur les instruments de crédit sont devenus les sources principales des profits bancaires. Leur montant de ceux-ci dépend de deux facteurs: 1° l’écart entre le niveau des taux auxquels les banques empruntent (sur les marchés ou auprès des banques centrales) et ceux auxquels elles prêtent et 2° le volume des opérations comme tel. Celui-ci dépend l’ampleur du recours à l’emprunt de capitaux au-delà des fonds propres, ce qui est nommé l’effet de levier.

On dispose de chiffres montrant son ampleur en 2007 pour les cinq banques d’investissement new-yorkaises. Ainsi que montre la figure 13, trois d’entre elles avaient un recours à l’effet de levier supérieur à celui de Lehmann.

Figure 13 : Ratios d’endettement des banques d’investissement new-yorkaises en 2007

Le volume de l’offre de capitaux à emprunter ou encore le recours à l’effet de levier est systémique. Il repose pour une très grande part sur l’endettement réciproque des banques et donc sur la confiance qu’elles ont dans les possibilités de récupérer leur prêt à tout moment. Ainsi Lehmann a fait faillite en raison de prêts faits à des hedge funds que l’effondrement du marché des titres hypothécaires a mis dans l’impossibilité de rembourser et de l’exigence de la banque JPMorgan Chase de se faire rembourser un prêt en pleine tourmente. En 2016 celle-ci a accepté de payer 1.32 milliards de dollars de compensation à des créanciers qui avaient tout perdu en 2008.[59] L’importance de l’endettement mutuel entre banques et fonds de placement se lit (Tableau 1) dans la ligne sociétés financières qui montre le taux d’endettement de loin le plus élevé.

Tableau 1 : Endettement par secteur institutionnel aux États-Unis 1980-2008

(en % du produit intérieur brut ou PIB)

| Secteur | 1980 | 1990 | 2000 | 2008 |

| Ménages | 49 | 65 | 72 | 100 |

| Sociétés non-fin. | 53 | 58 | 63 | 75 |

| Sociétés financières | 18 | 44 | 87 | 119 |

| État | 35 | 54 | 47 | 55 |

| Total | 155 | 221 | 269 | 349 |

Source: Michel Aglietta, exposé au CEPREMAP, mai 2008, à partir de la Federal Reseve Bank, Flow of Funds

Les motifs du refus du secrétaire au Trésor, Henri Paulson ancien de Goldman Sachs, de sauver Lehmann de la faillite, n’ont jamais été compris et l’ampleur des conséquences sur le système financier très certainement pas anticipée. Le souvenir des enchaînements systémiques de septembre 2008 a permis aux banques françaises et allemandes de bénéficier d’un tout autre traitement lors de la crise de la dette publique grecque.[60]

En 2012 au moment le plus fort des retraits de prêts qui ont enfoncé l’économie européenne dans une seconde récession, les trois banques françaises détenant des titres publics grecs avaient un ratio d’endettement par rapport à leurs fonds propres allant de 24% pour la Société générale à 32% pour BNP Paribas. Celui de la Deutsche Bank, elle aussi très engagée, était du même niveau. Elles ont bénéficié d’une aide élevée et inconditionnelle. C’est pour les sauver que la BCE a commencé à prendre ce qu’on a nommé pudiquement les «mesures non conventionnelles de politique monétaire», c’est-à-dire l’injection pratiquement illimitée de liquidités. Les premières formes en ont d’abord été l’achat aux banques de leurs titres grecs, bientôt étendu à ceux émis dans les autres pays (l’Espagne en particulier) où les banques françaises et allemandes étaient fortement engagées. Un banquier britannique avait alors commenté : «Il est plus facile de vendre un tel plan en disant qu’il doit servir à sauver la Grèce, l’Espagne et le Portugal, que d’avouer qu’il doit d’abord sauver et aider les banques».[61]

L’essor des marchés de produits dérivés summum d’une finance hors-sol

Il n’y a pas lieu à refaire ici le récit du sauvetage en 2008 des banques des deux côtés de l’Atlantique ainsi que d’AIG. Pour la bourgeoisie mondiale emmenée par les États-Unis, le profond enracinement économique et social du capital fictif interdisait toute hésitation. La récession économique a mis des centaines de milliers de travailleurs et travailleuses au chômage, mais le montant des droits de tirage entre les mains des banques et des fonds a à peine baissé. Les bénéficiaires des systèmes de retraites par capitalisation ont été le seul groupe social détenteur de capital à souffrir de la crise financière en raison de la chute des actions. Dans les pays de l’OCDE ils ont subi en 2008-2009 des pertes agrégées de 23 %,[62] et même lorsque les bourses ont récupéré les effets de la crise financière sur les retraites se sont fait sentir.[63]

Les marchés d’obligations ont reculé du fait du niveau de dépendance élevé sur le crédit de certaines industries, en particulier aux Etats-Unis l’automobile et dans d’autres pays le bâtiment. Les mesures d’aide directe aux groupes par les gouvernements ou de transfert à l’Etat des dettes, avec transformation des créances privées en créances publiques, sont venues en limiter l’ampleur. Puis adossée à la politique monétaire «non-conventionnelle» d’injection monétaire (quantitative easing) de la Fed, la machine à création d’instruments de crédit s’est remise en marche.

Figure 14 : Croissance aux Etats-Unis des titres de dette négociables

Source: Federal Reserve Economic Data, Federal Reserve Bank of Saint-Louis

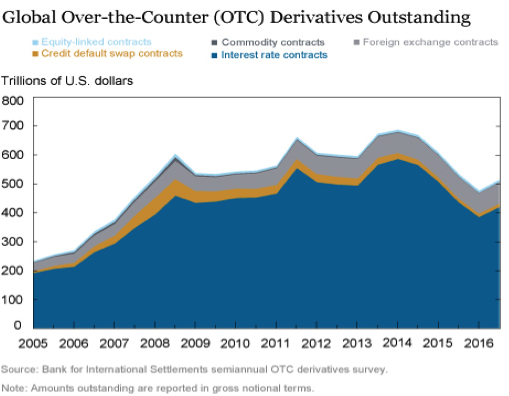

En l’absence de quasi tout effet durable sur la croissance, il est important de comprendre où ce crédit s’est dirigé, sur quels marchés il a été déployé. Ce sont les marchés financiers situés et les marchés de produits dérivés. Alors que sous la forme des MBS et des CDS, ils avaient été centraux dans le déroulement de la crise financière, on voit dans la figure 15 que leur dimension n’a fait que croître. La baisse en fin de période est due à un changement de méthode comptable et à la hausse du taux de change du dollar.[64]

Figure 15 : Valeur notionnelle et décomposition des sous-jacents de l’encours mondial

des produits dérivés en trillions (milliers de milliards) de dollars 2006-2016

Source : http://libertystreeteconomics.newyorkfed.org/2017/05/at-the-ny-fed-the-evolution-of-otc-derivatives-markets.html[65]

Il faut donc leur consacrer une analyse spécifique. La littérature sur les produits dérivés (en anglais derivatives) – rapports officiels, travaux universitaires, articles de journaux – insiste exclusivement sur deux points, le détournement d’un instrument financier important de son objectif et les très grands risques systémiques que les marchés de produits dérivés recèlent. En valeur notionnelle,[66] les transactions de produits dérivés représentent 8 fois le PIB mondial. Les auteurs en notent la dimension très élevée, mais ne s’interrogent pas sur sa signification.

A l’exception de François Morin qui insiste cependant surtout sur la concentration des marchés, on ne trouve pas la moindre suggestion que le fait qu’une masse particulièrement élevée de capital fictif, concentrée entre les mains des plus grandes banques mondiales, n’ait pas mieux à faire que de se livrer à la plus haute forme de spéculation, pourrait traduire dans le domaine de la finance l’impasse du capitalisme.

Les premiers produits dérivés ont été créés comme instruments permettant à des entreprises de s’assurer contre différents types de risques financiers moyennant la fixation à l’avance du prix d’achat ou de vente pour un actif – marchandise ou titre – dit « sous-jacent ».[67] Initialement les risques couverts concernaient le prix de matières premières – les céréales, plus tard le pétrole; ensuite, avec la fin de l’étalon dollar/or en 1971 et le début des taux de change flexibles, ils se sont étendus aux risques de change, très importants pour les entreprises import-export et les sociétés transnationales, puis aux taux d’intérêt. Aujourd’hui il est estimé que 5% seulement des transactions ayant un but de protection sont des instruments d’assurance contre le risque portant sur des marchandises.

Le reste des transactions portent sur des instruments de crédit (eux-mêmes déjà du capital fictif) et sont spéculatives de part en part, les profits dépendant du volume tant des transactions faites comme intermédiaire que des nouvelles assurances sur capital créées et vendues à des acheteurs.[68] Toute forme d’incertitude peut donner lieu à la création d’un dérivé. L’exemple notoire le plus récent est celui de la Deutsche Bank, qui aurait perdu 60 millions de dollars sur un type de dérivé portant sur l’évolution du taux d’inflation.[69] Aujourd’hui les produits dérivés représentent ce que j’ai nommé dans Finance Capital Today du «capital fictif au énième degré». Les intervenants sur les marchés de ces actifs sont principalement des banques et des fonds d’investissement actionnant des leviers extrêmement élevés (qui peuvent atteindre 90% par rapport aux fonds propres). François Morin donne la liste de quatorze groupes bancaires organisant le marché au plan mondial.[70] Pour ces groupes il s’agit d’une source de profit importante.

Une étude récemment remise en ligne par la Brookings Institution estimait qu’à la fin des années 1990 30% des profits des groupes bancaires américains provenaient de cette activité.[71] Je n’ai pas trouvé d’estimation plus récente, mais l’importance des volumes suggère que plus le montant des transactions d’un groupe bancaire sur les marchés de produits dérivés est grand plus la part de ses profits provenant de cette source doit être élevée. Profits parfaitement fictifs du point de vue du mouvement d’ensemble de l’accumulation et pris à d’autres intervenants (voir plus haut la citation de Hilferding), mais qui influencent la cotation en bourse du groupe.

La figure montre que ce sont les produits dérivés afférant aux taux d’intérêt sur différents types de prêts qui représentent depuis 2008 la part écrasante des opérations. Puisque les intérêts sont la source principale des profits bancaires et que les titres de dette négociables ont pris l’importance qu’on a vue plus haut (figure 14) cela n’a rien de surprenant. Les marchés de produits dérivés sont extrêmement concentrés. En 2016, aux Etats-Unis 90% l’émission de leur montant notionnel total était entre les mains de quatre banques américaines (JP Morgan Chase, Bank of America, Citybank et Goldman Sachs). [72] Les actifs s’échangent de gré à gré entre traders rivés sur leurs écrans et accrochés à leurs téléphones et recourant largement aujourd’hui aux algorithmes.

L’instrument de mesure des échanges sur les marchés de produits dérivés est leur valeur notionnelle (on parle de «notionnel» tout court) soit la valeur faciale utilisée pour calculer les flux de paiements effectués entre traders. La valeur du sous-jacent n’entre pas en ligne de compte. Puisque son règlement s’effectue à la date de dénouement, le contrat requiert seulement une avance de trésorerie initiale très faible ou même nulle. Ce n’est que si le pari est perdu, comme dans le cas des CDS sur les actifs hypothécaires en 2008, qu’un déboursement se produit. La spéculation contre la Grèce et l’Espagne a suscité l’indignation feinte contre les «CDS à nu». Mais c’est leur propriété même de l’être, de sorte que la législation édictée à leur encontre par la Commission européenne n’a fait que provoquer la risée de la finance, en plus de contenir que des demi-mesures.[73]

Accumulation d’argent, cheminement vers des taux zéro,

banques centrales prises au piège

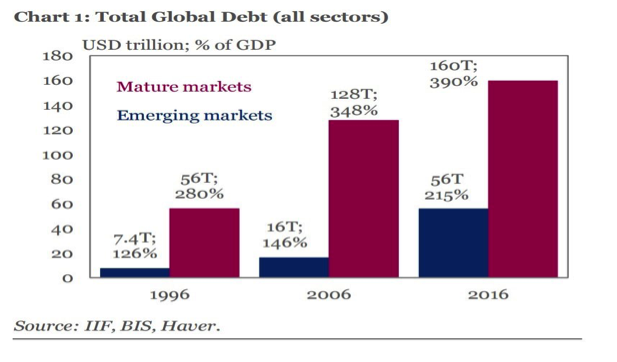

Pendant deux ans après 2008 le niveau de l’endettement mondial a baissé un peu, mais très faiblement, le bilan tiré par le McKinsey Global Institute en 2015 étant «beaucoup de dette et peu de désendettement» (not much deleveraging).[74] Puis l’endettement a repris un cours ascendant. Le rapport de la dette au PIB au niveau mondial est passé de 200 à 220% en deux ans. Au troisième trimestre de 2016, il a atteint presque 325% sous l’effet d’émissions de titres de la dette publique dans les «économies mûres» et d’obligations par les banques et les entreprises dans les «économies émergentes».[75]

Figure 16 : L’évolution de la dette agrégée mondiale

Source: Institute of International Finance Annual Report 2017

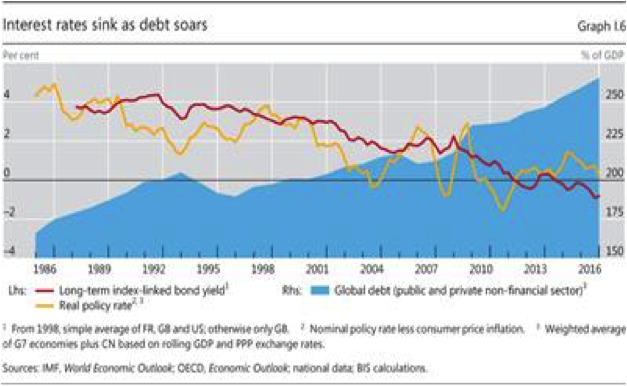

La même période a vu l’accélération d’un mouvement amorcé depuis vingt ans de baisse des taux d’intérêt de long terme sur les marchés obligataires. Une configuration en effet de «ciseau» s’est formée qui n’a pas de précédent dans l’histoire du capitalisme, y compris au plus fort de la grande crise des années 1930. «Les taux d’intérêt plongent alors que l’endettement s’envole» écrit la BRI dans son dernier rapport annuel.[76] Dans les mots du discours d’un dirigeant de la BRI, «même Keynes auquel on doit la métaphore terrifiante (sic) de l’euthanasie des rentiers n’a pas envisagé des taux d’intérêt nominaux négatifs».[77]

Figure 17 : Le « ciseau » entre la hausse de la dette privée et la baisse des taux d’intérêt

Source: Bank for International Settlements, Annual Report 2017, page 19

Les politiques «non-orthodoxes» suivie par le Fed et les autres banques centrales, de création monétaire massive et de soutien permanent des banques, justifiées par l’argument qu’elles prêteraient aux PME et aux ménages, ont contribué au mouvement de baisse à partir de 2009. Le département des études du groupe Natixis estime qu’elles expliqueraient les deux tiers de la baisse des taux.[78] Mais les experts de la BRI insistent catégoriquement sur le fait que cela ne suffit pas à expliquer la baisse puisque celle-ci avait commencé bien avant. Dans cette baisse il est impossible de «démêler ce qui est séculaire et ce qui est cyclique, et dans ce qui est cyclique l’importance respective des facteurs monétaires et non-monétaires».[79]

Dans le cadre d’analyse que j’ai commencé à exposer dans l’article de février, les causes de la longue baisse des taux d’intérêt du marché se trouvent dans les rapports sociaux de production, les biais du changement technologique et le blocage des mécanismes de l’accumulation ainsi créé. L’insuffisance d’opportunités d’investissement rentables fait que la demande de capital est inférieure à l’offre,[80] celle-ci étant alimentée en permanence par l’appropriation de la plus-value, et cela même si l’exploitation n’en produit pas assez pour satisfaire les actionnaires et les créanciers.

Si le «quantitative easing» et les politiques «non-orthodoxes» des banques centrales ne sont pas les causes fondamentales de la baisse, elles l’ont bien évidemment accentuée. Les effets «indésirables» l’emportent sur les objectifs affichés de relance des économies. Enumérons-en les principaux. 1° Les rentiers appartenant à l’oligarchie financière sont protégés des effets de la baisse des taux d’intérêt par le volume de leurs avoirs. Leur euthanasie n’est pas pour demain. En revanche la mise à mal des systèmes de retraite par capitalisation, et plus généralement le laminage de la petite épargne dans les pays de l’OCDE, est bel et bien en marche, avec toutes leurs conséquences sociales et politiques potentielles. Le laminage de la petite épargne a pour conséquence de renforcer le «motif de précaution» (Keynes), c’est d’augmenter, en relation avec l’insécurité de l’emploi, la nécessité ressentie par les salariés d’alimenter leur livret A, même si son rendement est très, très bas. 2° La possibilité pour les investisseurs financiers d’emprunter à volonté et à taux presque zéro alimente la spéculation et crée les conditions de développement de nouvelles bulles financières dont le FMI, la BRI et les banques centrales scrutent l’évolution. Dans un article très détaillé, The Economist constate que «les marchés sont haussiers dans tous les actifs» (bull markets dans le langage imagé de la finance forgée à la City). [81] Il y a de nombreuses bulles. Sur les marchés boursiers (la bourse de Tokyo a atteint son plus haut niveau en 21 ans)[82], mais également une fois de plus dans l’immobilier. 3° Tôt ou tard une ou plusieurs de ces bulles vont éclater, peut-être simultanément. Ce jour-là confrontées à une nouvelle récession les banques centrales auront brulé leurs cartouches. En même temps il leur est difficile, même avec une légère amélioration de la conjoncture, de remonter leurs taux sans prendre le risque, jugé très fort, de déclencher une crise sur les marchés obligataires (situation où la remontée des taux entraine une dévalorisation des titres que la hausse des taux ne compense pas). Elles sont prises au piège. Dans son rapport sur la situation de l’économie mondiale d’octobre 2016, le FMI a dit crainde que ne se développe «un cycle déflationniste dans lequel demande faible et déflation se renforcent mutuellement (…) l’économie pouvant finir par se trouver dans un piège déflationniste (deflation trap)».[83] Voilà où les décideurs de la finance mondiale en sont.

Si le «quantitative easing» et les politiques «non-orthodoxes» des banques centrales ne sont pas les causes fondamentales de la baisse, elles l’ont bien évidemment accentuée. Les effets «indésirables» l’emportent sur les objectifs affichés de relance des économies. Enumérons-en les principaux. 1° Les rentiers appartenant à l’oligarchie financière sont protégés des effets de la baisse des taux d’intérêt par le volume de leurs avoirs. Leur euthanasie n’est pas pour demain. En revanche la mise à mal des systèmes de retraite par capitalisation, et plus généralement le laminage de la petite épargne dans les pays de l’OCDE, est bel et bien en marche, avec toutes leurs conséquences sociales et politiques potentielles. Le laminage de la petite épargne a pour conséquence de renforcer le «motif de précaution» (Keynes), c’est d’augmenter, en relation avec l’insécurité de l’emploi, la nécessité ressentie par les salariés d’alimenter leur livret A, même si son rendement est très, très bas. 2° La possibilité pour les investisseurs financiers d’emprunter à volonté et à taux presque zéro alimente la spéculation et crée les conditions de développement de nouvelles bulles financières dont le FMI, la BRI et les banques centrales scrutent l’évolution. Dans un article très détaillé, The Economist constate que «les marchés sont haussiers dans tous les actifs» (bull markets dans le langage imagé de la finance forgée à la City). [81] Il y a de nombreuses bulles. Sur les marchés boursiers (la bourse de Tokyo a atteint son plus haut niveau en 21 ans)[82], mais également une fois de plus dans l’immobilier. 3° Tôt ou tard une ou plusieurs de ces bulles vont éclater, peut-être simultanément. Ce jour-là confrontées à une nouvelle récession les banques centrales auront brulé leurs cartouches. En même temps il leur est difficile, même avec une légère amélioration de la conjoncture, de remonter leurs taux sans prendre le risque, jugé très fort, de déclencher une crise sur les marchés obligataires (situation où la remontée des taux entraine une dévalorisation des titres que la hausse des taux ne compense pas). Elles sont prises au piège. Dans son rapport sur la situation de l’économie mondiale d’octobre 2016, le FMI a dit crainde que ne se développe «un cycle déflationniste dans lequel demande faible et déflation se renforcent mutuellement (…) l’économie pouvant finir par se trouver dans un piège déflationniste (deflation trap)».[83] Voilà où les décideurs de la finance mondiale en sont.

Pour terminer

Les causes fondamentales de l’impasse du capitalisme ne se trouvent pas dans la finance mais au niveau de la production, des caractères et effets particuliers de la technologie et du rapport du capitalisme aux ressources non renouvelables et à l’environnement physique qui est aussi celui de la société humaine. J’en ai parlé en février et je chercherai à y revenir de nouveau.

La force des «lois coercitives» qui meuvent le capitalisme a été qualitativement accrue par la déréglementation et mondialisation du capital. Sous la forme de lois «externes» engendrées par la concurrence»[84] elles sont coercitives pour chaque foyer d’accumulation capitaliste pris séparément avec l’affrontement entre capitaux hautement concentrés. Mais elles le sont aussi au capital comme un tout. Il se débat avec des opportunités d’investissement déclinantes, des flux de plus-value insuffisants, alors que la possession d’actifs financiers est la forme principale de propriété du capital. Les impasses propres à l’accumulation du capital fictif ont envahi la quotidienneté capitaliste. La vision du monde de la bourgeoisie façonnée par le fétichisme de l’argent conditionne la vie politique, la sélection des gouvernants, les politiques qu’ils mènent et les positions qu’elles ont face au changement allant de la de la négation au fatalisme. Travaillant dans un cadre différent du sien, je partage le jugement de Bruno Latour, à savoir que «les classes dirigeantes ne prétendent plus diriger mais se mettre à l’abri du monde».[85]

_____

[49] Leda Paulani, présentation au Sixième congrès Marx International, Nanterre 2010.

[50] Rudolf Hilferding, Le Capital financier, Editions de Minuit, 1970, page 200. En français dans l’original.

[51] La Federal National Mortgage Association (FNMA), connue sous le nom de Fannie Mae, est une société par actions (government sponsored enterprise) créée par le gouvernement fédéral américain en 1938 dans le but d’augmenter la liquidité du marché des prêts hypothécaires. La Federal Home Loan Mortgage Corporation (FHLMC), connue comme Freddie Mac, a été créée en 1975 pour renforcer la capacité d’appui gouvernemental à l’accession au logement des ouvriers et employés.

[52] Rappelons que c’est le gel par BNP Paribas des retraits de ses clients dans trois fonds monétaires le 7 août 2007 qui a donné le coup d’envoi de la crise financière.

[53] NINJA = No income, no job, no assets.

[54] Wikipédia en donne la définition correcte. Un marché de gré à gré ou hors cote — over-the-counter (OTC) en anglais — est un marché sur lequel la transaction est conclue directement entre le vendeur et l’acheteur. Il s’oppose à un marché organisé, dans lequel il faut verser une commission à la Bourse concernée. Ce genre de transactions a augmenté de façon importante depuis les années 2000 même pour les actions : aux États-Unis, 40 % des actions étaient échangées de gré à gré en 2014, contre 16 % en 2008.

[55] https://insight.kellogg.northwestern.edu/article/what-went-wrong-at-aig

[57] Esther Jeffers et Dominique Plihon, Le Shadow banking system et la crise financière, La documentation française, Cahiers français n° 375

http://www.ladocumentationfrancaise.fr/var/storage/libris/3303330403754/3303330403754_EX.pdf

[58] www.bloomberg.com/view/articles/2017-03-28/shadow-banking-is-getting-bigger-without-getting-better

[59] http://fr.reuters.com/article/businessNews/idFRKCN0V40DY

[60] J’en ai parlé dans un article pour Contretemps n°7 en 2011: https://npa2009.org/content/r%C3%A9pudiation-des-dettes-publiques-europ%C3%A9ennes-par-fran%C3%A7ois-chesnais-contretemps-n%C2%B07

[61] Cité par Charles-André Udry dans son article, «Une guerre sociale nouvelle s’ouvre en Europe», www.alencontre.org, 27 mai.

[62] OECD, Pension Markets in Focus, October 2009, Issue 6, www.oecd.org/finance/private-pensions/43943964.pdf et OECD, Private Pensions Outlook, 2009/www.oecd.org/finance/private-pensions/42153142.pdf

[63] Voir Daily Telegraph 7 Oct. 2011 : www.telegraph.co.uk/finance/personalfinance/pensions/8814750/Value-of-private-pensions-falls-by-nearly-a-third-in-three-years.html

[64] Jean-Miche Naulot, Eviter l’effondrement, Seuil, Paris, 2017, pages 107-108

[65] On trouvera une figure remontant à 1998 à https://www.les-crises.fr/produits-derives/

[66] Le notionnel est le capital théorique sur lequel porte l’engagement pris par deux parties sur un contrat dérivé. L’ensemble des calculs de gains ou de pertes réalisés par l’intervenant en fonction de sa prise de position est calculé sur cette base.

[67] L’entrée dans Wikipedia sous “produit dérivé financier” est particulièrement complète et claire.

[68] http://capitalinstitute.org/blog/how-banks-make-money-derivatives/

[69] Leur nom est “zero-coupon inflation swaps ». Voir www.bloomberg.com/news/articles/2017-06-27/deutsche-bank-said-to-face-possible-60-million-derivative-loss-j4fx1yar. Par ailleurs la Deutsche Bank, banque allemande illustre entre toutes, est soupçonnée d’avoir encore sur ses comptes un montant élevé de créances irrécupérables. Elle a aussi été condamnée à une amende de 14 millions de dollars (transigée ensuite à 8 millions) pour avoir vendu en pleine crise financière des titres synthétiques contenant des effets subprime.

[70] Morin, L’économie politique du XXI° siècle, op. cit., page 136

[71] www.brookings.edu/opinions/the-dangers-of-derivatives/

[72] https://www.occ.gov/topics/capital-markets/financial-markets/derivatives/dq416.pdf

L’Office of the Comptroller of the Currency (OCC) est un organisme étatique, sous la tutelle du département du Trésor.

[73] Voir l’article de Anne-Laure Delatte : www.ofce.sciences-po.fr/blog/entree-en-vigueur-de-linterdiction-des-cds-a-nu/

[74] www//MGI%20Debt%20and%20not%20much%20deleveragingFullreportFebruary2015%20(3).pdf

[75] https://www.iif.com/press?page=1

[76] www.bis.org/publ/arpdf/ar2017e.pdf, page 19.

[77] http://www.bis.org/speeches/sp150424.pdf

[79] Peter Hördahl, Jhuvesh Sobrun and Philip Turner, Low long–term interest rates as a global phenomenon, BIS Working paper n° 574 August 2016

[80] Cet usage de l’offre et de la demande est légitime au plan théorique. Dans le chapitre XXII du livre III qui porte sur la détermination du niveau du taux d’intérêt, Marx écrit que « le capital productif d’intérêt, bien qu’il soit une catégorie économique absolument différente de la marchandise, devient, comme nous l’avons vu, une marchandise sui generis ; par conséquent l’intérêt en devient le prix qui est fixé, dans chaque cas, par l’offre et la demande, tout comme le prix de marché d’une marchandise ordinaire. (…..) Le taux général de profit tire sa détermination de causes tout autres et bien plus complexes que celles qui fixent le taux de marché de l’intérêt qui, lui, est directement et immédiatement établi par le rapport entre l’offre et la demande ». Le Capital, livre III, Editions Sociales tome 7, page 33.

[81] The Economist, 7 octobre 2017.

[82] www.theguardian.com/business/live/2017/oct/11/japanese-stock-market-hits-21-year-high-

[83] International Monetary Fund, World Economic Outlook, October 2016, chapter 3, p. 121

[84] Marx, Le Capital, Editions Sociales, livre I, tome 3, page 33.

[85] Bruno Latour, Où atterrir ? Comment s’orienter en politique, Paris, La Découverte, octobre 2017, p. 10. Bruno Latour cherche à saisir le mouvement qui à partir des années 1990 voit se développer côte à côte la «dérégulation» dont nait la globalisation telle que nous la connaissons et que «débute l’explosion de plus en plus vertigineuse des inégalités et l’entreprise systématique pour nier la mutation climatique». Pour lui les classes dirigeantes en sont arrivées à la conclusion qu’il n’y a plus assez de place sur terre pour elles et pour le reste de ses habitants. Pour elles «il n’y a plus de monde commun à partager». Elles ont fait en sorte que la lutte sociale et la lutte écologique, toujours séparées, doivent être menées de front.

Soyez le premier à commenter