Par Michel Husson

Il y a, même au FMI et à l’OCDE, des économistes inquiets qui se font les lanceurs d’alerte du capitalisme. Le gouffre qui existe entre leur diagnostic et leurs recommandations est un symptôme, parmi d’autres, de la profondeur de la crise actuelle.

Maurice Obstfeld est le directeur de la recherche au FMI. Sa récente présentation à la presse des dernières Perspectives de l’économie mondiale du FMI [1] était placée sous le signe du pessimisme et du désarroi. Certes, a-t-il affirmé, «nous ne sommes pas en crise». Mais sa formule, reprise de sa présidente, Christine Lagarde, selon laquelle «nous ne sommes pas en état d’alarme, mais en état d’alerte», n’a au fond rien de rassurant. Car le diagnostic d’ensemble est là: «la croissance mondiale continue, mais à un rythme de plus en plus décevant qui expose l’économie mondiale à des menaces. La croissance a été trop faible depuis trop longtemps».

Par «menaces», il faut entendre des évènements financiers, économiques ou politiques qui viendraient déstabiliser encore plus l’économie mondiale. Pour y faire face, le FMI recommande une politique à trois volets: monétaire, budgétaire, sans oublier les inévitables «réformes structurelles». Un des journalistes présents a réagi avec quelque impertinence à l’énoncé de ce programme: «Cela fait 20 ans que j’assiste à ces réunions. Et j’entends toujours les mêmes choses, encore et encore. Vous dites financier, structurel et monétaire. Mais, comme vous le savez, le monétaire est presque épuisé; le budgétaire est hors de portée pour beaucoup. Quant au structurel, il prend un temps très long. Dans ces conditions, que faut-il faire pour améliorer la situation à court terme?»

Des réponses à côté de la plaque

Excellente question, qui décrit bien les affres du FMI: il voit bien les menaces mais ses propositions répétitives sont à côté de la plaque. Ainsi, Obstfeld évoque les sorties de capitaux des marchés émergents, comme exemple des «épisodes de turbulences» qu’il redoute. Au lieu d’évoquer des outils permettant de réguler les taux de change – ce qui est théoriquement l’une des principales missions du FMI – il renvoie au chapitre 2 des Perspectives [2] qui, selon lui, démontre que la plupart des pays émergents «ont réussi à faire face». C’est assez hallucinant, quand on pense par exemple au choc que le retrait brutal des capitaux a pu provoquer au Brésil.

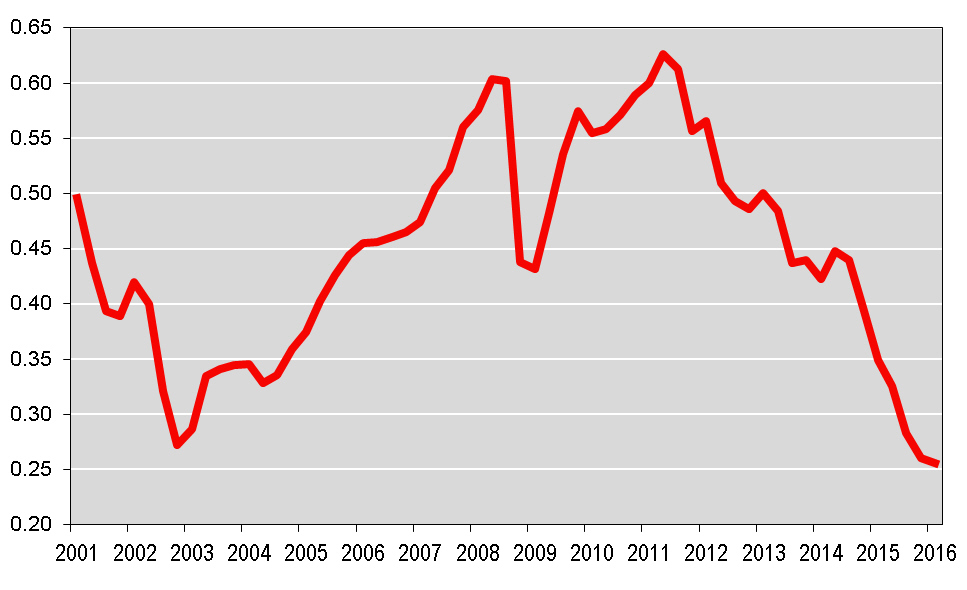

Le graphique ci-dessous permet d’en retracer l’histoire. Il montre que le real brésilien s’était considérablement apprécié à partir du début de 2003: le taux de change du real était passé de 0,28 dollar à 0,62 dollar au début de 2011. Certes, la crise l’avait fait provisoirement chuter en 2009, mais la résistance des BRICS avait rassuré les investisseurs, attirés par une rentabilité élevée. C’est au milieu de 2011 qu’ils retirent leurs billes: c’est le sudden stop, l’arrêt brutal des entrées de capitaux, qui déclenche une baisse continue du real, équivalant à une dévaluation de 60% par rapport au dollar. On peut discuter de ce que devrait être le bon taux de change pour le real, mais une chose est sûre: une économie ainsi exposée à la volatilité des capitaux n’est pas gérable.

Taux de change du real par rapport au dollar

Ce n’est pas que de l’économie: Obstfeld s’est aussi aperçu que «dans de nombreux pays, la faible progression des salaires et les inégalités croissantes ont conduit à l’idée largement répandue selon laquelle la croissance économique a bénéficié principalement aux élites économiques». On ne sait pas s’il partage ce point de vue, mais la seule conséquence qu’il en tire est que les attitudes nationalistes progressent et qu’on a d’autant moins «droit à l’erreur».

Quant aux fameuses réformes structurelles, le chapitre 3 des Perspectives [3] qui leur est consacré envoie un message prudemment balancé: si elles «augmentent la production et l’emploi à moyen terme» (comme chacun sait), elles doivent cependant s’accompagner de «politiques macroéconomiques complémentaires pour maximiser leur effet à court terme, compte tenu de la situation de sous-emploi dans la plupart des économies avancées». Certaines même peuvent «devenir récessionnistes en période de ralentissement». La recommandation du FMI est donc «d’établir avec soin l’ordre de priorité et le calendrier de mise en oeuvre des réformes». Traduction: les réformes structurelles sont assurément une excellente idée, mais peut-être pas dans une conjoncture récessive.

Le même «état d’alerte» se retrouve dans le Moniteur des finances publiques (Fiscal Monitor) publié au même moment [4]. Le tableau est là aussi inquiétant: «les ratios de la dette publique se sont détériorés presque partout et les finances publiques sont devenues plus vulnérables». Selon le FMI, c’est le résultat de la «faiblesse persistante de l’activité économique», qui n’a évidemment rien à voir avec les politiques d’austérité (ou plutôt d’assainissement budgétaire selon le jargon néo-libéral) dont le même rapport vante par ailleurs l’efficacité. De ce panorama, Vitor Gaspar, le directeur du Département des finances publiques du FMI, tire ce principe lumineux: «tous les pays doivent s’adapter à ces nouvelles réalités, mais il n’y a pas de solution unique». Quelle politique budgétaire faut-il mener dans ces conditions? Elle doit être «propice à la croissance, avec principalement des mesures qui stimulent la croissance à court terme et à moyen terme». Même en Grèce?

Tout cela est révélateur d’un profond embarras qui s’explique facilement: le FMI pointe lucidement les dysfonctionnements du capitalisme mondial, mais les éventuelles solutions qu’on pourrait imaginer échappent à son radar néo-libéral.

L’investissement: le privé ne veut pas, le public ne peut pas

Il y a un an, dans ses précédentes Perspectives de l’économie mondiale [5] , le FMI se montrait déjà pessimiste et s’interrogeait notamment sur les raisons du faible dynamisme de l’investissement. Mais, comme dans le cas de la montée des dettes, il l’expliquait de manière assez tautologique, par la «faiblesse générale de l’activité économique». Il est vrai que la faiblesse de l’accumulation du capital est une caractéristique essentielle de la période actuelle. Mais elle mérite un examen moins superficiel.

Une étude de la Banque des règlements internationaux [6] apporte sur cette question un éclairage beaucoup plus intéressant. Ses auteurs commencent par récuser la théorie selon laquelle l’investissement serait bridé par un crédit trop cher ou contraint. Ils invoquent aussi l’incertitude mais en lui donnant un contenu concret: «il se pourrait que les entreprises anticipent un retour sur investissement inférieur au coût du capital ajusté pour le risque et comparé aux revenus qu’ils peuvent tirer d’actifs financiers plus liquides». Et même quand les entreprises sont relativement confiantes quant aux perspectives de la demande, elles peuvent «avoir des réticences à investir si elles pensent que la rentabilité du capital additionnel sera faible». La question-clé est donc «le manque d’occasions d’investissement rentables»

Un autre facteur qui pèse sur la reprise de l’investissement est la lenteur du processus de désendettement (deleveraging). Entre 2007 et 2014, le montant total des dettes, publiques ou privées, a augmenté de 57’000 milliards de dollars à l’échelle mondiale, et le ratio dette/PIB de 17 points [7]. Cette progression concerne aussi la dette des entreprises qui continue de croître rapidement dans un certain nombre de pays: elle a augmenté de 18’000 milliards de dollars, passant de 72,5 % du PIB mondial à 80,5 % entre 2007 et 2014. Et le Global Institute McKinsey souligne que cela «entraîne de nouveaux risques pour la stabilité financière et pourrait peser sur la croissance économique mondiale».

Si l’initiative privée a perdu confiance parce que les occasions d’investissement rentable se sont raréfiées, l’investissement public pourrait prendre le relais. Cette idée a donné lieu à de multiples propositions émanant notamment de syndicats ou d’économistes hétérodoxes. Elles insistent toutes sur le rôle de l’intervention publique dans le développement des infrastructures et dans le pilotage de la transition écologique. Ce serait effectivement la voie à suivre et toutes ces contributions sont d’une grande utilité pour revaloriser l’intervention publique en lien avec le passage à un nouveau modèle de développement.

Mais elles se heurtent toutes à cette contradiction fondamentale: comment concilier une relance de l’investissement public avec les politiques d’ajustement budgétaire ? Cette contradiction est particulièrement flagrante dans le cas de l’Union européenne qui a en pratique «constitutionnalisé» l’interdiction de tout nouvel endettement public et tout fait pour réduire au minimum le budget européen.

Cela donne lieu à diverses contorsions rhétoriques. Par exemple, France Stratégie [8] identifie trois secteurs prioritaires (transports, énergie et numérique) mais ajoute aussitôt cette clause de style: «étant donné les contraintes budgétaires actuelles, sélectionner soigneusement les investissements recherchés, dont l’utilité sociale doit être validée, est impératif». Le FMI pense que l’heure est venue d’un effort (push) en matière d’infrastructure [9], et assure que «des projets financés par l’endettement pourraient avoir des impacts importants sans augmenter le ratio dette/PIB» mais ajoute cette condition: «si c’est un investissement efficace qui répond à des besoins en infrastructures clairement identifiés».

Quant à la Commission européenne [10], elle reconnaît que «des investissements publics en infrastructure bien ciblés peuvent être très utiles dans certains cas» mais ajoute aussitôt qu’ils «doivent tenir compte des conditions macroéconomiques, y compris les contraintes budgétaires et la nécessité d’accroître le financement privé». On ne saurait mieux souligner la priorité plus ou moins explicitement donnée à l’initiative privée, et le divorce croissant entre les critères de rentabilité et ceux qui donnent la priorité à l’efficacité sociale et environnementale.

Les salaires: profits contre débouchés

Une idée est en train de se frayer un chemin: une revalorisation des salaires pourrait relancer l’activité économique et réduire les inégalités. On pourrait même dire que le salaire minimum est à la mode. En janvier 2015, un salaire minimum de 8,50 € a été institué en Allemagne, sans conduire aux 200 000 destructions d’emplois annoncées par les économistes néo-libéraux. Comme le montre Ronald Jansenn [11], conseiller de la Commission syndicale consultative auprès de l’OCDE, le salaire minimum a eu au contraire pour effet de «forcer les employeurs à offrir des emplois « normaux », couverts par la sécurité sociale». C’est une leçon de choses intéressante qui montre a contrario que la flexibilité ne crée pas d’emplois mais «permet aux employeurs de transformer des emplois réguliers en emplois précaires ou mal payés».

Le 1er avril dernier, David Cameron, le premier ministre britannique, a décidé d’augmenter le salaire minimum de 7,5 %. Il passerait à 9,10 euros de l’heure (contre 9,67 euros en France), puis devrait augmenter de 40 % d’ici à 2020. Aux Etats-Unis, le salaire minimum fédéral est bloqué à 7,25 dollars depuis 2009. Barack Obama voudrait le faire passer à 10,10 dollars avant son départ, Hillary Clinton hésite entre 12 et 15 dollars, et Bernie Sanders revendique clairement les 15 dollars. L’Etat de New York et la Californie ont déjà choisi de le faire passer à 15 dollars, d’ici à 2018 et 2022. En Russie, le salaire mensuel plancher va augmenter de 20 % et passer à 7500 roubles (environ 98 euros). Et on sait qu’en Chine, les salaires augmentent à un rythme de plus de 10 % par an depuis quelques années [12].

La contradiction est donc béante avec les politiques dites de compétitivité qui visent à faire baisser le «coût du travail». C’est la contradiction classique entre profits et débouchés, que Patrick Artus a su résumer avec beaucoup d’ingénuité: «des politiques économiques de redressement des salaires, de réduction des inégalités salariales, peuvent être dangereuses si elles ne sont pas associées à l’acceptation par les entreprises d’une rentabilité plus faible du capital» [13].

Les dettes: jamais remboursées?

Un autre sujet d’inquiétude préoccupe William White, le président du comité d’examen (Economic Development and Review Committee) de l’OCDE [14]. Quand il était économiste en chef à la Banque des Règlements Internationaux, il avait, avec son collègue Claudio Borio, averti des risques d’une crise avant que celle-ci n’éclate en 2008. Aujourd’hui, il pense que la situation «est pire que ce qu’elle était en 2007» et que «nous avons épuisé toutes les munitions macroéconomiques dont nous disposons pour faire face aux retournements de conjoncture». La raison en est l’amoncellement des dettes propulsées notamment par les politiques monétaires: «il a toujours été dangereux de confier aux banques centrales la tâche de régler un problème de solvabilité (…) Cela ne peut conduire qu’au désordre, et aujourd’hui nous atteignons la limite».

La prochaine récession devrait montrer, selon White, qu’une grande partie des dettes accumulées, publiques ou privées, «ne pourront jamais être honorées ni remboursées». Les gouvernements devraient adopter une «approche plus systématique de la réduction des dettes». Et White n’hésite pas à inciter les décideurs publics à «accorder plus d’attention à la croissance des salaires, qui reste trop faible». Même en langage diplomatique, c’est un message auquel l’OCDE ne nous avait pas habitué.

White résume bien le désarroi des économistes dominants les plus lucides en déclarant que «les économistes ont commis une profonde erreur ontologique en postulant que l’économie est compréhensible. Et ils en ont inféré que s’ils pouvaient la comprendre, ils pouvaient aussi la contrôler».

Ce désarroi est compréhensible, devant un capitalisme manifestement détraqué sur lequel rien ne semble mordre: «argent partout, croissance nulle part» nous disent Le Monde comme Le Figaro. Et c’est cette fois le lecteur qui est gagné par la perplexité quand il découvre que The Economist se demande s’il n’y a pas «trop de profit» [15] et va jusqu’à reconnaître qu’Hillary Clinton et Bernie Sanders ont raison de dire que l’économie est « truquée » (rigged) car des profits trop élevés «peuvent signaler l’existence d’entreprises plus aptes à siphonner la richesse que d’en créer».

Ce constat éclaire et nuance l’opposition entre keynésiens et marxistes sur l’analyse de la période. Au risque de la caricature, on pourrait résumer le débat ainsi: les keynésiens disent que c’est une politique absurde que de ne pas relancer la demande ; et les marxistes rétorquent: mais non, c’est une politique rationnelle, puisqu’elle vise à soutenir le taux de profit. Il est vrai que les politiques néo-libérales ont au fond deux objectifs: rétablir le taux de profit et garantir le capital fictif, autrement dit les droits de tirage du «1 %» sur la plus-value. Mais la poursuite de ces objectifs, certes rationnelle du point de vue des intérêts des dominants, engendre toute une série de «turbulences» dans le fonctionnement du capitalisme: l’accumulation du capital ne redémarre pas vraiment, les débouchés ralentissent, et les dettes privées ou publiques conduisent à une ponction insoutenable sur l’activité économique. Il faudrait, pour reprendre la formule d’Artus que les entreprises «acceptent une rentabilité plus faible du capital» et, comme le souligne White, adopter «une approche plus systématique de la réduction des dettes». Mais ces deux revendications sont de toute évidence totalement étrangères à la logique profonde du capitalisme.

Notes

[1] «Press Conference on the Release of the April 2016 World Economic Outlook», April 12, 2016.

[2] «Understanding The Slowdown In Capital Flows To Emerging Markets», FMI, World Economic Outlook, chapitre 2, avril 2016.

[3] «Time for a supply-side boost? Macroeconomic effects of labor and product market reforms in advanced economies», FMI, World Economic Outlook, chapitre 3, avril 2016.

[4] «Faire face à une nouvelle réalité», Bulletin du FMI, 13 avril 2016.

[5] FMI, «Uneven Growth: Short- and Long-Term Factors»,World Economic Outlook, avril 2015.

[6] «(Why) Is investment weak?», BIS Quarterly Review, mars 2015.

[7] «Debt and (not much) deleveraging», McKinsey Global Institute, février 2015.

[8] «Trois secteurs cibles pour une stratégie européenne d’investissement», France Stratégie, novembre 2014.

[9] «Is it time for an infrastructure push? The macroeconomic effects of public investment», FMI, World Economic Outlook, chapitre 3, octobre 2014.

[10] «Infrastructure in the EU: Developments and Impact on Growth», European Economy Occasional Papers n°203, 2014.

[11] «The German Minimum Wage Is Not A Job Killer», Ronald Janssen, Social Europe Jounal, 9 September 2015.

[12] «Dernière innovation de la Silicon Valley : le salaire minimum le plus haut du monde», Gilles Raveaud, AlterEcoPlus, 6 avril 2016.

[13] «Hausse des salaires versus exigence de rentabilité du capital», Patrick Artus, 8 avril 2016.

[14] «World faces wave of epic debt defaults», William White, January-February 2016; voir aussi cette video: «Today’s Central Banks Policy Risks Ending Unhappily», Bloomberg, February 9, 2016.

[15] «Too Much of a Good Thing» The Economist, March 26, 2016.

Soyez le premier à commenter