Au cours de l’évolution de la pandémie en Europe, le système financier a peu fait parler de lui dans les médias. Il n’y a que fin février début mars qu’une chute très forte des marchés boursiers a fait la «une» des journaux et des émissions télévisées. En effet entre le 20 février et le 9 mars on a vu un effondrement des cours entre 23% et 30% selon les places financières. On sait maintenant que c’est grâce à l’intervention de la Fed (banque centrale des Etats-Unis). Aujourd’hui, le soutien qu’elle apporte aux investisseurs financiers ne faiblit pas. Le 12 juin la Fed a baissé les taux directeurs sur ses prêts à 0% et annoncé l’achat illimité de bons du Trésor[1]. Le 18 juin, la BCE a annoncé dans la foulée qu’elle prêtait aux banques de la zone euro 1.310 milliards d’euros à un taux de -1 %. En avril 2019 je concluais un article pour A l’Encontre ainsi: «La question politique qui peut se poser dans un ou plusieurs pays européens selon les circonstances est un nouveau sauvetage des banques par l’Etat et la “socialisation des pertes” aux dépens des salarié·e·s qui l’accompagne en pareil cas.» [2]

Nous y voici. Le journal économique Les Echos souligne qu’en ce qui concerne la BCE le montant est un record pour un programme dit TLTRO (Targeted Long Term Refinancing Operation): «L’offre est particulièrement incitative. Les établissements qui ont souscrit ces emprunts se verront appliquer un taux d’intérêt négatif. Autrement dit, la BCE va payer les banques pour qu’elles prêtent à leurs clients. Et le niveau de cette rémunération, -1 %, est totalement inédit. Les banques doivent pour cela maintenir leurs crédits à l’économie à leur niveau d’avant l’explosion de la pandémie. Une condition qui devrait être facilement remplie grâce aux garanties apportées par les gouvernements pour permettre aux entreprises de supporter la crise.»

L’objectif affiché est de renforcer la capacité de prêt des banques notamment aux PME, mais «plusieurs établissements pourraient choisir d’investir en partie ces fonds à -1 % dans des obligations d’Etat qui offrent un rendement positif, dont celles de l’Italie»[3]. En somme il s’agit de rétablir la rentabilité des banques et leur capacité de versement de dividendes à leurs actionnaires.

Mais les choses ne sont pas aussi simples. Le rapport trimestriel du FMI sur la stabilité financière mondiale, le Global Financial Stability Report, d’avril 2020 et l’article mis en ligne sur le blog par des économistes du FMI donnent au contraire l’idée d’une situation inédite révélée par la pandémie d’institutions – banques centrales et FMI – confrontées à une situation inédite d’ingouvernabilité et de découplage entre les marchés et «l’économie réelle», à commencer par les bourses. Les deux tendances majeures de long terme à caractère systémique dont il a été question dans des précédents articles aideront à en comprendre les racines.

Le contexte de long terme: une accumulation financière sans fin et une baisse continue des taux d’intérêt

• La première est le mouvement mondial qui a vu les actifs financiers globaux croître à un rythme bien supérieur au PIB mondial. J’en ai parlé dans de nombreux articles publiés par A l’Encontre. Elle résulte du mécanisme spécifique d’accumulation du capital-argent/capital de prêt par opposition à «l’accumulation véritable de capital» que Marx étudie dans les trois chapitres portant le titre «capital-argent et capital réel» de la Cinquième section du livre III [4]. Au moment où Marx l’étudie le mouvement est lié au cycle économique: une partie du capital accumulé par les capitalistes industriels dans la phase d’expansion veut pendant la période de crise et de récession se valoriser comme capital de prêt. Il ajoute un peu laconiquement que l’accumulation de capital argent peut être «le résultat de phénomènes qui accompagnent l’accumulation réelle mais en diffèrent totalement.» [5]

Ce qui était au XIXe siècle un fait conjoncturel est devenu dans le cas du capitalisme contemporain un processus systémique, né d’abord des rapports impérialistes «Nord-Sud», puis des mécanismes institutionnels de transformation de salaires en capital-argent au moyen des systèmes de retraite par capitalisation et nourri ensuite par l’émission de titres de dette privée et de plus en plus massivement de dette publique dans les pays capitalistes centraux. On est en présence de droits de tirage virtuels sur la plus-value actuelle et à venir, directs dans le cas des actions et des obligations émises par les entreprises, indirects dans le cas des titres de la dette publique. Ils représentent un capital pour ceux qui les détiennent et en attendent un rendement mais sont du capital fictif sous l’angle du mouvement du capital comme un tout.[6]

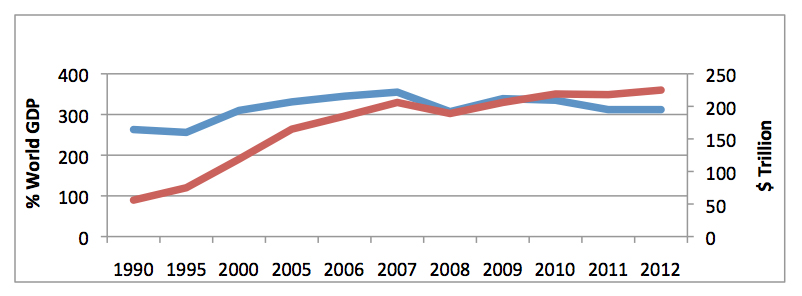

Le McKinsey Global Institute a calculé que les actions mesurées par leur capitalisation boursière, les titres de dettes privées et publiques et les dépôts bancaires sont passés de 100% à 200% du PIB mondial entre 1990 et la crise économique et financière mondiale de 2007-2009.

Figure 1. Croissance des actifs financiers globaux et du PIB mondial 1990-2010 (axe de gauche et en rouge les actifs financiers globaux en% du PIB mondial; axe de droite leur montant en mille milliards de dollars aux taux de change de 2011)

Source: McKinsey Global Institute, Financial Globalization, Retreat or Reset? 2013.

Le McKinsey Global Institute a cessé de publier ses estimations. En revanche le site Visual Capitalist a publié en mai des chiffres qui montrent que le mouvement s’est poursuivi.[7] Les actions mesurées par leur capitalisation boursière (89,5 mille milliards de dollars) et les titres de la dette publique et privée (253,0 mille milliards de dollars, dont 27,4% de dette des Etats) atteignent un total de 342,5 mille milliards de dollars, 95,5 mille en dépôts bancaires (sans compter les 35,2 mille milliards d’agrégat monétaire étroit), soit un total de 438,2 mille milliards de dollars alors qu’ils étaient de 225 mille milliards de dollars en 2012, soit un accroissement de 98%. S’y ajoutent 280,6 mille milliards en actifs immobiliers.

• La seconde tendance de long terme est la baisse continue des taux d’intérêt.

Figure 2. Etats-Unis: Taux d’intérêt sur les bons du trésor à dix ans aux prix constants

Source: Federal Reserve Bank of Saint-Louis Economic Research

Les politiques, (le terme « non-orthodoxes » longtemps utilisé a progressivement disparu des commentaires), de création monétaire massive et de soutien permanent des banques suivies par le Fed et les autres banques centrales ont contribué à cette baisse. Le département des études du groupe Natixis a même estimé qu’elles expliqueraient les deux tiers de la baisse des taux à partir de 2009.[8] Mais les économistes de la BRI de Bâle ont insisté catégoriquement sur le fait que cela ne suffisait pas à expliquer la baisse puisque celle-ci avait commencé dès 1995. Dans cette baisse il est impossible, disent-ils, de «démêler ce qui est séculaire et ce qui est cyclique, et dans ce qui est cyclique l’importance respective des facteurs monétaires et non-monétaires».[9] En effet les causes majeures de la longue baisse des taux sur les marchés de titres de dette se trouvent dans le partage des gains de productivité commandé par le rapport entre le capital et le travail, le biais du changement technologique et le blocage des mécanismes de l’accumulation qu’ils créent. La croissance de la plus-value actuelle et à venir des droits de tirage virtuels constitutifs du capital fictif ralentit. L’insuffisance d’opportunités d’investissement rentables fait que l’offre de capital est supérieure à la demande.[10] Les taux ne peuvent que baisser. En réponse les investisseurs ont augmenté d’année en année ce qu’on nomme à partir du début des années 2010 l’appétence au risque ou appétit du risque (risk appetite) et se sont tournés vers les opportunités de micro-profits offertes par l’intelligence artificielle.

L’irruption du big data et des algorithmes

Les transactions à haute fréquence (THF) ( en anglais high-frequency trading) ont été la première modalité du « trading automatique » basé sur la décision statistique gérant le big data des données financières. Ces opérateurs de marché virtuels utilisent des algorithmes complexes pour analyser simultanément plusieurs marchés et exécuter des ordres en fonction de leur condition. Alors que la vitesse de transaction du THF était encore de 20 millisecondes au début de la décennie 2010, elle est passée à 113 microsecondes en 2011.

Les non-spécialistes des marchés financiers ont découvert le THF le 6 mai 2010. Alors que les marchés européens avaient ouvert en léger recul en raison d’inquiétudes en provenance de Grèce à Wall Street sans signe précurseur ni raison apparente, l’indice Dow Jones a perdu près de 10% en quelques minutes.[11] Après enquête, les autorités de régulation américaines (SEC et CFTC) ont mis en cause la technique d’achat et de vente d’actifs reposant sur des algorithmes. En étudiant les contrats dits «e-mini» du S&P 500, des chercheurs ont constaté que les traders THF ont réalisé un bénéfice moyen de 1,92 dollar pour chaque transaction effectuée pour de grands investisseurs institutionnels et une moyenne de 3,49 dollars pour celles effectués par des investisseurs dans les transactions de détail.[12]

Les THF ont été suivies par ce qu’on nomme le « robo-investing » qui représentait en 2019 selon The Economist[13] 35% de la capitalisation boursière à Wall Street, 60% des actifs des investisseurs institutionnels et 60% des achats et ventes de titres sur les marchés américains. Cette gestion prend différentes formes. Sur les marchés d’actions, la plus courante est celle de l’ETF (Exchange-traded fund en français «fond commun de placement quantitatif». Etant programmé pour suivre les fluctuations d’un indice de référence, sans chercher à obtenir une meilleure performance que la moyenne du marché, ils sont dits de «gestion passive». C’est en particulier dans la gestion des portefeuilles privés qu’on trouve les plates-formes d’investissement en ligne entièrement automatisées nommées «robot-conseillers». Les fonds négociés en bourse (exchange-traded funds) traquent automatiquement les indices d’actions et d’obligations. En octobre 2019, ces véhicules géraient 4,3 mille milliards de dollars d’actions américaines, dépassant pour la première fois les sommes gérées par des hommes. Un logiciel nommé smart-beta isole une caractéristique statistique — la volatilité, par exemple — et se concentre sur les titres qui la présentent. Comme les algorithmes ont fait leur preuve pour les actions et les produits dérivés, elles se développent aussi sur les marchés de la dette.

Les THF ont été suivies par ce qu’on nomme le « robo-investing » qui représentait en 2019 selon The Economist[13] 35% de la capitalisation boursière à Wall Street, 60% des actifs des investisseurs institutionnels et 60% des achats et ventes de titres sur les marchés américains. Cette gestion prend différentes formes. Sur les marchés d’actions, la plus courante est celle de l’ETF (Exchange-traded fund en français «fond commun de placement quantitatif». Etant programmé pour suivre les fluctuations d’un indice de référence, sans chercher à obtenir une meilleure performance que la moyenne du marché, ils sont dits de «gestion passive». C’est en particulier dans la gestion des portefeuilles privés qu’on trouve les plates-formes d’investissement en ligne entièrement automatisées nommées «robot-conseillers». Les fonds négociés en bourse (exchange-traded funds) traquent automatiquement les indices d’actions et d’obligations. En octobre 2019, ces véhicules géraient 4,3 mille milliards de dollars d’actions américaines, dépassant pour la première fois les sommes gérées par des hommes. Un logiciel nommé smart-beta isole une caractéristique statistique — la volatilité, par exemple — et se concentre sur les titres qui la présentent. Comme les algorithmes ont fait leur preuve pour les actions et les produits dérivés, elles se développent aussi sur les marchés de la dette.

Les gestionnaires de fonds lisent des rapports et rencontrent des entreprises en vertu de lois strictes sur le délit d’initié et la divulgation conçues pour contrôler ce qui est dans le domaine public et garantir que chacun y a un accès égal. Aujourd’hui, une accumulation presque infinie de nouvelles données et la constante montée en puissance des algorithmes créent de nouvelles façons d’évaluer les investissements. Ils ont des informations plus à jour sur les entreprises que celles dont leurs conseils d’administration disposent. Jusqu’à présent, la montée en puissance des ordinateurs a démocratisé la finance en réduisant les coûts. Un FNB typique facture 0,1% par an, comparé à peut-être 1% pour un fonds actif. On peut acheter des ETF sur son téléphone. Une guerre des prix en cours signifie que le coût des transactions s’est effondré et que les marchés sont dans l’ensemble plus liquides que jamais auparavant.[14]

The Economist se demandent si les ETF sont une menace pour la stabilité financière.[15] «Les ordinateurs peuvent fausser les prix des actifs, puisque beaucoup d’algorithmes se portent au même moment sur des titres ayant une caractéristique donnée, puis d’un coup les abandonnent. Les régulateurs craignent que la liquidité s’évapore à mesure que les marchés chutent. C’est oublier que les humains sont parfaitement capables de causer les dégâts eux-mêmes et que les ordinateurs peuvent aider à gérer les risques. Néanmoins, une série de «flash-crashs» et d’incidents bizarres se sont produits, y compris un krach de la livre sterling en octobre 2016 et une chute des prix de la dette en décembre 2018. Ces incidents pourraient devenir plus sérieux et fréquents à mesure que les ordinateurs deviennent plus puissants.»

L’état actuel du système financier mondial

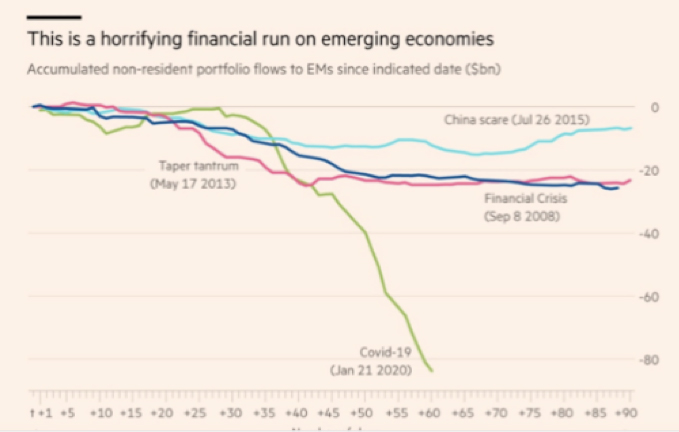

En avril, le FMI a publié son premier rapport trimestriel le Global Financial Stability Report de l’année 2020. Le directeur du Département des marchés monétaires et de capitaux a publié les grandes lignes de celui de juin en avant-première sur son blog.[16] Il rappelle que si le système financier s’est rappelé au grand public seulement début mars, la situation a été très tendue pendant des semaines. Ainsi: «À la mi-février, lorsque les investisseurs ont commencé à craindre que l’épidémie se transforme en pandémie mondiale, les cours des actions ont fortement baissé par rapport aux niveaux excessifs qu’ils avaient atteints. Sur les marchés du crédit, les écarts de taux se sont envolés, en particulier dans les segments à risque tels que les obligations à haut rendement, les prêts à effet de levier et la dette privée, dans lesquels les émissions se sont pratiquement arrêtées. Les prix du pétrole se sont effondrés du fait de l’affaiblissement de la demande mondiale et de l’absence d’un accord entre les pays de l’OPEP+ sur des baisses de la production, ce qui a réduit encore plus l’appétit pour le risque. Cette volatilité des marchés a entraîné une ruée vers les actifs de qualité et le rendement des obligations refuges a brutalement baissé.»[17] Les pays émergents ont connu une terrible fuite de capitaux.

Figure 3. Pays émergents: une terrible fuite de capitaux

Source: Financial Times https://www.ft.com/content/e3634816-66bd-4355-bc71-156016761dab

Il s’agit principalement de pays africains très vulnérables qui ont connu la plus forte inversion de flux d’investissements de portefeuille jamais enregistrée par des pays émergents, à la fois en montant de dollars et en pourcentage de leur PIB. La vitesse avec laquelle les capitaux spéculatifs bougent traduit la peur des fonds spéculatifs face à la situation.

Le FMI se félicite que «les banques centrales, dans l’ensemble, se sont mobilisées pour éviter que la crise sanitaire ne se transforme en ouragan financier. Que ce soit par la baisse de leur taux d’intérêt, par l’extension de leur programme d’achats d’actifs financiers, la mise en place de lignes de swaps de devises entre elles ou l’octroi de facilités de crédit et de liquidités.» La configuration que les économistes mainstream nomment du terme contre-intuitif l’aléa moral (moral hazard) «lorsqu’une entité (ici une banque ou un fonds de pension) est incitée à accroître son exposition au risque parce qu’elle sait qu’elle n’en supportera pas tous les coûts» remonte à la doctrine du too big to fail, soit au sauvetage de la Continental Illinois National Bank en 1983[18] et n’a cessé de s’étendre depuis, la banque Lehmann Brothers n’étant en septembre 2008 la seule exception. Le FMI reconnaît qu’en 2020 l’aléa moral a joué à plein et fait la mise en garde suivante: «L’utilisation sans précédent d’outils non conventionnels a sans aucun doute amorti le coup porté à l’économie mondiale par la pandémie et réduit le danger immédiat pour le système financier mondial, son objectif prévu. Toutefois, les responsables politiques doivent être attentifs aux conséquences imprévues possibles, telles que l’accroissement continu de vulnérabilités financières dans un environnement de conditions financières faciles. L’attente d’un soutien continu de la part des banques centrales pourrait transformer les valorisations d’actifs déjà étirées en vulnérabilités, en particulier dans un contexte où des systèmes financiers et des secteurs privés ont épuisé leurs réserves pendant la pandémie.»

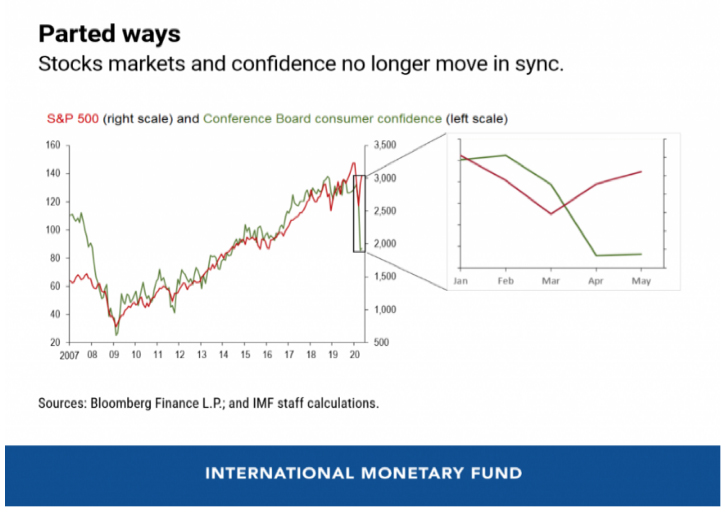

Les banques centrales sont si bien venues au secours des banques, des fonds de pension et autres investisseurs que, depuis la chute de fin février, le prix des actifs à risque a rebondi à commencer par celui des actions. Les places boursières connaissent un découplage sans précédent entre l’évolution des cours et la réalité de l’activité économique marquée par la chute du PIB et la montée rapide du chômage. En témoigne la montée en flèche des indices boursiers américains et la chute de la confiance des consommateurs, deux indicateurs qui ont historiquement évolué de concert, «ce qui soulève des questions sur la durabilité du rebond si ce n’était pour le coup de pouce de la banque centrale.»[19]

Figure 4. Etats-Unis : Les chemins se séparent, les bourses et l’état de confiance ne sont plus synchronisés

Le découplage entre la situation économique et le niveau des actions vaut pour d’autres pays. Ainsi en France alors que le PIB a déjà baissé de 8% et le chômage a atteint son plus haut niveau de depuis 1996 avec une destruction de 500 mille emplois en mai, le CAC 40 a rebondi de 3755 points le 18 mars à 5198 points le 6 juin, soit une récupération de 864 points par rapport au 20 février.

Le traitement du changement climatique par le FMI

Il y a un chapitre du rapport d’avril qui n’a rien à voir avec la pandémie. Il est consacré au changement climatique.[20] Rédigé à la demande du Network for Greening the Financial System[21], il montre de façon spectaculaire la sollicitude du FMI pour les investisseurs. Je vais donc le citer longuement. Le FMI note qu’au regard «des tendances climatiques, les autorités de stabilité financière craignent que le système financier ne soit pas préparé pour faire face à cette augmentation potentiellement importante du risque physique, ainsi qu’au risque de transition dû aux changements politiques, technologiques, juridiques et du marché qui se produiront au cours du passage à une économie à faible émission de carbone.» Et de poursuivre, «premièrement, un risque climatique peut se transformer en catastrophe s’il se produit dans une zone où l’exposition est importante et où la vulnérabilité est élevée. Une telle catastrophe touche les ménages, les entreprises non financières et le secteur public par la perte de capital physique et humain, provoquant ainsi des perturbations économiques qui peuvent être importantes. Les entreprises du secteur financier sont exposées à ces chocs par le biais de leurs activités de souscription (assureurs), de leur activité de prêt (principalement des banques) et des portefeuilles de titres touchés (toutes sociétés financières).

De leur côté les institutions financières pourraient également être exposées à des risques opérationnels (dans les cas où leurs structures, leurs systèmes et leur personnel sont directement affectés par un événement) ou à un risque de liquidité (si une catastrophe déclenche un retrait important des dépôts des clients). Les assureurs jouent un rôle particulier dans l’absorption des chocs. La fourniture d’assurance concentre l’impact du choc sur le secteur de l’assurance et réduit l’impact sur les autres agents économiques. Les gouvernements jouent généralement un rôle d’amortissement important en fournissant certaines formes d’assurance, ainsi que des secours et du soutien à la suite d’une catastrophe. La pression exercée sur les bilans gouvernementaux après une catastrophe pourrait avoir des répercussions sur la stabilité financière compte tenu du lien étroit entre les gouvernements et les banques dans de nombreuses économies. (….) De grandes catastrophes pourraient exposer les institutions financières au risque du marché si elles entraînent une forte baisse des cours des actions en raison de la destruction généralisée des actifs et de la capacité de production des entreprises ou d’une baisse de la demande pour leurs produits.»

Ingouvernabilité d’une partie du système financier mondial et marchés «décorrélés»

L’article mis en ligne sur le blog du FMI fait l’aveu surprenant par sa franchise d’un «système de gouvernance empêtré dans ses contradictions». En effet si «les banques se sont vu imposer par l’accord international dit de Bâle III des ratios de liquidité, des exigences en fonds propres et même un début de contrôle de leurs prêts à effet de levier, cela a déplacé le marché des prêts à effet de levier vers le secteur non réglementé, fait fleurir les CLO (Collateralized loan obligation: titres de dettes émises par un véhicule de titrisation) et booster le chiffre d’affaires des fonds de placement hautement spéculatifs. Les frontières du système financier parallèle (celui du shadow banking) sont encore plus difficiles à tracer qu’en 2008.»

Le chapitre 2 du Global Financial Report décrit au mieux qu’il le peut «l’écosystème financier des marchés à haut risque de crédit aux entreprises où le rôle des institutions financières non bancaires s’est accru et le système est devenu plus complexe et opaque.» Pour bien en goûter la saveur je laisse en anglais le premier sous-titre, Rapid Growth of Risky Credit Has Raised Red Flags. Les vulnérabilités potentielles comprennent «la qualité de crédit plus faible des emprunteurs, des normes de souscription plus souples, des risques de liquidité chez des fonds d’investissement et une interconnexion accrue. Si les banques sont devenues plus sûres, on ne connaît pas les liens que les investisseurs institutionnels gardent avec le secteur bancaire et pourraient lui infliger des pertes en cas de perturbations du marché». Les banques centrales disposent de «peu d’instruments pour faire face aux risques de crédit et de liquidité sur les marchés globaux de capitaux», tandis que «l’appétit pour le risque s’est même étendu aux marchés émergents. Les sorties agrégées de portefeuille se sont stabilisées et certains pays ont de nouveau connu des entrées modestes».

La conclusion appartient aux Perspectives de l’économie mondiale (PEM) publiées début juillet. On y lit que «selon les nouvelles projections, le PIB mondial devrait se contracter de 4,9% en 2020, c’est-à-dire de 1,9 point de pourcentage de plus que ce qui était prévu dans les PEM d’avril 2020. La pandémie de Covid-19 a eu un impact négatif plus important que prévu sur l’activité au cours du premier semestre 2020, et la reprise devrait être plus lente que ce à quoi on s’attendait. En 2021, la croissance mondiale devrait atteindre 5,4%. Globalement, le PIB de 2021 devrait donc se retrouver quelque 6,5 points de pourcentage au-dessous du niveau envisagé par les projections établies en janvier 2020, avant la pandémie de Covid-19. L’impact négatif sur les ménages à bas revenus est particulièrement sévère, et pourrait compromettre les progrès considérables qui ont été accomplis en matière de réduction de l’extrême pauvreté dans le monde depuis les années 90.» Et d’enfoncer le clou: «L’ampleur de la récente embellie sur les marchés financiers semble décorrélée de l’évolution des perspectives économiques, comme indiqué dans la mise à jour du Rapport sur la stabilité financière dans le monde (GFSR)». [22]

Notes

[1] https://www.federalreserve.gov/monetarypolicy/2020-06-mpr-part2.htm

[4] Marx, Le Capital, livre III, Editions Sociales t.8, page 139.

[5] Ibid., page 168.

[6] Pour une présentation plus longue, je renvoie à mon article du 26 avril 2019 https://alencontre.org/economie/la-theorie-du-capital-de-placement-financier-et-les-points-du-systeme-financier-mondial-ou-se-prepare-la-crise-a-venir.html

[7] https://www.visualcapitalist.com/all-of-the-worlds-money-and-markets-in-one-visualization-2020/

[9] Peter Hördahl, Jhuvesh Sobrun and Philip Turner, Low long–term interest rates as a global phenomenon, BIS Working paper n° 574 August 2016

[10] Cet usage de l’offre et de la demande est légitime au plan théorique. Dans le chapitre XXII du livre III qui porte sur la détermination du niveau du taux d’intérêt, Marx écrit que «le capital productif d’intérêt, bien qu’il soit une catégorie économique absolument différente de la marchandise, devient, comme nous l’avons vu, une marchandise sui generis; par conséquent l’intérêt en devient le prix qui est fixé, dans chaque cas, par l’offre et la demande, tout comme le prix de marché d’une marchandise ordinaire. (…..) Le taux général de profit tire sa détermination de causes tout autres et bien plus complexes que celles qui fixent le taux de marché de l’intérêt qui, lui, est directement et immédiatement établi par le rapport entre l’offre et la demande». Le Capital, livre III, Editions Sociales tome 7, page 33.

[11] https://en.wikipedia.org/wiki/High-frequency_trading#May_6,_2010_Flash_Crash

[12] https://sevenpillarsinstitute.org/high-frequency-trading-1-empirical-assessment/ 13 mars 2020

[13] https://www.economist.com/leaders/2019/10/03/the-rise-of-the-financial-machines

[14] Voir https://investorjunkie.com/41363/robo-advisors-vs-financial-advisors/ et la liste des mieux notés https://www.investopedia.com/best-robo-advisors-4693125

[15] https://www.economist.com/leaders/2019/10/03/the-rise-of-the-financial-machines

[16] https://blogs.imf.org/2020/06/25/financial-conditions-have-eased-but-insolvencies-loom-large/

[17] Executive summary https://www.imf.org/en/Publications/GFSR/Issues/2020/04/14/global-financial-stability-report-april-2020

[18] https://en.wikipedia.org/wiki/Too_big_to_fail#Moral_hazard

[19] https://blogs.imf.org/2020/06/25/financial-conditions-have-eased-but-insolvencies-loom-large/

[20] https://www.imf.org/en/Publications/GFSR/Issues/2020/04/14/global-financial-stability-report-april-2020, chapitre 5.

[21] Le Network for Greening the Financial System est un groupe de banques centrales et d’autorités de supervision. En consultant l’Internet on s’aperçoit que la Bundesbank et la Banque de France le présentent de façon bien différente. Pour la première le groupe s’est dit préoccupé par le fait que les risques financiers liés au changement climatique ne soient pas pleinement reflétés dans les évaluations d’actifs et a appelé à intégrer ces risques dans la surveillance de la stabilité financière (https://www.bundesbank.de/ Bundesbank/green-finance/network-for-greening-the- système financier-808978). Pour la seconde l’objectif du groupe est d’aider à renforcer la réponse mondiale nécessaire pour atteindre les objectifs de l’accord de Paris et de renforcer le rôle du système financier pour gérer les risques et mobiliser des capitaux pour des investissements verts et à faible émission de carbone dans le contexte plus large du développement écologiquement durable. » (https://www.banque-france.fr/en/financial-stability/international-role/network-greening-financial-system).

Soyez le premier à commenter