Pour apprécier le pouvoir social et politique de la finance il fallait faire ce détour rapide par la théorie. Maintenant il faut revenir à la figure 3 et parler des facteurs qui ont conduit sur plus de cinquante ans à la croissance de la masse de capital cherchant à se valoriser sur des marchés financiers et qui aident à en expliquer l’enracinement [voir première partie publiée en date du 14 novembre 2017 sur ce site].

Les étapes de l’accumulation du capital porteur d’intérêt

Dans trois chapitres portant le titre «capital-argent et capital réel» de la Cinquième section du livre III, Marx nous invite à étudier le mouvement spécifique de l’accumulation du capital-argent/capital de prêt par opposition à ce qu’il nomme «l’accumulation véritable de capital»[18]. Au moment où il l’étudie le mouvement est lié au cycle économique: une partie du capital accumulé par les capitalistes industriels dans la phase d’expansion veut pendant la période de crise et de récession se valoriser comme capital de prêt. Il ajoute un peu laconiquement que «l’accumulation de capital argent peut être «le résultat de phénomènes qui accompagnent l’accumulation réelle mais en diffèrent totalement».[19] Ce qui était au XIXe siècle un fait conjoncturel est devenu dans le cas du capitalisme actuel un trait structurel, né d’abord des rapports impérialistes «Nord-Sud» et des nouveaux mécanismes institutionnels de transformation de salaire en capital au moyen des systèmes de retraite par capitalisation.

Après la longue interruption de la grande dépression des années 1930 et de la seconde guerre mondiale, l’accumulation de capital de prêt a recommencé à Londres entre 1965 et 1973 sur le marché dit des «eurodollars», les FMN (Firmes multinationales américaines) américaines venant placer leurs profits industriels non réinvestis auprès de banques, américaines et européennes que britannique, jouissant d’un statut «off-shore».

La phase suivante a vu l’afflux à Londres de la rente pétrolière, premier cas contemporain renouant avec le XIXe siècle, de revenus rentiers fondés sur la propriété de ressources naturelles[20] venant fortifier les positions de la finance. Puis à partir de 1976, le recyclage par ces banques réunies en consortium des «pétrodollars» placées à la City par les monarchies du Golfe sous la forme de prêts à des pays subordonnés économiquement et politiquement à l’impérialisme en Amérique latine et en Afrique. Les gouvernements ont été incités à emprunter à un taux d’intérêt variable à un moment où il était très bas et apparemment très favorable aux débiteurs et se sont trouvés quelques années plus tard pris dans un piège. La hausse simultanée en 1981 des taux d’intérêt américains et du taux de change du dollar exigée par le changement du mode de financement du déficit du budget fédéral par l’émission de bons du Trésor (les T-bonds) sur le marché obligataire a précipité la «crise de la dette du tiers-monde» dont le premier acte a été la crise mexicaine de 1982. Le changement du mode de financement budgétaire américain a eu d’importantes conséquences pour les pays avancés impérialistes. Pour les pays néocoloniaux et coloniaux ses effets ont été ravageurs. Les dettes, à commencer par celle du Mexique, n’ont jamais pu être complètement remboursées, mais reproduites d’année en année moyennant le service de la dette.[21] Elles sont aussi devenues un formidable levier pour imposer aux pays du Tiers monde les politiques de démantèlement du secteur public («l’ajustement structurel») ainsi que la libéralisation des mouvements de capitaux. Dans le rapport annuel 2017 de la BRI on trouve une figure intéressante qui présente un indicateur du degré d’ouverture financière et la composition du passif du compte financier de la balance des paiements par grands groupes de pays. On voit que dans les pays dits « émergents » qui ont longtemps eu, à l’exception de la Chine, un statut clairement semi-colonial, en raison de la dette et des «réformes structurelles» codifiées dans le «consensus de Washington», l’ouverture financière s’est faite sous l’effet du service de la dette plus tôt et de façon plus importante que dans les pays avancés. Plus loin nous reviendrons sur cette figure pour expliquer l’évolution des paiements liés aux investissements directs à l’étranger (la masse en jaune).

Figure 5 : Niveau et composition du passif du compte financier extérieur (liabilities)

pour trois groupes de pays 1972-2015

Source : BIS Annual Report 2017, chapitre7 sur la globalisation.

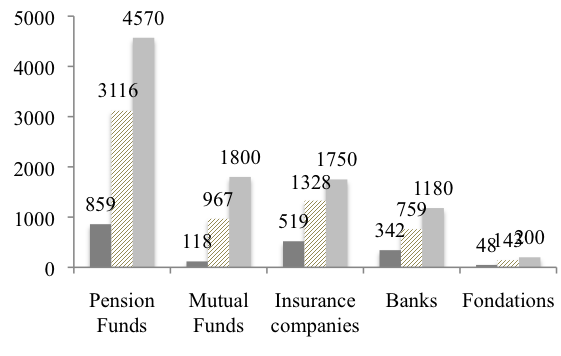

La phase paroxystique de la crise de la dette mexicaine a aussi vu le début de l’essor de la dette fédérale américaine. Il est attribué à juste titre aux programmes militaires de Reagan (le «keynésianisme militaire»), mais il a également correspondu au moment où il devenait impératif pour les systèmes de retraite par capitalisation étatsuniens, les fonds de pension et les mutual funds, de se voir ouvrir des possibilités de placement à grande échelle. Ils entraient dans leur phase de maturité et commençaient à devoir faire face au début du départ en retraite des bénéficiaires des plans. Il fallait que la «capitalisation» nécessaire au service des retraites se matérialise sur une grande échelle. La figure 6 montre la croissance de la masse d’actifs détenus par les investisseurs financiers institutionnels dans la foulée des réformes Volcker.

Figure 6 : Actifs financiers détenus par différents types d’investisseurs financiers aux Etats-Unis en 1980, 1990 et 1994

Source : A. Mérieux et C. Marchand, Revue d’économie financière, 1996

C’est ici qu’il faut bien expliquer la signification de la centralisation de l’épargne des salarié·e·s entre les mains des banques, des sociétés d’assurance et des fonds. Personne ne l’a fait plus clairement que Marx. Il vaut mieux le citer que le paraphraser. C’est ce qui est fait ici en soulignant simplement les rapports qui sont ignorés ou même soigneusement occultés dans la plupart des débats.

«La caisse d’épargne est la chaîne d’or par laquelle le gouvernement tient une grande partie des ouvriers. Ceux-ci ne trouvent pas seulement de cette manière intérêt au maintien des conditions existantes. Il ne se produit pas seulement une scission entre la partie de la classe ouvrière qui participe aux caisses d’épargne et la partie qui n’y prend point part. Les ouvriers mettent ainsi dans les mains de leurs ennemis mêmes des armes pour la conservation de l’organisation existante de la société qui les opprime. L’argent reflue à la Banque nationale, celle-ci le prête de nouveau aux capitalistes et tous deux se partagent le profit et ainsi, à l’aide de l’argent que le peuple leur prête à vil intérêt – et qui ne devient un levier industriel puissant que grâce à cette centralisation même –, ils augmentent leur capital, leur domination directe sur le peuple ».[22]

«La caisse d’épargne est la chaîne d’or par laquelle le gouvernement tient une grande partie des ouvriers. Ceux-ci ne trouvent pas seulement de cette manière intérêt au maintien des conditions existantes. Il ne se produit pas seulement une scission entre la partie de la classe ouvrière qui participe aux caisses d’épargne et la partie qui n’y prend point part. Les ouvriers mettent ainsi dans les mains de leurs ennemis mêmes des armes pour la conservation de l’organisation existante de la société qui les opprime. L’argent reflue à la Banque nationale, celle-ci le prête de nouveau aux capitalistes et tous deux se partagent le profit et ainsi, à l’aide de l’argent que le peuple leur prête à vil intérêt – et qui ne devient un levier industriel puissant que grâce à cette centralisation même –, ils augmentent leur capital, leur domination directe sur le peuple ».[22]

La titrisation des bons du Trésor, ainsi que par la levée des contrôles sur les mouvements d’entrée et sortie de capitaux a provoqué l’afflux vers New York de capitaux en quête de placements venant du Japon et d’Amérique latine. Le marché secondaire de la dette fédérale est devenu aussi important que celui des titres et a donné une nouvelle impulsion à la place de Wall Street, encore accentuée par l’abrogation de règles sur le rapatriement des bénéfices des multinationales étatsuniennes.

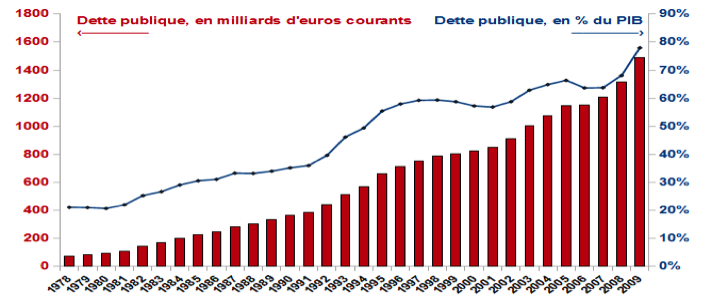

La libéralisation des mouvements de capitaux et des marchés financiers ne pouvait pas se limiter aux Etats-Unis et aux pays du Tiers monde contraints de s’y plier du fait de leur endettement. La titrisation des bons du Trésor a vite fait des adeptes. Plutôt que d’imposer le capital et les ménages à revenus élevés on leur emprunte, créant un processus de transfert au bénéfice des banques et des fonds de placement par le service des intérêts de la dette publique. Le processus a été mené en France par Laurent Fabius et Pierre Bérégovoy. La substitution de l’impôt par l’emprunt pour les revenus élevés a aussi eu pour objet de renforcer la place financière de Paris en la dotant de marchés primaires et secondaires de la dette publique très actifs qui ont attiré les fonds de placement anglo-saxons. Le service des intérêts de la dette deviendra à la fin des années 1990 le second poste budgétaire de l’Etat. Entre 1991 et 1996 sous l’effet d’un taux de croissance faible, inférieur à celui des taux d’intérêt, le mécanisme de croissance cumulatif nommé la «boule de neige de la dette» a été lancé.[23]

La libéralisation des mouvements de capitaux et des marchés financiers ne pouvait pas se limiter aux Etats-Unis et aux pays du Tiers monde contraints de s’y plier du fait de leur endettement. La titrisation des bons du Trésor a vite fait des adeptes. Plutôt que d’imposer le capital et les ménages à revenus élevés on leur emprunte, créant un processus de transfert au bénéfice des banques et des fonds de placement par le service des intérêts de la dette publique. Le processus a été mené en France par Laurent Fabius et Pierre Bérégovoy. La substitution de l’impôt par l’emprunt pour les revenus élevés a aussi eu pour objet de renforcer la place financière de Paris en la dotant de marchés primaires et secondaires de la dette publique très actifs qui ont attiré les fonds de placement anglo-saxons. Le service des intérêts de la dette deviendra à la fin des années 1990 le second poste budgétaire de l’Etat. Entre 1991 et 1996 sous l’effet d’un taux de croissance faible, inférieur à celui des taux d’intérêt, le mécanisme de croissance cumulatif nommé la «boule de neige de la dette» a été lancé.[23]

Figure 7 : Évolution de la dette publique française (1978-2009)

Source : https://fr.wikipedia.org/wiki/Dette_publique_de_la_France

On voit ensuite pour la France les conséquences sur le montant de la dette des mesures de sauvetage des banques et des groupes de l’automobile au moment de la crise économique et financière de 2008. La croissance de la dette est relancée à partir de 2009 de sorte qu’entre 2012 et 2015, avant que les taux d’intérêt ne commencent à baisser, le service de la dette est carrément devenu le premier poste budgétaire de la France.[24]

Satisfaire les détenteurs de droits de tirage alors que la croissance faiblit

Répétons une fois encore que les actions et les bons du Trésor sont des titres donnant droit à la perception de dividendes et d’intérêts. Il s’agit de droits potentiels, virtuels, dont le caractère effectif dépend de l’accomplissement sur une échelle suffisante élevée – une échelle qui corresponde à celle des droits accumulés – du cycle complet (A-M-P-M’-A’) de valorisation des capitaux engagés dans la production. Il faut qu’un montant suffisant de surtravail ait été d’abord produit et ensuite réalisé moyennant la vente des marchandises produites pour que les prétentions des possesseurs de titres soient satisfaites. Ceci dépend à chaque étape du fonctionnement systémique du capitalisme, de son mouvement comme un tout. J’ai fait une tentative initiale pour en définir le moment actuel dans l’article de février : achèvement du marché mondial, domination de technologies qui éliminent le travail et augmentent la composition organique du capital, coût de l’énergie et des matières premières auquel « l’extractivisme » bien étudiée en Amérique latine a répondu par une exploitation toujours plus éhontée, enfin l’impact du changement climatique.

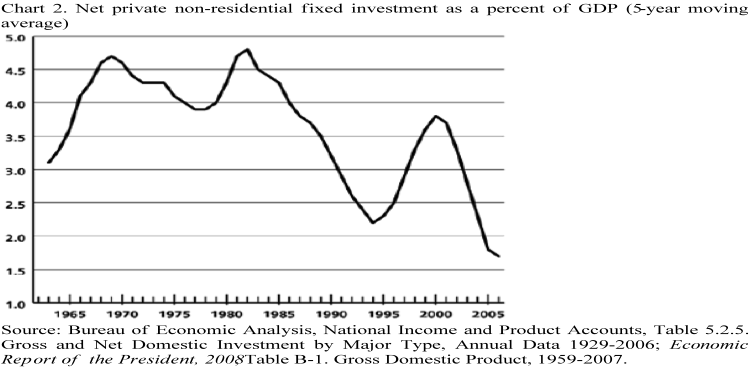

Avant même qu’on en arrive là, l’accumulation de droits de tirage s’est accélérée (voir la figure 3) alors que l’économie capitaliste perdait déjà son dynamisme dans les pays industrialisés. La baisse du taux de croissance de l’investissement, ici pour les Etats-Unis (figure 8) en est un indicateur.

Figure 8 : Etats-Unis : investissement privé non-immobilier en pourcentage du PIB

(moyenne glissante sur 5 ans)

John Bellamy Foster and Fred Magdoff, The Great Financial Crisis: Causes and Consequences, Monthly Review Press, New York, 2009

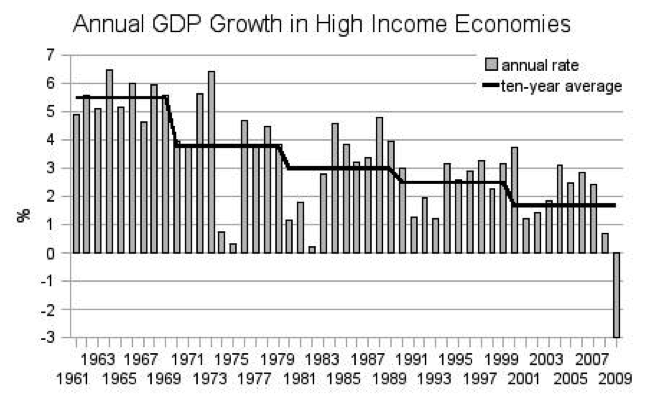

Celui de la croissance du PIB des pays industrialisés (figure 9) en est un autre. [25] L’intérêt de cette figure est de comporter un découpage en sous-périodes de 10 ans, qui montre bien le ralentissement de sous-période en sous-période de ce qui a néanmoins été la plus longue phase interrompue d’expansion de l’histoire du capitalisme.[26] On y lit deux moments de forte baisse en 1974-1975 et en 1982-1982 lors des deux temps de la récession qui a mis fin au «régime d’accumulation fordiste», ainsi qu’un fléchissement moins important au début des années 1990 (double crise boursière et immobilière au Japon, baisse de l’immobilier avec répercussions sur les banques aux Etats Unis) et puis en 2000-2001 lors de la crise boursière du Nasdaq, mais il faut attendre 2008-2009 pour qu’on passe sous la ligne zéro. Dans son article du mois d’août, Michel Husson a détaillé ces indicateurs pour la France.[27]

Figure 9 : Croissance du PIB dans les économies avancées, taux annuel et moyenne sur 10 ans

Source : Cédric Durand et Philippe Léger, Review of Radical Political Economy, 2014

Un volume de la plus-value en hausse, mais insuffisant face aux prétentions

de la finance

Dans sa recension de Finance Capital Today Husson questionne l’idée que j’ai avancée, selon laquelle «la plus-value globale baisse et qu’il y a une situation de pénurie croissante de plus-value ou survaleur est contestable».[28] Il offre, sans vraiment expliquer son mode de calcul, «une estimation statistique, certes peu ‘sophistiquée’ du volume de plus-value (qui) montre qu’on ne peut pas parler de baisse tendancielle. L’impact de la crise est déjà effacé aux Etats-Unis où le volume de plus-value ainsi mesuré repart à la hausse, alors qu’il plafonne en Europe.»

Figure 10 : Estimation de la croissance du volume de plus-value faite par Michel Husson

Source : Michel Husson http://alencontre.org/economie/le-capital-financier-et-ses-limites-autour-du-livre-de-francois-chesnais.html

L’impact de la crise est-il vraiment effacé aux Etats-Unis? On peut sérieusement en douter. Quoi qu’il en soit deux pages plus loin il écrit un peu différemment que « la thèse centrale de Finance Capital Today permet de comprendre pourquoi la crise dure. La financiarisation de l’économie équivaut à une inflation de droits de tirage potentiels sur la plus-value actuelle et à venir, mais qui excédent la capacité du système à produire autant de plus-value. La crise peut alors s’interpréter comme un rappel à l’ordre de la loi de la valeur: le capitalisme ne pouvant tout simplement pas distribuer plus de plus-value qu’il n’en produit, une partie de ce capital fictif devait être dévalorisé. Mais, pour reprendre la formule de Chesnais, on n’a pas laissé la crise ‘suivre son cours’ (run its course) ».

Les remarques de Michel Husson me permettent de mieux expliquer ma position. S’il y a eu une hausse du volume de la plus-value, ce qui ne veut pas dire une hausse de son taux par rapport au capital engagé, le trait saillant de moment actuel du capitalisme est l’insuffisance chronique de ce volume relativement à la masse de droits de tirage. [29] La montée de la financiarisation a eu lieu dans le contexte du mouvement de fléchissement du flux de plus-value dont les figures 7 et 8 sont des indicateurs parmi d’autres.

La concentration bancaire mondiale et ses assises spécifiques

Pour les groupes industriels et les très grandes banques en mesure d’y recourir une des réactions, pour ainsi dire spontanée, au ralentissement du rythme de la production de plus-value, a été de procéder à des fusions-acquisitions (M&A pour mergers and acquisitions en anglais), c’est-à-dire l’acquisition d’entreprises ou de banques plus petites ou plus faibles et la fusion avec des rivaux plus ou moins de même niveau. Marx nomme ce processus «centralisation du capital» par opposition à «la concentration qui se confond avec l’accumulation» où l’entreprise grandit sous l’effet du réinvestissement des profits.[30]

La «concentration de capitaux déjà formés, la fusion d’un nombre supérieur de capitaux en un nombre moindre» se fait aussi bien par le «procédé violent de l’annexion, certains capitaux devenant des centres de gravitation si puissants à l’égard d’autres capitaux, qu’ils en détruisent la cohésion individuelle et s’enrichissent de leurs éléments désagrégés» que du moyen «plus doucereux» de fusions négociées entre actionnaires.[31] Les «plans de restructuration» avec licenciements et déqualification des travailleurs en sont la principale composante. Sous l’effet de la libéralisation des flux financiers, des échanges et des investissements directs, la centralisation/concentration du capital a procédé simultanément au plan national et au niveau international. Elle a abouti à la formation d’oligopoles mondiaux dans l’industrie et les services mais aussi dans les activités bancaires.

Ce qui caractérise le secteur bancaire est le degré de concentration pas seulement des banques mais des marchés les plus importants sur lesquels elles opèrent. Là où d’autres oligopoles mondiaux, par exemple celui de l’automobile, se déploient sur les marchés de tous les pays, l’oligopole bancaire opère sur une poignée de places financières, voire une seule. Il faut d’abord s’entendre sur le mot «banque». Ce sont des groupes financiers à activités multiples, très exactement des «conglomérats financiers à dominante bancaire», la BRI définissant les conglomérats financiers comme des «ensembles de sociétés sous un contrôle commun dont les activités consistent dans la prestation de services significatifs dans au moins deux secteurs financiers distincts (la banque, la gestion d’actifs et l’assurance)»[32]. Les gouvernements ont aidé le mouvement de concentration, soit par des politiques délibérées comme en France[33], soit par commodité en octroyant l’accession au marché primaire des bons du Trésor à une poignée de banques seulement. Depuis 2012 on reconnait l’existence de 28 banques dites «systémiques», dont la dimension et la densité des relations avec d’autres banques sont telles que leur défaillance peut déclencher, comme dans le cas de Lehmann, une crise financière mondiale. Leur nombre a ensuite été porté à 30.

Ce chiffre ne reflète pas la situation complétement. En raison de la très grande concentration de marchés clefs, il y a en quelque sorte un «oligopole dans l’oligopole» fait d’une quinzaine voire d’une douzaine de banques qui y opèrent. Le cas le plus extrême de concentration est celui du Libor de Londres où se fixe le niveau du taux d’intérêt interbancaire sur lequel se cale celui des autres places financières dans le monde. Depuis 2012, les autorités judiciaires américaines et britanniques ainsi que la Commission européenne ont enquêté pour manipulation du marché et infligé des amendes à onze banques: Bank of America, BNP-Paribas, Barclays, Citigroup, Crédit suisse, Deutsche Bank, Goldman Sachs, HSBC, JP Morgan Chase, Royal Bank of Scotland et UBS.[34] Dans le cas des marchés des changes, la BRI rapporte qu’en 2016 77% des opérations de change étaient concentrées dans cinq places financières, Londres, New York, Tokyo, Hong Kong et Singapour.[35] A Londres, Deutsche Bank, Barclays et UBS assurent la majeure partie des transactions. Enfin il y a les positions dominantes occupées sur les marchés de produits dérivés par le même groupe de banques dont nous parlerons plus loin.

Une fois ce constat fait et l’explication de cette très forte concentration donnée, restent les conclusions qu’on en tire. François Morin notamment attribue à l’oligopole bancaire un pouvoir extrêmement grand. Dans une conférence donnée lors de la parution de L’hydre mondiale il a soutenu que «la position dominante des banques leur confère la capacité de fixer le prix de l’argent».[36] Ceci est démenti par la baisse continue des taux d’intérêt dont il sera question plus loin. Puis il y a les rapports finance-industrie. Dans son livre le plus récent, il écrit que «dans un monde où la finance a globalisé ses activités, la firme industrielle fait figure de dominée, tandis que les acteurs financiers sont en position de dominants»,[37] apportant comme seul argument la transformation des produits dérivés d’instruments de couverture de risque nécessaires aux opérations des entreprises en instruments spéculatifs porteurs de forts risques financiers systémiques. C’est-là simplifier fortement les mécanismes de financiarisation des groupes et minoriser singulièrement la puissance des sociétés transnationales (STN).

La financiarisation des groupes industriels

Dans l’industrie manufacturière, l’énergie, les mines et le secteur des services, la libéralisation et la déréglementation ont permis la formation d’oligopole mondiaux, dont certains sont marqués par un degré de concentration encore plus élevé que celui du secteur bancaire. C’est le cas bien sûr pour les géants de l’Internet. De même, d’autres oligopoles que les banques méritent d’être nommées des hydres, notamment ceux de l’agrochimie et de l’agrobusiness.[38] La financiarisation des groupes industriels largo sensu est d’abord tout bonnement leur identité «d’acteurs financiers», l’importance de leurs portefeuilles d’actifs et l’ampleur de leurs opérations sur les marchés financiers. Le travail de référence français est celui ancien de Claude Serfati,[39] ce type de sujet de recherche ayant été éliminé des universités françaises. Dans une étude plus récente une chercheuse a calculé pour les entreprises américaines le ratio de revenus financiers – intérêts, dividendes et profits spéculatifs (capital-market-investment gains) – à leurs flux de trésorerie (cash flows)[40] et en a constaté la hausse de 20% en 1980 à 60% en 2001.[41]

La dimension de la financiarisation des groupes industriels qui a reçu le plus d’attention académique, a été l’introduction voici vingt ans du paradigme managérial dit de la «corporate governance» (gouvernement d’entreprise) tourné vers la maximisation de la valeur actionnariale (shareholder value). Il consacre la prééminence des actionnaires et fait du niveau des dividendes et du cours des actions en bourse le principal objectif des entreprises. Il a vu la mise en place de critères d’évaluation des performances adaptés à cette fin, accompagnés d’instruments de fidélisation des dirigeants, notamment leur rémunération en stock-options. Il s’agit d’une «domination» non des banques mais de tous les investisseurs; les hedge funds étant les plus actifs dans la surveillance des évaluations.

Un mot sur les rachats des titres en bourse. Les dividendes dépendent des profits, donc de l’efficacité de l’exploitation et du marketing. Mais le cours des titres dépend pour une part sur des techniques strictement financières. Lorsqu’un investisseur achète les actions d’une entreprise, c’est pour empocher des dividendes, mais aussi en retirer un gain au moment de la revente. Tant la hausse du montant du dividende par action que celle du niveau de son cours peuvent être obtenus par le rachat par une société cotée de ses propres actions, suivi de leur annulation. Cette technique de réduction du nombre des actions pour en augmenter le gain potentiel pour ceux qui les détiennent porte le nom de relution.[42] La baisse des taux d’intérêts a permis aux groupes cotés d’emprunter à très bas prix et donc d’accentuer leur recours à cette pratique.

Les chaînes de valeur globales

Cependant le niveau des dividendes ne peut pas reposer simplement sur des artifices. Il exige la production et l’appropriation de plus-value. A la faveur de la libéralisation et de la déréglementation, les groupes issus de la centralisation/concentration du capital se sont servis des technologies de l’information et de la communication (TIC) pour créer des formes organisationnelles à leur seule portée. Ce sont les chaînes de valeur mondiales (CVM). Construites par très grands groupes oligopolistiques elles leur permettent d’approprier et centraliser des quantités de plus-value créées dans des entreprises plus petites placées en position de sous-traitance à différents points du globe. [43] Le terme désigne l’organisation par groupes transnationaux (les sociétés transnationales ou STN) d’une division internationale du travail entre des filiales et des sous-traitants aux étapes P-M’ du circuit du capital, allant de la création d’un modèle (design) à sa production et à sa distribution. La conception se fait dans les pays centraux, la production située, moyennant sa sous-traitance dans les pays où l’armée industrielle de réserve est à la fois abondante et sans défense et la commercialisation se fait dans ceux où il y a une demande finale. Des logiciels de gestion de l’information et des ordinateurs de plus en plus puissants ont réduit le coût et accélérer la vitesse de la coordination d’activités entre sites de production. La conteneurisation, la standardisation et l’automatisation du transport des marchandises ont en fait de même pour la circulation des marchandises. Samir Amin parle de façon imagée d’une situation où les monopoles-oligopoles «ne sont plus des îles, fussent-elles importantes, dans un océan de firmes qui ne le sont pas, mais un système intégré (dans lequel) les petites et moyennes entreprises et même de grandes entreprises (…) sont enfermées dans des réseaux de moyens de contrôle mis en place en amont et en aval des centres oligopolistiques».[44]

La CNUCED estimait en 2013 qu’environ 80% du commerce mondial se fait dans le cadre d’échanges se déroulent dans des CVM organisées par les sociétés transnationales.[45] Dans son commentaire de la case «économies émergents» de la figure 5 montrée plus haut, la BRI voit dans l’essor des CVM une des explications principales de l’importance des IDE dans le passif du compte capital des économies «émergentes».[46] Leur montant a un peu reculé depuis[47], offrant un élément d’explication de l’évolution en fin de période des courbes de la figure 2.

Le degré d’asymétrie des rapports entre les oligopoles et les sous-traitants et l’importance de l’appropriation de plus-value produite par les derniers permettent de parler des CVM comme une forme de gestion propre à la financiarisation. Les chaînes de valeur les plus massives sont celles construites pour une large gamme de produits de consommation par les très grands groupes de distribution en position de contrôle à l’accès au marché final (ce qu’on nomme le monopsone). Elles peuvent être mondiales comme pour Wal-Mart ou continentales comme pour Carrefour. Dans un secteur industriel comme l’habillement les grandes marques (Zara, Mango, HM) fonctionnent typiquement en mode CVM. Les chefs de file se concentrent exclusivement sur le design, le marketing et le réseau de distribution. En bout de chaînes on trouve des capitalistes locaux adeptes de l’exploitation forcenée. Le Bangladesh, où de très graves accidents du travail ont eu lieu (catastrophe du Rana Plaza en 2013) en est l’exemple par excellence. Les travailleurs sont dans le cas des pays asiatiques très majoritairement des femmes. Partout leurs salaires sont très inférieurs au niveau moyen national.

Figure 11 : Distribution de la valeur d’un iPad Apple en 2010

Dans l’électronique l’entreprise à la fois phare et la mieux étudiée est Apple au point de permettre à des chercheurs de dessiner la figure 11. Il n’est pas surprenant que le niveau des cours de l’action Apple soit toujours dans le groupe de tête du Dow Jones. Dans l’électronique les sous-traitants peuvent être eux-mêmes de très grosses entreprises. C’est le cas du groupe Taïwanais Foxconn qui est la plus grosse entreprise d’assemblage électronique du monde et fournisseur de toutes les plus grandes marques du secteur : Apple mais aussi Sony, HP, Dell, Nintendo, Nokia, Motorola, Microsoft). Dans son usine de Longhua à Shenzhen ce sont entre 250’000 et 300’000 travailleurs et travailleuses qui connaissent des conditions de travail et de vie militarisées.[48]

Si le développement des chaînes de valeur globales ne se poursuit pas au-delà du niveau actuel ainsi que les derniers chiffres suggèrent, la satisfaction des exigences des actionnaires supposera de trouver les moyens d’augmenter le taux d’exploitation domestique au-delà de ce que cela a été déjà fait. (Fin de la deuxième partie de la contribution de François Chesnais; la troisième et la dernière sera publiée demain, 16 novembre 2017)

_____

[18] Ibid, page 139.

[19] Ibid., page 168.

[20] Marx, Le Capital, livre III, t.8, page 156 et suivantes (Rente sur les mines et les terrains à bâtir).

[21] CADTM, http://cadtm.org/Les-Chiffres-de-la-dette-2015

[22] Marx, Travail salarié et capital, Editions Sociales, Paris, 1952, page 54. En ligne à www.marxists.org/francais/marx/works/1847/12/km18471230-8.htm

[23] Voir François Chesnais, Les dettes illégitimes. Quand les banques font main basse sur les politiques publiques. Editions Raisons d’agir, Paris, 2011. L’image de la boule de neige provient d’un rapport du Sénat de 1998.

[24] http://www.lepoint.fr/economie/budget-2015-la-charge-de-la-dette-n-est-plus-le-premier-poste-de-depenses-01-10-2014-1868315_28.php

[25] Tout récemment le FMI et la Banque mondiale ont publié des figures sur une période allant jusqu’en 2015. http://www.imf.org/external/datamapper/NGDP_RPCH@WEO/OEMDC/ADVEC/WEOWORLD et https://data.worldbank.org/indicator/NY.GDP.MKTP.KD.ZG

[26] Dans sa recension de Finance Capital Today, Michel Husson défend une périodisation différente. http://alencontre.org/economie/le-capital-financier-et-ses-limites-autour-du-livre-de-francois-chesnais.html

[27] http://alencontre.org/europe/france/dix-ans-de-crise-et-puis-macron.html

[29] Ceci est plus précis que ce que j’ai écrit dans Finance Capital Today en appui aux positions de Shanon Williams et Andrew Kliman. C’est relativement aux prétensions des porteurs de droits de tirage que le montant de plus-value décroît en dépit de l’augmentation du taux d’exploitation.

[30] Cette distinction s’est ensuite perdue, même par Lénine dans L’Impérialisme,stade suprême. J’en parle dans l’article de 2015. http://alencontre.org/economie/economie-mondiale-une-situation-systemique-qui-est-specifique-a-la-financiarisation-comme-phase-historique.html

[31] Marx, Le Capital, vol. I, Editions Sociales, t.3, p. 68.

[32] Joint Forum on Financial Conglomerates, Bank for International Settlements, Basle, 2001, p. 5. La Directive sur les conglomérats financiers de l’Union européenne définit de son côté les conglomérats financiers comme de « grands groupes financiers actifs dans différents secteurs financiers, souvent de manière transfrontalière ».

[33] François Chesnais, Les dettes illégitimes, pages 57-59.

[34] François Morin, L’hydre mondiale : l’oligopole bancaire, Lux/Humanitées, Québec 2015.

[35] http://www.bis.org/publ/rpfx16fx.pdf

[36] http://www.universitepopulairetoulouse.fr/spip.php?article493

[37] François Morin, L’économie politique du XXI° siècle, Lux/Humanitées, Québec 2017, page 117.

[38] Voir les articles sur Monsanto sur le site de A L’Encontre.

[39] Claude Serfati, ‘Le rôle actif des groups à dominantes industriels dans la financiarisation de l’économie’, dans François Chesnais (coord.) La Mondialisation financière: Genèse, coût et enjeux, Editions Syros 1996.

[40] Pour la dénomination française et le mode de calcul voir : https://www.lesechos.fr/finance-marches/vernimmen/definition_cash-flow.html

[41] Greta Krippner,‘The Financialization of the American Economy’, Socio-Economic Review, 3, no. 2: 173–208, 2005.

[42] Voir François Morin, Ibid., page 107.

[43] Elles sont étudiées avec toutes les références nécessaires dans un article de 2015 publié dans A L’encontre. http://alencontre.org/economie/economie-mondiale-une-situation-systemique-qui-est-specifique-a-la-financiarisation-comme-phase-historique.html 1° mars 2015

[44] Samir Amin, L’implosion du capitalisme contemporain. Automne du capitalisme, printemps des peuples ? Editions Delga, Paris, 2012, p. 15

[45] http://unctad.org/fr/PublicationsLibrary/wir2013_en.pdf

[46] BIS, Annual Report 2017, page 103.

[47] Raphael Auer, Claudio Borio, Andrew Filardo, « The Globalisation of Inflation: the Growing Importance of Global Value Chains », CESIFO Working Paper n° 6387, March 2017.

[48] Voir les articles à http://www.monde-diplomatique.fr/2012/06/POUILLE/47866 et à //www.peuples-solidaires.org/foxconn-des-conditions-de-travail-inhumaines-poussent-au-suicide/

Soyez le premier à commenter