Débat

Les faux pas d’Alain Bihr, les dérives de Michel Husson

Louis Gill

Nous reproduisons ci-dessous l’article de Louis Gill qui fait directement allusion à des articles postés sur le site A l’Encontre. Le style de cet article appartient, cela va de soi, à Louis Gill et à une certaine tradition qui n’est point celle des responsables du site A l’Encontre. Ci-dessous l’introduction faite par Carré Rouge à cette contribution de Louis Gill.

«Dans l’article qui suit, Louis Gill a souhaité répondre à deux articles postés sur le site de A l’encontre en juin 2009. L’un a écrit par Alain Bihr, «Pour une approche multidimensionnelle des crises de la production capitaliste» et l’autre par Michel Husson, «Le dogmatisme n’est pas un marxisme». L’article de Husson a fait l’objet de plusieurs réponses. Une est de Chris Harman publiée en octobre 2009 dans le International Socialist Journal sous le titre «Not all Marxism is dogmatism: A reply to Michel Husson» qui a été publié en français par Inprecor (n°556-557) sous le titre Crise et taux de profit. Une autre par Isaac Joshua, «Note sur la trajectoire du taux de profit», sur le site de Contretemps, également en octobre 2009. Le texte de Chris Harman est l’un des derniers qu’il ait publié. Sa mort brutale au Caire le 9 novembre, prive le mouvement révolutionnaire marxiste d’un militant infatigable qui a su allier l’activité politique quotidienne avec le travail théorique de sorte qu’on lui doit de nombreux livres d’économie politique et d’histoire du mouvement ouvrier. Carré rouge déplore cette perte.»

*****

Ce texte est une nouvelle contribution au débat lancé par l’article d’Alain Bihr intitulé «Le triomphe catastrophique du néolibéralisme»[1]. Je rappelle que dans cet article, Alain Bihr soutient que la crise déclenchée en 2007-2008 est une crise de réalisation résultant d’un «excès de plus-value» dont le corollaire est une insuffisance des salaires donnant lieu à une sous-consommation des salariés. Dans un article intitulé «La récession mondiale: moment, interprétations et enjeux de la crise»[2], François Chesnais a caractérisé cette thèse d’une «plus-value en excès» comme un renversement de la compréhension du capitalisme héritée de Marx, selon laquelle le capital se heurte non pas à un excès mais à une insuffisance chronique de plus-value dont la tendance à la baisse du taux de profit est la manifestation.

Dans une réponse à François Chesnais intitulée «À propos d’un excès de plus-value», Alain Bihr soutient qu’il n’y a pas de contradiction à parler de l’existence simultanée d’un défaut de plus-value par rapport à l’ensemble du capital, et d’un excès de plus-value dans l’ensemble de la «valeur ajoutée», les deux phénomènes représentant les deux faces différentes de la crise: crise de valorisation sous la forme de la baisse tendancielle du taux de profit et crise de réalisation résultant de l’insuffisance de la demande finale issue des salaires. Dans le numéro 40 de Carré Rouge où cet article d’Alain Bihr a été publié, ont également paru mon article «À l’origine des crises: surproduction ou sous-consommation» et celui de François Chesnais, «Pas de limites pour le sauvetage des banques… ».

Deux répliques ont suivi, celle d’Alain Bihr, «Pour une approche multidimensionnelle des crises de la production capitaliste»[3], et celle de Michel Husson, «Le dogmatisme n’est pas un marxisme»[4]. Enfin, Michel Husson a publié en décembre 2009 un texte intitulé « La hausse tendancielle du taux de profit»[5] dans lequel il reconnaît ses erreurs statistiques de l’article précédent et procède à des révisions statistiques et théoriques qui prétendent démontrer sa thèse d’une tendance à la hausse du taux de profit, le capitalisme pouvant être en crise, selon lui, «alors même qu’il bénéficie de taux de profit très élevés». Je réagis à ces textes dans la présente contribution.

L’approche «multidimensionnelle» d’Alain Bihr

Ayant affirmé n’avoir rien à redire de ma présentation de la théorie de Marx des crises de surproduction résultant d’une tendance à la baisse du taux de profit, quelle que puisse être simultanément la hausse du taux de plus-value, Alain Bihr soutient que mon erreur, comme celle de François Chesnais, serait «d’ignorer l’autre dimension de la crise, l’excès de la plus-value par rapport au salaire… responsable in fine des difficultés que rencontre la réalisation de la valeur formée». Notre erreur commune se situerait non pas dans ce que nous disons, mais dans ce que nous ne disons pas. Nous développerions tous deux une conception unilatérale des contradictions de la production capitaliste.

Je précise d’abord que ce que je présente dans mon texte n’est pas ma conception personnelle, mais bien ce que je comprends de celle de Marx, qui n’est en rien unilatérale comme en témoignent les extraits suivants que je reprends de mon texte:

Le travail salarié n'existe qu'en fonction de la plus-value qu'il rapporte, le travail nécessaire n'existe que comme condition du surtravail; le capital n'a besoin du travail que dans la mesure où il lui permet de se mettre en valeur, de produire de la plus-value. Il a donc tendance à restreindre le travail nécessaire pour augmenter le surtravail et la plus-value qui en est l'expression en valeur, à restreindre le travail vivant et par conséquent la création de valeur.

Il en résulte une tendance simultanée à restreindre tant la sphère de l'échange que la création de valeur. L'insuffisance de plus-value, cause ultime de la crise localisée dans la production, se manifeste sur le marché de manière inversée, sous la forme d'une surabondance de marchandises (invendables). La tendance du capital à se valoriser sans limites « est identique au fait de poser des limites à la sphère de l'échange... à la réalisation de la valeur posée dans le procès de production»[6]. Au-delà d'un certain point, l'éclatement de la crise réalise une « dévalorisation générale, ou destruction de capital», provoque une diminution de la production, jusqu'à ce que soit « reconstitué le rapport entre travail nécessaire et surtravail qui est, en dernier ressort, à la base de tout»[7].

La surabondance de marchandises donnant lieu à des difficultés de réalisation n’est donc nullement absente de l’analyse. Mais elle n’y figure pas comme l’«autre dimension de la crise», que serait le prétendu « excès de la plus-value par rapport au salaire… responsable in fine des difficultés que rencontre la réalisation de la valeur formée», dont parle Alain Bihr. Elle est l’image inversée, sur le marché, de la cause ultime de la crise (celle qui en est «responsable in fine», pourrait-on dire), qu’est la pénurie de plus-value, localisée dans la production.

En d’autres termes, l’origine de la crise se trouve dans la production insuffisante de plus-value et non au niveau du marché où s’écoulent les marchandises, même si elle se manifeste comme un phénomène de marché. Sa résorption exige, non pas l’élimination de « l’excès de plus-value par rapport au salaire», mais la reconstitution du « rapport entre travail nécessaire et surtravail qui est, en dernier ressort, à la base de tout», comme l’écrit Marx.

Et la reconstitution de ce rapport passe précisément par un accroissement du taux de plus-value, qui n’est rien d’autre que l’accroissement de la plus-value par rapport au capital variable, donc de cet «excès de plus-value par rapport au salaire» que Bihr identifie pour sa part comme une cause de la crise. Si d’ailleurs une chose est frappante dans les balbutiements actuels de sortie de crise, c’est bien le déséquilibre entre la poussée des profits (largement attribuable à la hausse des profits financiers) et la stagnation des salaires, qui contredit brutalement la thèse de Bihr.

Bihr fait fausse route en présentant le «défaut de plus-value relativement à l’ensemble du capital» et «l’excès de plus-value par rapport au seul capital variable» comme « deux manières propres au mode de production capitaliste d’exprimer les progrès de la productivité du travail». Ces progrès, écrit-il, «conduisent nécessairement et périodiquement à une disproportion entre travail mort et travail vivant de même qu’à une disproportion entre travail nécessaire et surtravail».

Si le rapport entre travail nécessaire et surtravail est, en dernier ressort, à la base de tout, comme l’écrit Marx, et qu’il est donc crucial qu’il soit reconstitué pour que la crise se résorbe, on voit mal par contre ce que pourrait signifier une résorption de la prétendue «disproportion entre travail mort et travail vivant». Le progrès de la productivité du travail est le résultat de la substitution permanente de moyens de production, c’est-à-dire de travail mort, au travail vivant, ce qui n’a rien à voir avec l’introduction d’une «disproportion» entre les deux qu’il faudrait corriger pour assurer la reprise. Dans la mesure où le travail vivant est la seule source de plus-value, la réduction progressive de son poids relatif ne peut qu’être à l’origine de difficultés croissantes de valorisation, ce qui nous ramène à la question fondamentale, celle de la valorisation, dont la question de la réalisation n’est que la forme inversée.

Bihr voit les choses d’un autre œil. «Défaut et excès de plus-value, écrit-il, conduisent en définitive à la même conséquence, la crise de la production capitaliste… qui est toujours une crise de surproduction dont les deux phénomènes en question ne font que représenter deux faces différentes. D’une part… la suraccumulation de capital relativement à la plus-value destinée à se valoriser…, provoquant une baisse tendancielle de taux de profit, en somme une crise de valorisation. D’autre part… l’excès de marchandises sur les marchés… par défaut de débouchés, du fait de l’insuffisance de la demande finale issue du salaire, conséquence de l’excès de la part de la plus-value dans la 'valeur ajoutée'. Soit en définitive une non moins classique crise de réalisation». Selon les phases du cycle, ajoute-t-il, c’est l’un ou l’autre de ces aspects qui domine, et la crise déclenchée en 2007-2008 est caractérisée par une prédominance des difficultés de réalisation.

Si tel est le cas et que la source du blocage se situe dans la sous-consommation ou l’insuffisance de la demande finale, une modification de la répartition des revenus, à laquelle s’ajouterait un vaste programme de dépenses publiques destinées à augmenter cette demande finale, devrait permettre de résoudre la supposée crise de réalisation. Mais, du point de vue du rétablissement de la rentabilité du capital, qui est le moteur de la production capitaliste, cette voie est un cul-de-sac comme je me suis employé à le démontrer dans la troisième section de mon texte intitulé À l’origine des crises: surproduction ou consommation ?, auquel je renvoie les lecteurs.

Dans un ultime effort pour appuyer sa prétention selon laquelle Marx aurait développé une conception sous-consommationniste des crises, Bihr cite l’extrait classique suivant du Capital de Marx:

La raison ultime de toute véritable crise demeure toujours la pauvreté et la consommation restreinte des masses face à la tendance de la production capitaliste à développer les forces productives comme si elles n'avaient pour limite que la capacité de consommation absolue de la société.8]

Ernest Mandel, qui identifie la sous-consommation comme l’une des causes des crises, cite ce même extrait du Capital à l’appui de son argumentation dans son ouvrage de 1982 intitulé La crise 1974-1982. Mais il le fait immédiatement suivre des propos suivants qui en modifient singulièrement la portée:

Mais pas dans le sens vulgaire selon lequel la crise pourrait être évitée si on augmentait davantage les salaires. Car, répétons-le, les capitalistes ne sont pas intéressés à la simple vente des marchandises. Ils sont intéressés à les vendre avec suffisamment de profit. Or, toute augmentation des salaires au-delà d’un certain seuil doit nécessairement réduire d’abord le taux et ensuite même la masse des profits, et donc entraver l’accumulation du capital et les nouveaux investissements.[9]

Sans m’engager avec Alain Bihr dans une guerre de citations, je lui rappelle cet autre extrait du Capital qui remet les pendules à l’heure:

C'est pure tautologie que de dire: les crises proviennent de ce que la consommation solvable ou les consommateurs capables de payer font défaut. Le système capitaliste ne connaît d'autres modes de consommation que payants, à l'exception de ceux de l'indigent ou du «filou». Dire que des marchandises sont invendables ne signifie rien d'autre que: il ne s'est pas trouvé pour elles d'acheteurs capables de payer, donc de consommateurs (que les marchandises soient achetées en dernière analyse pour la consommation productive ou individuelle). Mais si, pour donner une apparence de justification plus profonde à cette tautologie, on dit que la classe ouvrière reçoit une trop faible part de son propre produit et que cet inconvénient serait pallié dès qu'elle en recevrait une plus grande part, dès que s'accroîtrait en conséquence son salaire, il suffit de remarquer que les crises sont chaque fois préparées justement par une période de hausse générale des salaires, où la classe ouvrière obtient effectivement une plus grande part de la fraction du produit annuel destinée à la consommation. Du point de vue de ces chevaliers, qui rompent des lances en faveur du «simple» bon sens, cette période devrait au contraire éloigner la crise. Il semble donc que la production capitaliste implique des conditions qui n'ont rien à voir avec la bonne ou la mauvaise volonté, qui ne tolèrent cette prospérité relative de la classe ouvrière que passagèrement et toujours seulement comme signe annonciateur d'une crise.[10]

Plusieurs invoqueront sans doute le fait que la crise déclenchée en 2007-2008 a été précédée, non par une hausse des salaires, mais par une période de baisse relative, pour prétendre à la caducité de l’illustration que Marx emploie ici, tirée de la situation qu’il avait sous les yeux, sans pouvoir toutefois remettre en question l’évidence du rejet qu’il formule d’une explication sous-consommationniste de la crise et du recours à une hausse de la demande globale comme moyen de la surmonter.

Michel Husson accuse

Si le ton des contributions d’Alain Bihr à ce débat demeure, malgré certaines sautes d’humeur, celui d’une discussion civilisée, il en est tout autrement de celle de Michel Husson intitulée «Le dogmatisme n’est pas un marxisme»[11]. Du haut de sa suffisance pédantesque, il entre en guerre contre ce qu’il qualifie comme «une série de contributions placées sous le signe d’un dogmatisme contre-productif et assez décourageant, [dont] le point commun […] est de faire référence à l’interprétation orthodoxe de la loi de la baisse tendancielle du taux de profit [et de s’opposer] frontalement (quelle audace !) à la thèse, baptisée "sous-consommationiste", selon laquelle la crise actuelle proviendrait au contraire d’un excès de profit». Avec François Chesnais, je suis désigné parmi les premiers coupables de cette impertinence. Suivent plusieurs autres auteurs parmi lesquels Alan Freeman, Robert Brenner et Chris Harman.

Husson se couvre de ridicule en dressant la caricature de ces «savants marxistes» intervenant à la porte d’une usine en train de licencier et expliquant «doctement » aux travailleurs, «œuvres complètes de Marx en bandoulière», que la crise provient «de ce que le taux de profit baisse (tendanciellement) depuis 20 ans», alors que « depuis des années, un profond sentiment d’indignation monte chez [eux], face aux "salaires" indécents des patrons, aux bénéfices extravagants des entreprises et au comportement des patrons qui licencient même quand elles font des profits».

Aujourd’hui, poursuit-il, «l’évidence est flagrante: le taux de profit augmente tendanciellement depuis le milieu des années 1980. Toutes les sources statistiques conduisent à un constat identique». Il faudra y revenir. «Force est donc de constater que la version classique de la loi de la baisse tendancielle (ou ce qu’il désigne aussi comme "le dogme de la baisse tendancielle") pose problème».

Se référant au texte d’Alain Bihr qui propose «une approche multidimensionnelle» des crises, il plaide en faveur de cette approche dont il soutient qu’elle contribue à restituer le cadre de l’analyse marxiste dans toute sa richesse. Il cherche appui pour ce faire chez Ernest Mandel, pour qui les crises doivent être expliquées par une multitude de causes, qu’il serait «absurde de séparer et surtout de hiérarchiser».

Rappelons que, dans son Traité d'économie marxiste publié en 1962[12], Mandel regroupe les diverses approches de la théorie des crises en «deux grandes écoles», l'école de la sous-consommation et l'école de la disproportionnalité. Chacune, écrit-il, met le doigt sur une contradiction fondamentale du mode de production capitaliste, mais pêche en isolant cette contradiction des autres caractéristiques du système[13]. Pour Mandel, «l’augmentation de la composition organique du capital et la chute tendancielle du taux de profit moyen conditionnée par elle, sont des lois de développement générales du mode de production capitaliste qui] créent la possibilité théorique des crises générales de surproduction»[14]. «Les oscillations du taux de profit dévoilent le mécanisme intime du cycle économique. Elles en expliquent le sens général […] Mais elles ne dévoilent pas les «causes concrètes» des crises». Il distingue à cet effet, en se réclamant de l'économiste Gottfried von Haberler et de la tradition aristotélicienne, les causes sine qua non (sans lesquelles il n'y aurait pas de crises) et les causes per quam (qui expliquent les raisons immédiates pour lesquelles les crises éclatent) et précise que la compréhension de ces dernières « exige une analyse concrète de tous les éléments de la production capitaliste »[15].

Dans un chapitre de son ouvrage La crise 1974-1982, auquel Husson renvoie, Mandel énumère ce qu’il identifie comme les causes des crises économiques capitalistes, soit la suraccumulation des capitaux, la sous-consommation des masses, l’anarchie de la production, la disproportionnalité entre les branches de la production et la chute du taux de profit[16].

Dans cette approche qu’il qualifie de "non-monocausale", il n’en identifie pas moins la pénurie de la plus-value et la chute du taux de profit qui en découle comme la source fondamentale de la crise, qui se manifeste sous la forme d’une surproduction de marchandises et une suraccumulation du capital. Les extraits suivants le mettent en évidence[17]:

Nous avons dit et répété que la crise est une manifestation de la chute du taux moyen de profit, en même temps qu’elle est révélatrice de surproduction de marchandises.

La raison fondamentale de la suraccumulation de capitaux] est que l’ensemble de la plus-value produite ne permet pas une mise en valeur suffisante (ne garantit plus le taux de profit escompté) de l’ensemble des capitaux. La manière dont ces capitaux se répartissent entre divers secteurs n’est qu’un facteur secondaire, qui ne peut, en lui-même, expliquer une crise de surproduction générale, aussi longtemps que la plus-value globalement produite est suffisante pour la mise en valeur du capital global.

Dans une contribution sur Marx au New Palgrave publiée en 1987, Mandel apporte la précision suivante quant au lien qu’il établit entre la chute du taux de profit et les variations de l’ensemble des contradictions de la production capitaliste qui entrent en jeu dans le processus qui mène à la crise:

Il est vrai qu’en dernière analyse, les crises capitalistes de surproduction sont le résultat d’une chute du taux moyen de profit. Mais cela ne représente pas une variante d’une explication "monocausale" des crises. Cela signifie que, sous le capitalisme, les fluctuations du taux moyen de profit sont dans un certain sens le sismographe de ce qui arrive dans l’ensemble du système. De sorte que cette formule renvoie simplement à la somme des variables partiellement indépendantes dont les interrelations causent les fluctuations du taux de profit.[ ][18]

Si Husson croyait pouvoir s’appuyer sur Mandel pour justifier son «iconoclasme» à l’endroit de la baisse tendancielle du taux de profit et sa thèse selon laquelle la crise actuelle proviendrait plutôt d’un excès de profit, on doit constater qu’il s’est trompé de référence. Il erre également dans son interprétation du sens que Mandel donne à la non-monocausalité dans l’explication des crises. Cette non-monocausalité n’est pas synonyme de la multidimensionalité promue par Bihr et acclamée par lui. En d’autres termes, elle n’est pas synonyme d’ouverture à des monocausalités diverses donnant lieu par exemple à des crises de valorisation et de réalisation. Elle prétend au contraire, comme nous venons de le voir, intégrer l’interrelation de toutes les causes dans une explication unique, non-monocausale, au centre de laquelle se trouvent le défaut de plus-value et la chute du taux de profit.

« Marxistes de cafétéria»

On peut adhérer en tout ou en partie à la théorie développée par Marx. On peut estimer qu’elle mérite d’être modifiée ou complétée. Une multitude de théoriciens l’ont fait au cours des quelque 145 années qui ont suivi la publication du livre I du Capital en 1867. Mandel en particulier reprend à son compte les fondements des explications du cycle élaborés par une multitude d’économistes qui n’ont aucun lien de parenté avec le marxisme et dont plusieurs en sont de virulents critiques. La majeure partie de son chapitre sur les crises périodiques de son Traité d’économie marxiste est consacrée à la reprise des apports de ces économistes qu’il désigne comme les économistes «de la théorie académique», parmi lesquels Albert Aftalion, Arthur Cecil Pigou, Joseph Schumpeter, John Maynard Keynes, Alvin Hansen, Gottfried von Haberler, Michal Kalecki, Jan Tinbergen et de nombreux autres.

La théorie marxiste est loin d’être unique à cet égard. Le corps théorique qui est aujourd’hui identifié comme le keynésianisme a en effet peu à voir avec la théorie élaborée par Keynes dans les années 1930. Défini dès 1937 par John Hicks[19], puis par d’autres comme Paul Samuelson, comme « la synthèse néoclassique», il est axé, du point de vue de la politique économique, sur les politiques monétaires et fiscales qui ont pour objectif d’effectuer un arbitrage entre le chômage et l’inflation, alors que la théorie de Keynes a pour objectif prioritaire la réalisation du plein emploi par la socialisation de l’investissement et préconise «l’euthanasie du rentier». Les théoriciens convaincus de la justesse de la théorie de Keynes dans sa conception d’origine n’ont cessé de la défendre, sans pour autant être taxés de dogmatisme.

Paul Samuelson, qui a fortement influencé la pensée économique officielle pendant des décennies et qui vient de mourir en décembre 2009 à l’âge de 94 ans, se définissait comme un «keynésien de cafétéria» pour décrire sa propension à ne retenir de Keynes que ce avec quoi il estimait opportun de garnir son assiette. On pourrait tout aussi bien désigner comme «marxistes de cafétéria» bon nombre de ceux qui s’accrochent à leur référence à Marx tout en agissant à l’égard de sa théorie comme Samuelson le faisait à l’égard de celle de Keynes.

Dans le débat actuel comme dans une foule d’autres relatifs à des études qui se réclament ou s’inspirent de l’analyse marxiste, il faut départager deux objectifs: la tentative de comprendre et d’interpréter correctement la situation économique qu’on a sous les yeux, et la volonté de ceux qui s’y emploient de démontrer que la méthode qu’ils développent pour le faire est conforme à la théorie de Marx.

S’il s’agit du deuxième objectif, il est difficile de faire l’économie de références aux textes de Marx, ce dont Bihr et Husson ne se privent d’ailleurs pas. Aussi est-il malvenu de s’élever, comme le fait Husson en ne visant que ses opposants, contre ce qu’il appelle «ce déluge argumentaire fait de "copier-coller" de citations du Capital» qui accompagne nécessairement ce genre de débat.

Quant au premier objectif, qui est de comprendre et d’interpréter la réalité, la validité de la méthode d’analyse employée doit être principalement évaluée à la lumière de la pertinence des résultats obtenus. Voyons ce qu’il en est de celle de Husson pour ce qui est de l’évolution du taux de profit.

Une «évidence» empirique mise à l’épreuve

Tel que mentionné plus tôt, Husson a écrit dans son texte de juin 2009:

L’évidence est flagrante: le taux de profit augmente tendanciellement depuis le milieu des années 1980. Toutes les sources statistiques conduisent à un constat identique. Les données brutes disponibles livrent un constat sans ambiguïté. Si on rapporte l’excédent net d’exploitation au stock de capital net, on fait apparaître une très nette tendance à l’augmentation du taux de profit dans les principaux pays capitalistes.20]

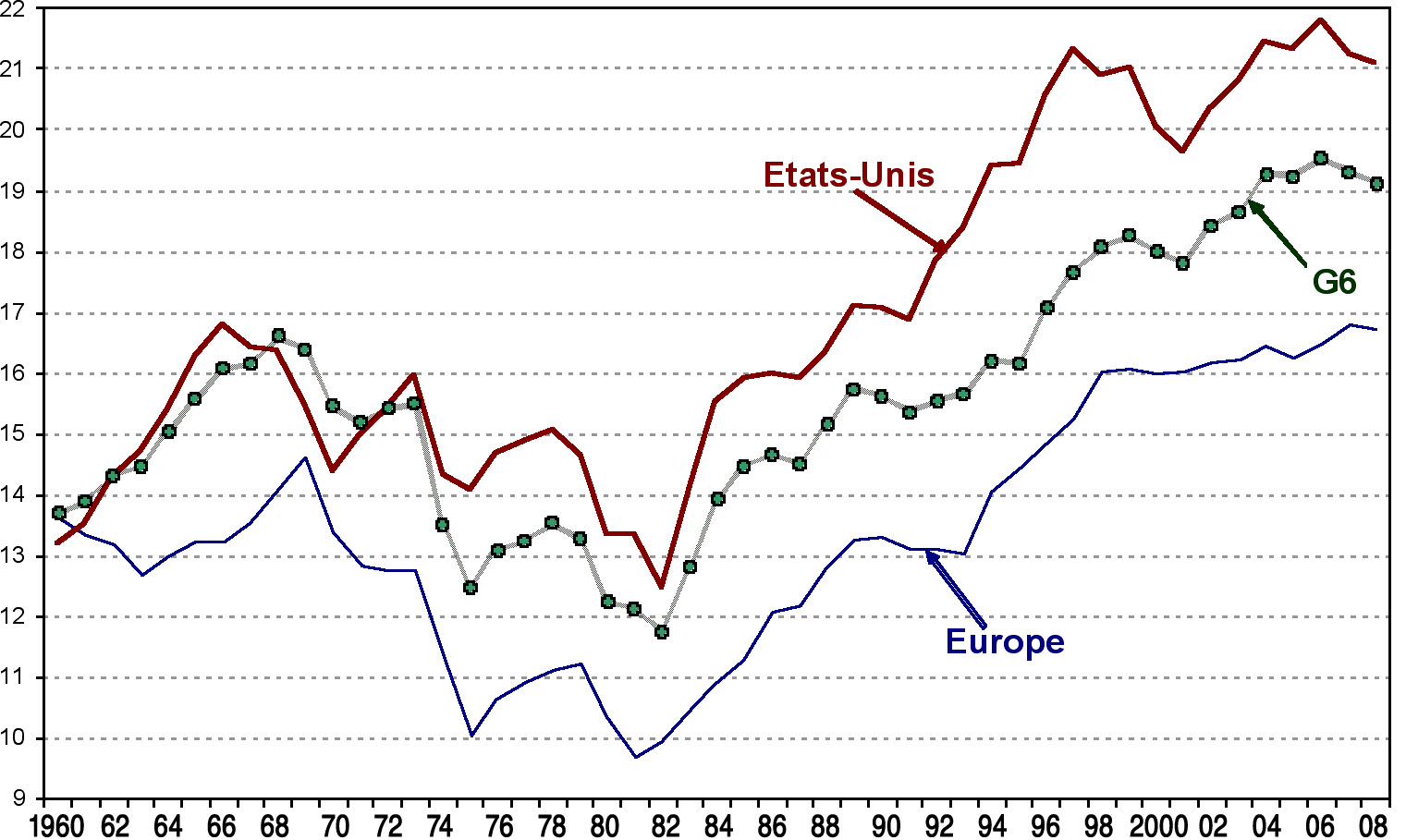

À l’appui de ces affirmations, il a produit dans ce texte le graphique suivant[21] (Graphique 1) qui fait ressortir pour les États-Unis, quatre pays européens (Allemagne, France, Grande-Bretagne et Italie), et les pays du G6 (les quatre pays européens, les États-Unis et le Japon) une forte tendance à la hausse du taux de profit ainsi défini, du début des années 1980 à 2008, interrompue par une brève période de diminution, surtout pour les États-Unis, de 1997 à 2001.

Graphique 1 - Taux de profit (1960 – 2008) – Courbes de Michel Husson (juin 2009)

Réagissant à l’accusation de dogmatisme dont il est lui-même l’objet dans le texte de Husson, Chris Harman a produit en octobre 2009 une contribution[22] dans laquelle il s’indigne de cette accusation et dénonce le fait que Husson n’ait jugé nécessaire de préciser ni les sources statistiques qu’il utilise, ni les variables exactes qui entrent dans sa définition du taux de profit, ce qui rend impossible à ceux qu’il accuse de dogmatisme de procéder à une vérification scientifique de ses affirmations gratuites. Son évolution du taux de profit est-elle celle de l’ensemble des sociétés, financières et non financières, ou celle des seules sociétés non financières, ou encore des seules sociétés incorporées ou de l’ensemble des sociétés ? Évalue-t-il le stock de capital fixe au coût courant, c’est-à-dire au coût de remplacement, ou au coût historique, c’est-à-dire au coût d’acquisition, etc. ? D’autant plus que, comme le souligne Harman, l’évolution du taux de profit qu’exhibe le graphique de Husson est contredite par toutes les autres études sur la question, quelles que soient leur définition du taux de profit[23] et quelle que soit leur manière de le mesurer. Il reproduit à cette fin dans son texte onze graphiques tirés de ces études, qui en font état. Dans un texte publié en décembre 2009, Husson a finalement levé le voile sur la manière dont il calcule le taux de profit et a modifié ses courbes du taux de profit du graphique 1, reconnaissant qu’elles reposent sur des statistiques incorrectes[24]. J’y reviens plus loin.

Dans un texte qui a paru en même temps que celui de Harman, intitulé « Note sur la trajectoire du taux de profit» et diffusé par la revue Contretemps, Isaac Joshua[25] présente le graphique suivant (Graphique 2) qui retrace, de 1930 à 2008 pour les États-Unis, l’évolution du taux de profit des sociétés non financières, défini comme le rapport de l’excédent net d’exploitation au stock net de capital fixe évalué au coût courant. Les statistiques qu’il utilise sont celles du Bureau of Economic Analysis du Département du Commerce des États-Unis[26].

Le moins qu’on puisse dire en examinant ce graphique est qu’on est loin d’y retrouver le formidable envol du taux de profit depuis le creux de 1982 que présente le Graphique 1 de Husson. On y constate aussi que le sommet atteint en 1997 à la suite de cette remontée est significativement inférieur à celui qui avait été atteint au milieu des années 1960, alors que le graphique de Husson montre exactement le contraire. Les résultats de Joshua sont corroborés par ceux d’Alan Freeman et de Robert Brenner[27].

Au-delà des fluctuations et des périodes de forte hausse des années 1940 et 1960, il ressort nettement du Graphique 2 qu’une longue tendance à la baisse de quatre décennies a atteint un creux en 1982, à partir duquel une tendance fort relative à la hausse a pris naissance. Voici ce qu’en dit Joshua:

Le taux de profit entame son redressement en 1983 et, malgré quelques soubresauts, le premier cycle (qui s’achève en 1992) est clairement dans une trajectoire ascendante: le «point bas» de 1992 taux de profit de 9,6 %] est nettement au-dessus de celui de 1982 [7,8 %]. Mais il n’en est pas de même pour les deux cycles qui suivent, celui de la nouvelle économie et celui de l’immobilier …] qui sont engagés dans une pente descendante, ou, au mieux, sur un plateau. Le sommet du cycle de l’immobilier en 2006 [taux de profit de 11,4 %] culmine nettement en dessous du niveau qui avait été atteint en 1997 [12,6 %] par le sommet du cycle précédent, celui de la nouvelle économie.

Graphique 2 - États-Unis. Taux de profit des sociétés non financières - 1930-2008 Excédent net d’exploitation rapporté au stock net de capital fixe

Quant au creux de 2001-2002 (8,3 %), il se situe sous le creux de 1992 (9,6 %), alors que le taux a déjà chuté à 8,9 % en 2008 et qu’il est à prévoir qu’il diminuera encore en 2009 et sans doute aussi en 2010. De plus, écrit Joshua, «la moyenne annuelle des taux de profit du cycle 2002-2008 n’est plus que de 9,9 %, retombant au niveau du cycle 1982-1992 (9,9 % également), alors que celle du cycle intermédiaire 1992-2002 s’élevait encore à 10,6 %».

En somme, la montée du taux de profit des années 1980 aux États-Unis s’est interrompue au cours des années 1990. Les deux bulles, boursière et immobilière, écrit Joshua, peuvent être analysées comme des tentatives désespérées pour pousser le profit vers le haut, qui se sont conclues par un échec. «Depuis 1992, les années de montée du taux de profit sont compensées par des années de chute, de sorte qu’en réalité, et dans le meilleur des cas, le taux fait du surplace».

En France, le taux de profit, mesuré par le rapport entre l’excédent brut d’exploitation[28] et le stock de capital fixe, connaît une forte augmentation de 1982 à 1989 (de 11,5 % à 18 %), suivie de fluctuations autour d’une moyenne de 17 % de 1990 à 1998, puis d’une décroissance graduelle jusqu’à 15 % en 2008.

Les constats de Joshua sont corroborés par ceux de Harman et des nombreux auteurs dont il rend compte des résultats, dont Robert Brenner, Fred Moseley, Simon Mohun, Alan Freeman, Andrew Kliman, Arnaud Sylvain (jusqu’en 2000), Gérard Duménil et Dominique Lévy (jusqu’en 1997). La plupart de ces études portent sur les États-Unis, mais certaines permettent de tirer des conclusions analogues pour d’autres pays, dont le Japon, l’Allemagne, la Grande-Bretagne et la France. Harman fait aussi état de calculs effectués par Goldman Sachs pour les États-Unis, les cinq principaux pays européens et la Chine, ainsi que pour l’ensemble de l’économie mondiale, de 1980 à 2008. Il montre que l’évolution du taux de profit calculée pour les États-Unis par cette banque d’affaires coïncide avec celle de Brenner, dont il a été souligné plus tôt qu’elle est identique à celles de Joshua et de Freeman.

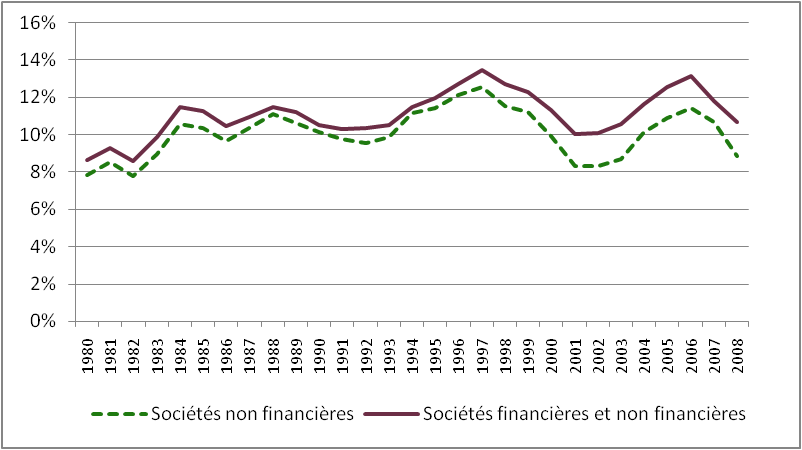

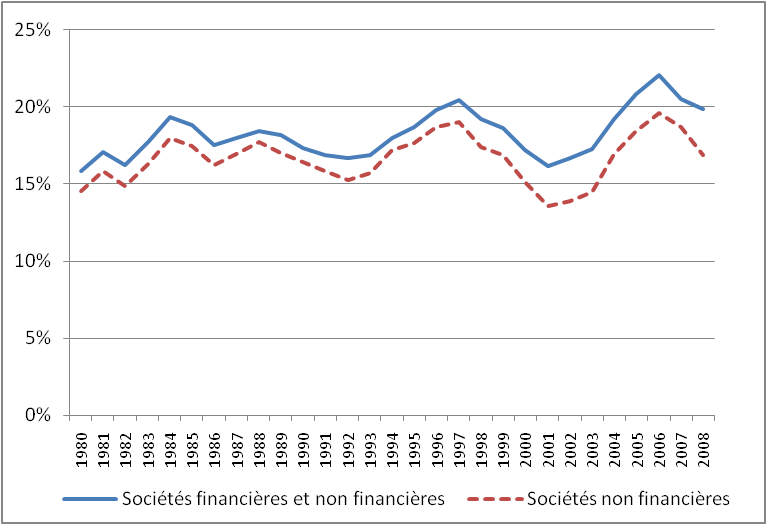

Le Graphique 3, qui met en évidence la période de 1980 à 2008, permet une vérification plus précise de ces observations pour les États-Unis. Il porte sur la troisième des sous-périodes du graphique de Joshua (Graphique 2), qui est celle dont Husson soutient qu’elle est marquée par une hausse soutenue du taux de profit (Graphique 1). Il présente l’évolution du taux de profit des sociétés non financières (courbe inférieure) à laquelle les remarques précédentes de Joshua renvoient. Il présente également (courbe supérieure) l’évolution du taux de profit de l’ensemble des sociétés (financières et non financières), que j’ai établie à partir des mêmes sources statistiques.

Graphique 3 – Taux de profit

1980-2008 – États-Unis

Sociétés financières et non financières (au coût courant – ou coût de remplacement – du capital fixe)

L’écart entre les deux courbes s’explique par le fait que les taux de profit des sociétés financières ont été significativement plus élevés que ceux des sociétés non financières, avec des moyennes de 20 % de 1980 à 1986, 15 % de 1987 à 1996 et 22 % de 1997 à 2008. L’accroissement de cet écart à partir du milieu des années 1990 est la conséquence de la transformation majeure de la nature des banques au cours de cette décennie par la titrisation massive de leurs actifs et l’émergence d’un «système bancaire de l’ombre» (fonds spéculatifs et fonds de capital privé)[29] échappant à toute réglementation. C’est cet important développement du capital fictif, issu de l’accumulation réelle, mais séparé du capital industriel et commercial et devenu autonome par rapport à lui, comme le décrit Marx dans le Capital30], qui a permis ce rétablissement, quoique fort relatif, du taux de profit de l’ensemble des sociétés.

Ce développement échappe complètement à Husson pour qui «il ne s’agit en aucun cas de profits virtuels qui résulteraient de la valorisation d’actifs financiers, mais de transferts effectifs de plus-value du secteur dit productif vers le secteur financier», ou d’une réinjection de «la plus-value non accumulée dans la sphère financière afin d’alimenter la consommation des rentiers ou la fuite en avant dans les bulles spéculatives». Le fait qu’une « partie croissante de la plus-value ne s’accumule pas, écrit-il, est un symptôme de crise systémique d’un capitalisme qui fait face à une raréfaction des lieux d’investissement rentable»[31].

Si on compare, pour les sociétés financières et non financières, les creux de 1982 (8,6 %) et de 2001-2002 (10 %), on note une légère tendance à la hausse du taux de profit, qui se poursuit sur une plus longue période que dans le cas des seules sociétés non financières. Mais cette augmentation de 16 % entre le creux de 1982 et celui de 2001-2002 n’est en rien comparable à celle de 58 % dont se réclame Husson comme on le voit au Graphique 1. Même rehaussée par les profits financiers, la courbe du taux de profit des sociétés financières et non financières plafonne en 1997 et connaît une tendance à la baisse, si minime soit-elle, comme la comparaison des sommets de 1997 (13,5 %) et 2006 (13,2 %) le démontre.

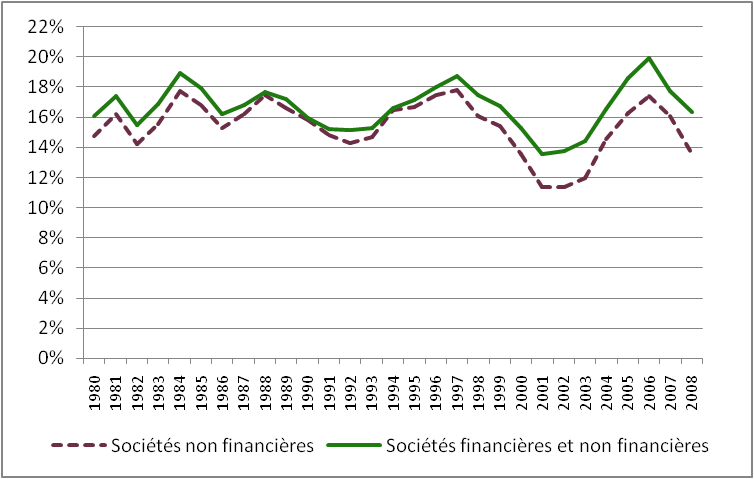

Il est toutefois nécessaire de compléter, sinon de corriger, ces résultats par ceux du Graphique 4 qui présentent l’évolution du taux de profit, toujours défini comme le rapport de l’excédent net d’exploitation au stock net de capital fixe, mais en mesurant le capital fixe à son coût historique plutôt qu’à son coût courant, c’est-à-dire au coût d’acquisition des actifs physiques plutôt qu’à leur coût de renouvellement. Certains, dont Chris Harman et Andrew Kliman[32], estiment que c’est cette donnée qui doit être utilisée puisque la production a lieu et que les profits sont créés à partir d’actifs physiques acquis au fil des années à leur coût historique, et non à partir d’actifs qui seraient renouvelés aujourd’hui à leur coût courant.Graphique 4 – Taux de profit-

1980-2008 – États-Unis

Sociétés

financières et non financières

(au coût historique – ou coût

d’acquisition – du capital fixe)

En d’autres termes, la production d’aujourd’hui est réalisée à partir des actifs physiques d’hier et d’aujourd’hui et non à partir de ceux qui, renouvelés aujourd’hui, réaliseront la production de demain. Ce point de vue est fermement défendu par Andrew Kliman qui estime que le taux de profit calculé selon le coût historique des actifs est le seul qui soit légitime. Il est par contre vertement rejeté par Husson qui estime que c’est le coût courant qui doit être utilisé[33]. Il va sans dire que le débat doit se poursuivre à cet égard.

On constate que les conclusions auxquelles on parvient lorsque le taux de profit est calculé selon le coût historique du capital fixe sont encore plus décisives que celles qui découlent des calculs effectués à partir de son coût courant. La courbe du taux de profit ainsi calculé, exhibée sur le Graphique 4 pour les sociétés non financières des États-Unis (courbe du bas) et l’ensemble des sociétés (financières et non financières, courbe du haut)[34], ne montre en effet aucune tendance à la hausse qui pourrait soutenir les prétentions de Husson.

Pour ce qui est des sociétés non financières, on ne note que de légères fluctuations autour d’une constante, de 1980 à 1994, suivies de fluctuations plus prononcées entre 1994 et 2008. Les brèves périodes de hausse sont immédiatement suivies de périodes de baisse sans infléchissement de la constance, avec un creux en 2001-2002 (11,4 %) nettement sous celui de 1982 (14,2 %) et des sommets qui se situent à un taux moyen de 17,5 % en 1984, 1988, 1997 et 2006. Ici encore, seuls les profits financiers exceptionnels à partir du milieu des années 1990 réussissent à donner l’allure d’une tendance à la hausse qui porte le taux de profit à 20 % en 2006, un niveau supérieur aux sommets de 1984 et 1997, aussitôt suivi d’une rechute.

La méthode hussonnienne de calcul du taux de profit

Dans «La hausse tendancielle du taux de profit»[35], Husson produit des révisions de ses calculs antérieurs de l’évolution du taux de profit (exhibées au Graphique 1 du présent texte) pour les États-Unis, l’Allemagne, la France et la Grande-Bretagne. Il fonde ces révisions sur les données des comptabilités nationales de ces pays pour les années 1960-2008[36], après avoir reconnu que les statistiques à partir desquelles il avait fait ses calculs antérieurs, celles de la Communauté européenne, sont incorrectes. Pour les États-Unis en particulier, les taux très élevés des années 1960, qu’il présentait auparavant (voir le Graphique 1 du présent texte) comme nettement inférieurs aux taux atteints depuis le milieu des années 1980, sont désormais rétablis à leur niveau réel, celui qui apparaît dans toutes les autres études (à titre d’illustration, voir le Graphique 2 du présent texte). Pour ce qui est des années postérieures à 1982, Husson maintient son verdict de hausse tendancielle, ce qui est fort présomptueux. Un coup d’œil à ses graphiques permet plutôt de constater, après une hausse évidente à partir de 1982, un net plafonnement pour la France à partir de 1991 et pour la Grande-Bretagne à partir de 1998. Seule l’Allemagne connaît une hausse qui se poursuit au-delà de ces dates. Il faut consacrer une attention particulière au cas des États-Unis.

Dans son texte de décembre 2009, Husson lève enfin le voile sur sa méthode de calcul du taux de profit, défini sans autres précisions dans son texte du 28 juin[37] comme le rapport de l’excédent net d’exploitation au stock net de capital fixe. Comme nous l’avons vu plus tôt, deux éléments doivent être déterminés pour que cette définition soit complète: le champ des entreprises considérées (financières, non financières, incorporées ou non incorporées) et la méthode d’évaluation du capital fixe (au coût courant ou au coût historique). Pour ce qui est du champ des entreprises considérées, Husson dit vouloir «raisonner sur l’ensemble de l’économie». Dans le cas des États-Unis, il se démarque en conséquence des autres études qui ne considèrent que les sociétés incorporées, pour inclure, avec les sociétés incorporées (financières et non financières), les sociétés non incorporées dont il mentionne les composantes suivantes: les entreprises de propriétaires uniques (sole proprietors), les partenariats (partnerships) et les coopératives exemptées d’impôt (tax-exempt cooperatives)[38], pour ne retenir que les deux premières dans ses calculs. L’excédent net d’exploitation qu’il utilise est celui de l’ensemble des entreprises privées[39] et, tel que mentionné plus tôt, il utilise les évaluations du capital fixe en coûts courants[40].

L’idée d’inclure comme le fait Husson, dans une étude de l’évolution du taux de profit, «qui doit servir d’indicateur du dynamisme du capital»[41], tout un ensemble d’entreprises dont le fonctionnement échappe en grande partie aux normes de fonctionnement du capitalisme, est fort discutable. C’est, entre autres, l’avis d’Andrew Kliman[42] pour qui une telle inclusion peut mener à des conclusions sérieusement trompeuses. Il signale en particulier que la majeure partie du revenu net des entreprises non incorporées est, non pas du profit, mais un paiement fait à des propriétaires en compensation de leur travail. Husson ne justifie leur inclusion que par leur «importance non négligeable », les revenus «de propriété» étant presque aussi élevés (plus de 80 %) que les profits des sociétés[43].

Cela explique, il va sans dire, le niveau significativement plus élevé des taux de «profit» que Husson obtient ainsi, comparativement à ceux des autres études qui portent sur le seul secteur corporatif. Comme le «profit» considéré par Husson est une valeur largement gonflée par des revenus de propriété qui ne sont pas du profit au sens strict du terme et que les individus et partenariats qui reçoivent ces revenus de propriété n’ont généralement investi en capital fixe qu’une portion infime de ce que les grandes sociétés incorporées ont investi, il va de soi que le taux de «profit» qui en résulte doit être significativement plus élevé: un numérateur qui augmente sans que le dénominateur augmente dans les mêmes proportions donne nécessairement lieu à un rapport plus élevé.

Il est encore plus problématique de voir Husson définir le «profit» qu’il utilise dans ses calculs comme l’excédent net d’exploitation diminué des revenus immobiliers. En procédant ainsi, il effectue une opération illégitime qui consiste à soustraire d’une des sources du revenu (celle qui représente le profit) un des éléments des emplois auxquels est destiné le revenu, de sorte que son «profit» ainsi obtenu est une quantité dénuée de sens.

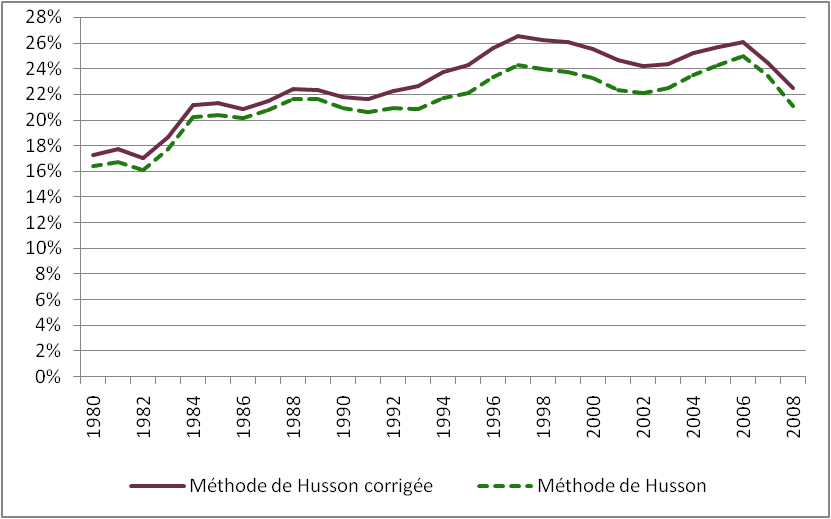

La courbe inférieure du Graphique 5 présente l’évolution du taux de profit selon les calculs que j’ai effectués conformément à la définition de Husson et à partir des données statistiques identifiées par lui, déjà mentionnées. La courbe supérieure est établie à partir des mêmes données, sauf pour la définition du profit qui est celle du seul excédent net d’exploitation, sans la déduction des paiements aux fins des loyers et rentes. L’écart croissant entre les deux courbes à partir des années 1990 s’explique par le développement de la bulle immobilière.

Il va sans dire que seule la courbe supérieure est crédible. Son allure est fort semblable à celle de la courbe supérieure du Graphique 3 (sociétés financières et non financières) auquel on peut la comparer, puisque dans les deux cas le capital fixe est évalué en coûts courants. On en tire les mêmes conclusions quant à une remontée du taux de profit à partir de 1982 qui s’est arrêtée en 1997 pour plafonner par la suite avec une légère tendance à la baisse, ce qui contredit la conclusion de Husson quant à une remontée qui ne montrerait pas de tendance d’infléchissement et appuierait sa thèse d’une tendance à la hausse du taux de profit.

Graphique 5. Taux de profit - États-Unis 1980-2008 Méthode de calcul de Michel Husson et correction

On vérifie en particulier que, contrairement à ce que suggère la courbe inférieure calculée selon la définition de Husson, le sommet de 2006, à 26 %, est légèrement sous le sommet de 1997, à 26,5 % sur la courbe supérieure[44]. L’évolution du taux de profit que montrent tant la version révisée des tableaux de Husson pour les États-Unis[45] que la version d’origine (Graphique 1 du présent texte), fait ressortir une supériorité beaucoup plus nette du sommet de 2006 sur celui de 1997 que la courbe inférieure du Graphique 5. Ayant calculé cette dernière à partir des définitions de Husson et des statistiques identifiées par lui, j’affirme que les chiffres qu’on peut déduire de ses graphiques quant aux niveaux relatifs de ces deux sommets sont insoutenables.

Qu’en est-il maintenant de l’évolution de la part des profits dans la valeur ajoutée, dont Bihr et Husson nous assurent qu’elle a connu une importante hausse au cours des dernières décennies, au point d’être désormais en excès ? Les statistiques officielles, ces statistiques «bourgeoises» auxquelles les «exégètes du Capital », comme les désigne Husson, préféreraient les citations de Marx, indiquent que la part des profits dans la valeur ajoutée est demeurée grosso modo constante de 1980 à 2008 aux États-Unis[46], connaissant une évolution calquée sur celle du taux de profit et influencée comme elle à partir des années 1990 par des profits financiers croissants[47]. Le Graphique 6 en témoigne. Et on vérifie du même coup que la profession de foi de Husson envers le recours aux statistiques ne constitue nullement une garantie de leur bon usage par lui.

Graphique 6. Part des profits dans la valeur ajoutée, Etats-Unis, 1980-2008

Au début de cette section, j’ai cité les propos de Husson affirmant que la hausse du taux de profit depuis le milieu des années 1980 était une évidence flagrante confirmée par toutes les sources statistiques. Nous sommes maintenant en mesure d’apprécier cette affirmation qu’il reprend sur toutes les tribunes avec cette même «posture politique incantatoire» dont il accuse ses opposants «dogmatiques».

Hausse ou baisse tendancielle ?

Connaissant les prouesses auxquelles Husson se livre sur le plan de l’usage des statistiques, on ne sera pas étonné de voir que celles-ci n’ont d’égales que celles qu’il nous propose sur le plan théorique. Dans la «vulgate marxiste», écrit-il, la trajectoire du taux de profit dépend de l’évolution relative de ses deux composantes, le taux d’exploitation au numérateur et la composition organique du capital au dénominateur. Comme l’augmentation du taux d’exploitation est limitée alors que celle de la composition organique augmente de manière continue, la loi de la baisse tendancielle du taux de profit est en fin de compte, selon lui, une loi de la hausse tendancielle de la composition organique. Cette présentation repose, poursuit-il, sur une «décomposition binaire» du taux de profit qui ne permet pas d’analyser le rôle décisif de la productivité du travail jouant à la fois sur le taux de plus-value et sur la composition organique, de sorte que «le numérateur et le dénominateur du taux de profit ne sont pas indépendants».

Il faudrait donc «abandonner la décomposition binaire classique et passer à une décomposition ternaire qui distingue: 1) la productivité du travail; 2) le salaire réel; 3) le capital par tête»[48]. Cette décomposition ternaire l’amène à synthétiser ainsi les conditions de l’évolution du taux de profit: Le taux de profit augmente si la progression du salaire réel est inférieure à celle de la «productivité globale des facteurs» qui est elle-même définie comme la moyenne pondérée de la productivité du travail et de l’efficacité du capital49].

En une phrase, nous venons de basculer en pleine économie vulgaire, celle que Marx a vilipendée sans relâche, en particulier dans ses écrits sur Jean-Baptiste Say, et qui s’est réincarnée à la fin du 19[e] siècle sous le manteau du marginalisme, celle des facteurs de production (capital et travail, mais aussi terre), vus comme concourant tous sur le même pied à la production de la valeur et revendiquant tous sur cette base leur juste droit à la répartition, en proportion de leur productivité.

En optant pour cette voie de la « productivité des facteurs» et en faisant dépendre le taux de profit de l’évolution du salaire, Husson exerce son droit le plus strict, mais on conviendra qu’il serait trompeur de présenter cette démarche comme apparentée au marxisme. En tout cas, ce qu’en dit Marx ne laisse aucun doute à cet égard:

Il n’est pas de plus grande niaiserie que d’expliquer la chute du taux de profit par une hausse du taux de salaire, bien qu’exceptionnellement le cas puisse se produire. C’est seulement si l’on comprend d’abord les conditions qui créent le taux de profit que l’on pourra ensuite, grâce à la statistique, établir des analyses réelles du taux de salaire à différentes époques et dans divers pays. Le taux de profit ne baisse pas parce que le travail devient moins productif, mais parce qu’il le devient plus. Les deux phénomènes: hausse du taux de plus-value et baisse du taux de profit ne sont que des formes particulières qui, en régime capitaliste, expriment l’accroissement de la productivité du travail.[50]

En soutenant que, dans la «vulgate marxiste», la trajectoire du taux de profit dépend de l’évolution relative du taux d’exploitation au numérateur et la composition organique du capital au dénominateur, Husson fausse la donne dès le départ. Cette prétention repose sur une réécriture incorrecte de la formule du taux de profit, p’=pl/(c+v), qui consiste à utiliser à des fins générales la formule simplifiée de la composition organique du capital, c/v, qui n’est valide que dans le cas particulier où le taux de plus-value (pl’=pl/v) est constant; c’est cette hypothèse que Marx fait dans Le Capital lorsqu’il parle de la composition organique et suppose un taux de plus-value constant.

Si on divise le numérateur et le dénominateur de la formule du taux de profit par v et qu’on définit la composition organique du capital par q=c/v, on obtient la formule suivante: p’=pl’/(1+q). Ainsi réécrit, le taux de profit dépend effectivement du taux de plus-value (ou taux d’exploitation) au numérateur et de la composition organique du capital au dénominateur. Et c’est ce qui a permis à de nombreux auteurs dans le passé de soutenir que l’évolution du taux de profit était indéterminée, l’une ou l’autre des deux tendances pouvant l’emporter. Or, ce raisonnement est invalide puisqu’il repose sur l’utilisation d’une définition de la composition organique qui n’est plus valide lorsqu’on envisage un taux de plus-value en augmentation.

Marx définit la composition organique du capital comme «sa composition-valeur en tant qu’elle dépend de sa composition technique et que, par conséquent, les changements survenus dans celle-ci se réfléchissent dans celle-là»[51]. La composition technique est le rapport entre le travail mort ou travail matérialisé (moyens de production achetés par le capital constant, c), et la masse totale de travail vivant, c’est-à-dire sa partie payée à même le capital variable, v, et sa partie non payée, source de plus-value, pl. Traduit en valeur, ce rapport technique «travail mort/travail vivant», est représenté par c/(v+pl).

Cette formule générale de la composition organique du capital ne peut être représentée par la formule simplifiée, c/v, que si les proportions dans lesquelles le travail vivant total (v+pl) se répartit en travail payé (v) et travail non payé (pl) ne changent pas[52]. En d’autres termes, un tout ne peut être représenté par une de ses parties que si le rapport entre les parties demeure constant.

En utilisant cette formule générale de la composition organique du capital, Q=c/(v+pl), l’expression du taux de profit que nous obtenons, p’=pl’/[1+Q(1+pl’)], où le taux de plus-value apparaît au numérateur et au dénominateur, n’est plus indéterminée. Lorsque pl’ augmente sans limites, on voit que p’ tend vers pl’/Qpl’=1/Q (le taux de profit tend vers l’inverse de la composition organique du capital), puisque l’ajout du nombre 1 à des valeurs de pl’ de plus en plus grandes, devient négligeable. En somme, la tendance du taux de profit est une tendance à la baisse, quelle que soit l’augmentation du taux de plus-value.

À une variante de démonstration près, Alain Bihr établit le même résultat dans sa contribution «À propos d’un excès de plus-value»[53]. Défenseur de «l’interprétation orthodoxe de la loi de la baisse tendancielle du taux de profit», Bihr se retrouve de facto dans le camp des «dogmatiques» et par conséquent dans la mire des railleries de Husson face à qui il aurait intérêt à prendre ses distances. Husson, qui définit aussi la composition organique du capital comme le rapport c/(v+pl)[54] dans le développement de sa «décomposition ternaire» du taux de profit, aboutit quant à lui à la conclusion radicalement différente qui découle de sa théorie de la «productivité globale des facteurs» selon laquelle « la composition organique n’a aucune raison d’augmenter» et que son évolution est en fait indéterminée.

S’appuyant sur les propos de Marx relatifs à cette contre-tendance à la baisse du taux de profit qu’est la réduction du coût des éléments du capital constant découlant de l’accroissement de la productivité du travail, il soutient que «la productivité du travail est susceptible de compenser à la fois la progression du salaire réel et l’alourdissement du capital physique», et que c’est son double fléchissement «par rapport au capital par tête et par rapport au salaire, qui initie la baisse du taux de profit». Ce sont finalement «les contradictions structurelles du capitalisme (recherche du profit maximum, concurrence entre capitaux) qui conduisent tendanciellement à cette baisse»[ 55].

Est-il nécessaire de rappeler que Marx n’a cessé de répéter que c’est la baisse du taux de profit qui suscite la concurrence entre les capitaux et non l’inverse ? «La concurrence exécute les lois internes du capital», écrit-il dans les Manuscrits de 1857. «Elle en fait des lois coercitives pour les capitaux individuels, mais elle n’est pas à leur origine. Elle les réalise. Vouloir expliquer ces lois simplement à partir de la concurrence, c’est avouer qu’on ne les comprend pas»[56].

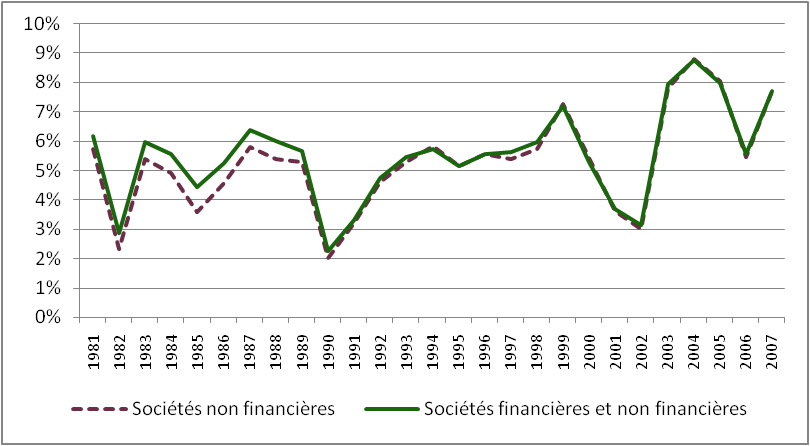

Profit et accumulation

L’analyse que fait Husson du capitalisme contemporain repose, nous dit-il, sur l’identification d’un phénomène essentiel, l’écart croissant, qu’il désigne comme le «ciseau», entre l’évolution du profit et celle de l’investissement, et qu’il illustre à l’aide d’un certain nombre de graphiques[57]. Sans prétendre infirmer cette conjecture pour l’ensemble des pays dont il est question dans ces graphiques, l’évolution du taux d’accumulation pour les États-Unis, présentée ici au Graphique 7, l’infirme pour l’un d’eux et non le moindre. On le voit lorsqu’on examine ce graphique en parallèle avec le Graphique 3 qui retrace l’évolution du taux de profit à partir des mêmes données du capital fixe évalué au coût courant. L’évolution du taux d’accumulation du Graphique 7 est grosso modo parallèle à celle du taux de profit du Graphique 3, de sorte qu’aucun «ciseau» entre les deux évolutions n’est perceptible. Sans vouloir forcer la note, on remarque plutôt une tendance à une légère fermeture de l’écart au cours des récentes années.

Graphique 7 - Taux

d'accumulation 1980-2008 – États-Unis

Sociétés

financières et non financières

(au coût courant –

ou coût de remplacement – du capital fixe)

Le graphique de prédilection que Husson exhibe systématiquement à l’appui de sa thèse et qui est repris d’une étude de l’Organisation des Nations Unies[58], présente la variation des parts de l’investissement et du profit en pourcentage du PIB entre les périodes 1980-1990 et 2000-2008 pour un groupe de 16 pays industrialisés d’Europe, auxquels s’ajoutent les États-Unis et le Japon. Ce graphique fait voir la situation suivante: pour tous ces pays sauf un, la part des profits dans le PIB a augmenté entre les deux périodes, mais, sauf pour trois d’entre eux, cette augmentation n’a pas donné lieu à une augmentation aussi forte de la part de l’investissement dans le PIB. L’ONU établit un lien entre cet état de fait et le rôle prééminent que le secteur financier a été amené à jouer au cours des années plus récentes et le déplacement des priorités, de l’investissement à long terme dans le capital physique des entreprises vers les placements financiers volatiles à court terme.

Mais il y a davantage. Comme le souligne François Chesnais dans un article de décembre 2008[59], ces conclusions d’une stagnation ou d’un recul de l’accumulation se dégagent d’une étude qui porte uniquement sur les États-Unis, le Japon et l’Europe et qui, de ce fait, néglige l’importance clé des investissements massifs faits dans les pays émergents, notamment en Chine, en Inde, en Indonésie, ainsi que dans les autres pays du BRIC (Brésil et Russie) et dans les pays exportateurs de pétrole.

Cette dimension est au centre d’une récente note de l’économiste de la banque d’affaires Natixis, Patrick Artus. Même si Artus ne se définit pas comme marxiste, sa note, intitulée «Une lecture marxiste de la crise»[60], caractérise la situation actuelle comme une situation «d’excès mondial de capacité de production, dû essentiellement à la globalisation et à l’investissement très important dans les pays émergents», une situation de «suraccumulation de capital» à l’origine d’une «baisse tendancielle du taux de profit» et d’une «réaction des entreprises à cette baisse du taux de profit par la compression des salaires».

Selon les statistiques qu’il produit, le taux d’investissement total en pourcentage du PIB dans les pays émergents, y compris la Russie et l’OPEP, est passé de 27 % en 1998 à 35 % en 2008. L’investissement productif en pourcentage du PIB affiche également une tendance ascendante pour les États-Unis, la zone euro, la Grande-Bretagne et le Japon au cours de la même période. Pour le monde dans son ensemble, le taux d’investissement, qui était de 23,5 % du PIB en 1998, s’est élevé à 26,5 % en 2008, après avoir atteint un creux de 23 % en 2002. Husson n’établit le sommet de 2008 qu’à 22 % du PIB[61].

Ces chiffres contestent la thèse de Husson d’un investissement en panne qui n’arriverait pas à suivre la croissance du profit. Aussi, tente-t-il de minimiser l’importance d’un investissement international qui viendrait «compenser le ralentissement de l’investissement intérieur constaté dans la plupart des pays développés»[62]. Les flux d’investissements directs à l’étranger dont il mentionne le montant de 1216 milliards de dollars pour 2006, ont en fait atteint 2000 milliards en 2007. Leur montant demeurait élevé à 1700 milliards l’année suivante malgré la crise. On note également une croissance marquée du poids relatif des pays en développement et des pays en émergence, en défaveur de celle des pays développés dont les flux croisés avaient jusqu'à récemment toujours été prédominants. En 2008, selon la CNUCED, les pays en développement et les pays en émergence ont compté pour 43 % des flux dans les deux sens[63].

Pour conclure: une étonnante question

En conclusion de sa

contribution, Husson pose l’étonnante question suivante:

«L’anticapitalisme a-t-il besoin d’un taux de profit en

baisse ?» À laquelle il répond:

• Le capitalisme

peut être en crise alors même qu’il bénéficie de taux de

profit très élevés.

• Il y a là le

symptôme d’une crise systémique qui touche à ses racines mêmes.

• Ce que montre la

crise, c’est que le capitalisme est incapable, et même refuse, de

répondre de manière rationnelle aux besoins de l’espèce

humaine, qu’il s’agisse de besoins sociaux ou de lutte contre le

changement climatique.

• Le combat

anticapitaliste vise un système dégradant fondé sur

l’exploitation et dont l’irrationalité croît de manière assez

indépendante, finalement, des fluctuations du taux de profit.[64]

Voilà la cerise sur le gâteau. Cette présentation hussonnienne d’un capitalisme irrationnel et dégradant, incapable de répondre aux besoins de l’espèce humaine, est lamentable. Loin d’être irrationnel, le capitalisme, comme tout système social, a une rationalité qui lui est propre. Cette rationalité est celle du capital et de son mouvement ininterrompu de mise en valeur, de poursuite de l’enrichissement sans fin, de l’enrichissement comme fin en soi.

La course à l’abîme dans laquelle l’humanité est engagée par la surconsommation des ressources jusqu’à leur épuisement et par la destruction de l’environnement trouve son origine dans les fondements mêmes d’un système poussé à accumuler le capital sans limites. La logique du système capitaliste, dont les dérèglements sont enracinés dans ses fondements, donne lieu à une accumulation sans égard à la destination sociale des investissements. Le seul objectif est la réalisation du rendement visé et plus particulièrement, avec le tournant néolibéral des trente dernières années, du rendement à court terme.

Dans le cadre du capitalisme, le travail humain interagit avec la nature, non pas en tant que travail concret producteur de valeurs d’usage, mais en tant que travail abstrait producteur de valeurs, dans un processus sans fin de valorisation du capital. La production de valeur d’usage n’a d’autre fonction que de contribuer à accroître la valeur. En un mot, elle n’est qu’un mal nécessaire pour faire de l’argent, sans considération des conséquences. La société est ainsi poussée à s’autodétruire comme conséquence de son fonctionnement normal[65].

Voilà la rationalité du capitalisme qui échappe à Husson. Cette rationalité qui pousse le capital à s’accumuler sans limites le pousse ainsi naturellement vers la suraccumulation, la chute du taux de profit et les crises. Plutôt que de se demander si l’anticapitalisme a besoin d’un taux de profit en baisse, il serait plus utile de l’aider à en prendre conscience en tant que dimension centrale de l’accumulation du capital.

Il manque un sous-titre aux deux contributions de Husson discutées dans le présent texte. Peut-on suggérer : «Un pur charlatanisme» ?

1 À Contre-Courant, no 199.

2 Carré rouge, no 39, décembre 2008.

3 À l’Encontre, 13 juin 2009

4 À l’Encontre, 28 juin 2009.

5 Disponible sur le site http://hussonet.free.fr/tprof9.pdf

6 Karl Marx, Manuscrits de 1857-1858, Paris, Éditions sociales, 1980, tome I, p. 362.

7 Idem, p. 385-386.

8 Karl Marx, Le Capital, Paris Éditions sociales, 1970, Livre Troisième, Tome II, p. 145.

9 Ernest Mandel, La crise 1974-1982, Paris, Flammarion, 1982, p. 259.

10 Karl Marx, Le Capital, Paris Éditions sociales, 1969, Livre Deuxième, Tome II, p. 63-64.

11 Michel Husson, « Le dogmatisme n’est pas un marxisme», À l’Encontre, 28 juin 2009.

12 Ernest Mandel, Traité d’économie marxiste, Paris, Julliard, 1962, deux tomes.

13 Idem, tome 1, p. 449.

14 Idem, p. 427.

15 Idem, p. 432.

16Op.cit, p. 258, 259.

17 Idem, p. 262, 267.

18 Ernest Mandel, «Karl Marx», The New Palgrave. Marxian Economics, sous la direction de John Eatwell, Murray Mulgate et Peter Newman, Londres et New York, W. W. Norton et Macmillan Press, 1987, 1990, p. 32.

19 Dans un célèbre texte intitulé «Mr Keynes and the Classics».

20 «Le dogmatisme n’est pas un marxisme», op. cit., p. 1.

21 Op. cit., p.2.

22 Chris Harman, Not all Marxism is dogmatism: A reply to Michel Husson, 19 octobre 2009, http://www.isj.org.uk/?id=600. Ce texte est l’un des derniers, sinon le dernier, que ce regretté militant révolutionnaire et théoricien marxiste a rédigé avant son décès prématuré survenu, par un hasard de l’histoire, le 7 novembre 2009, anniversaire de la révolution bolchevique.

23 Certaines utilisent le rapport de l’excédent d’exploitation au stock de capital fixe, d’autres le rapport du profit avant impôt au stock de capital fixe.

24 «La hausse tendancielle du taux de profit», disponible sur le site http://hussonet.free.fr/tprof9.pdf . Dans ce nouveau texte, Husson change de méthode de calcul et s’appuie sur les données de la comptabilité nationale des pays étudiés. Mais il y a plus de problèmes avec le graphique 1 que celui que Husson a bien voulu reconnaître. Puisqu’il déclare que sa nouvelle présentation confirme les conclusions de l’ancienne, à savoir «les tendances générales à la baisse du taux de profit jusqu’en 1982, de hausse ensuite», je me tiendrai à ce graphique dans l’analyse que je fais plus loin.

25 Isaac Joshua, «Note sur la trajectoire du taux de profit», Contretemps (http://contretemps.eu), octobre 2009.

26 Les sources utilisées sont le Tableau 1.14 des National Income and Product Accounts (NIPA) pour l’Excédent net d’exploitation (Net operating surplus) et le Tableau 4.1 des Fixed Assets pour le Stock net au coût courant de capital fixe non résidentiel privé (Current cost net stock of private non residential fixed assets).

27 Voir Harman, op. cit., Graphiques, p. 6.

28 Contrairement aux États-Unis, où on a utilisé dans les calculs précédents l’excédent net d’exploitation, une fois déduite la consommation de capital fixe. Les taux de profit ainsi calculés pour la France, nécessairement plus élevés que s’ils étaient calculés à partir de valeurs nettes, ne sont donc pas comparables en valeur absolue avec ceux des États-Unis. Seules les tendances peuvent être comparées.

29 Hedge funds et private equity funds.

30 Livre III, tome I, Paris, Éditions sociales, 1969, p. 324. Voir ma contribution parue dans le numéro 42 de Carré rouge: «La crise actuelle: écho des crises d’hier, prélude des crises à venir».

31 «La hausse tendancielle…», op. cit., p. 4, 5.

32 The Persistent Fall in Profitability Underlying the Current Crisis: New Temporalist Evidence, 2nd (incomplete) draft, 17 octobre 2009.

33 «La hausse tendancielle du taux de profit», op. cit, p. 12-15

34 Les données relatives au coût historique du capital fixe sont tirées du Tableau 4.3 des statistiques du Bureau of Economic Analysis intitulé : Stock net au coût historique de capital fixe non résidentiel privé (Historical cost net stock of private non residential fixed assets).

35 Op. cit., p. 1-3.

36 Graphiques 2 et 3, p. 2-3 de «La tendance à la hausse…».

37 «Le dogmatisme n’est pas un marxisme».

38 «La hausse tendancielle…», p. 6. Ce secteur inclut aussi les sociétés à but non lucratif (nonprofit institutions) et les ménages, que Husson ne mentionne pas.

39 Bureau of Economic Analysis, NIPA, Tableau 1.16.

40 Bureau of Economic Analysis, Fixed Assets, Tableau 4.1.

41 «La hausse tendancielle…», p. 5.

42 Kliman, op. cit., p. 20-23.

43 «La hausse tendancielle…», p. 6.

44 Les causes de la différence considérable entre les niveaux moyens des taux de profit des deux graphiques (environ 11 % dans le Graphique 3 et 22 % dans le Graphique 5) ont été expliquées plus tôt.

45 «La tendance à la hausse…», p. 2, 3 et 7.

46 Tableau 1.14 des NIPA du Bureau of Economic Analysis.

47 Voir aussi Kliman, op. cit., p. 62, pour les États-Unis, et Joshua, op. cit., p. 8, pour la France.

48 Idem, p. 18

49 Idem, p. 19.

50 Karl Marx, Le Capital, Livre III, tome 1, Paris, Éditions sociales, 1969, p. 252.

51 Le Capital, livre I, tome 3, p. 34.

52 Voir Louis Gill, Fondements et limites du capitalisme, Boréal, Montréal, 1996, p. 329-332

53 Op. cit., p. 3-4.

54 Op. cit., p. 19.

55 Idem, p. 20-21.

56 Manuscrits de 1857, Paris, Éditions sociales, 1980, tome 2, p. 240.

57 Op. cit., p. 21-22.

58 World Economic and Social Survey 2008, p. 33. Il reproduit ce graphique dans «La hausse tendancielle…» (Graphique 19), p. 22.

59 «La récession mondiale: moment, interprétations et enjeux de la crise», Carré rouge, no 39, p. 12.

60 Natixis, Flash Économie, 6 janvier 2010, no 02.

61 Op. cit., Graphique 20, p. 23.

62 Idem, p. 23.

63 CNUCED, World Investment Report 2009. La CNUCED parle de « pays en transition» plutôt que de «pays en émergence».

64 Op. cit., p. 24.

65 Voir François Chesnais: «Au cœur de la crise planétaire, l’irrationalité fondamentale du capitalisme», Carré rouge, Paris, no 37, novembre 2006. Même si Chesnais défend dans cet article des positions qui sont aux antipodes de celles de Husson, il faut regretter ce glissement terminologique dans le titre de son article.

(5 juin 2010)

A l'encontre, case postale 120, 1000 Lausanne 20 Soutien: ccp 10-25669-5